原文撰稿:,BlockBeats

原文编译:,BlockBeats

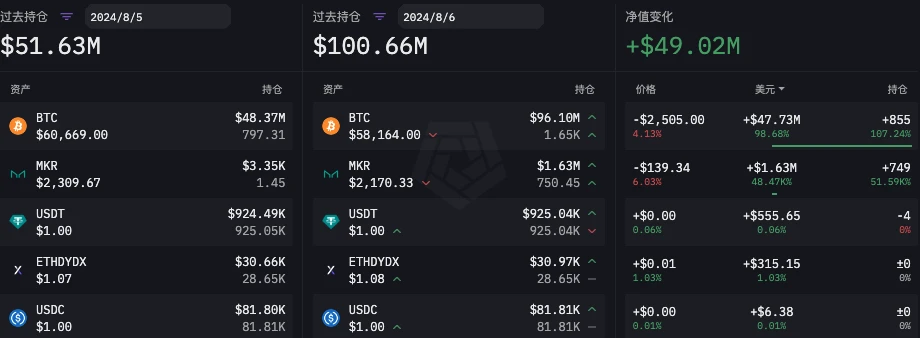

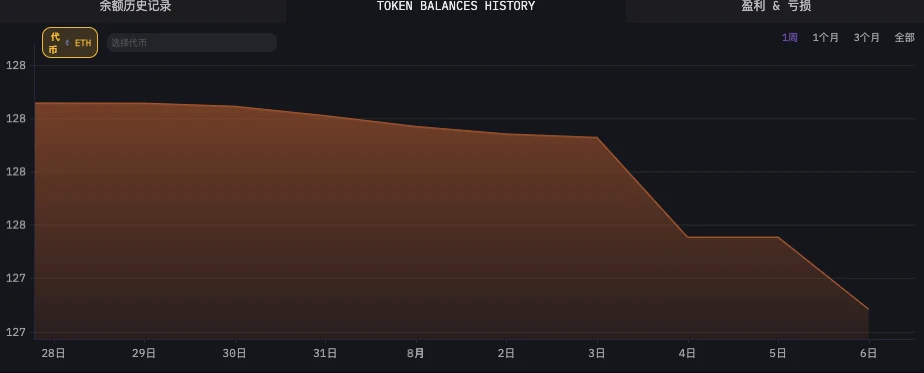

行情跌宕起伏之中,meme 市场又跑出了几个金狗。社区里又开始流传几张在 meme 上获得高倍收益的晒单截图,但在少数的幸运儿背后,多的是屡战屡败的陪跑选手。

meme 市场是一个充满机遇和挑战的领域,运气之外,交易者还需要拥有市场洞察力、技术工具的使用、心理素质和灵活应对变化等综合能力才能获得满意的收益。其中,对工具的使用能力能够被较快提升,BlockBeats 在本文梳理了一些专为 meme 交易设计的链上分析工具,适用于市值较小、出现时间不久的 meme 币,希望能为想参与 meme 市场的交易者提供一些帮助。

在阅读本文之前需要注意的是,市场上存在的冲 meme 工具多种多样,有的工具因已有忠实的社群,会更看重维护已有社区而降低其在社交媒体上的曝光度,有的刚刚起步,功能新颖但可能稳定性欠佳,还有的因为用户量大而需要辩证分析其给出的信号。

另外,读者需要认识到 meme 市场的特性,即交易节奏很快、高收益伴随高风险,并不是适合所有人参与的交易领域,分析工具只能起到辅助作用,尽量减少踩入陷阱的概率。

入门玩法:CA 地址分析持仓筹码

入门 meme 的交易者最常面临的场景,是在社群里看到一个新的 meme 币后,对这个代币从安全性、筹码结构等方面进行分析决定是否交易。在这个场景中,能够提供帮助包括网站式工具和交易 BOT。

首先是一些基本信息分析。

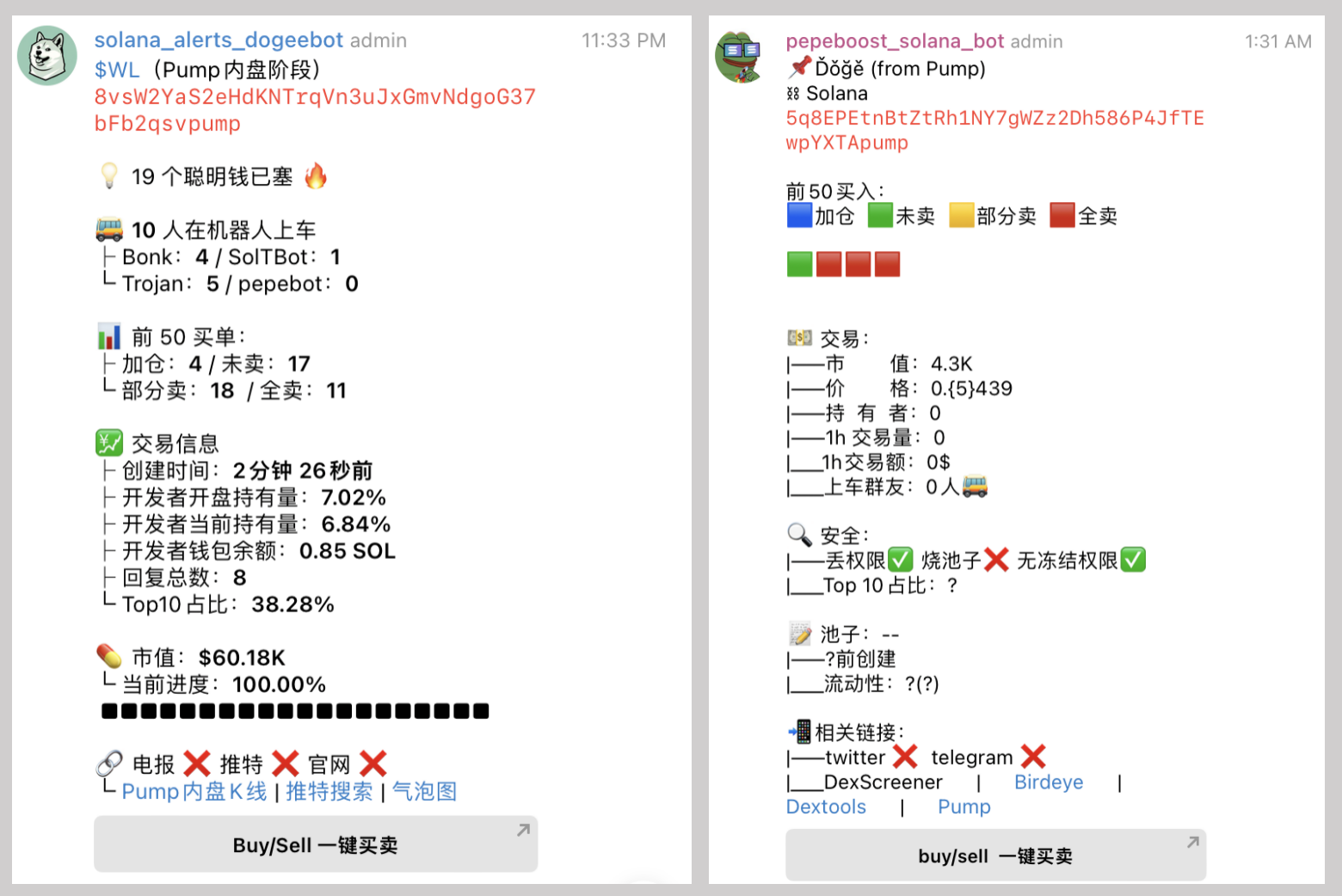

代币合约安全情况需要关心,如代币是否为貔貅盘、合约是否开源、是否已丢弃代币权限以及是否有锁池子等风险提示。另外,代币市值、持有人数、近期交易情况以及 Top 10 持有者持仓数等信息,也是在没有其他额外信号下,判断代币是否安全的重要参考指标。

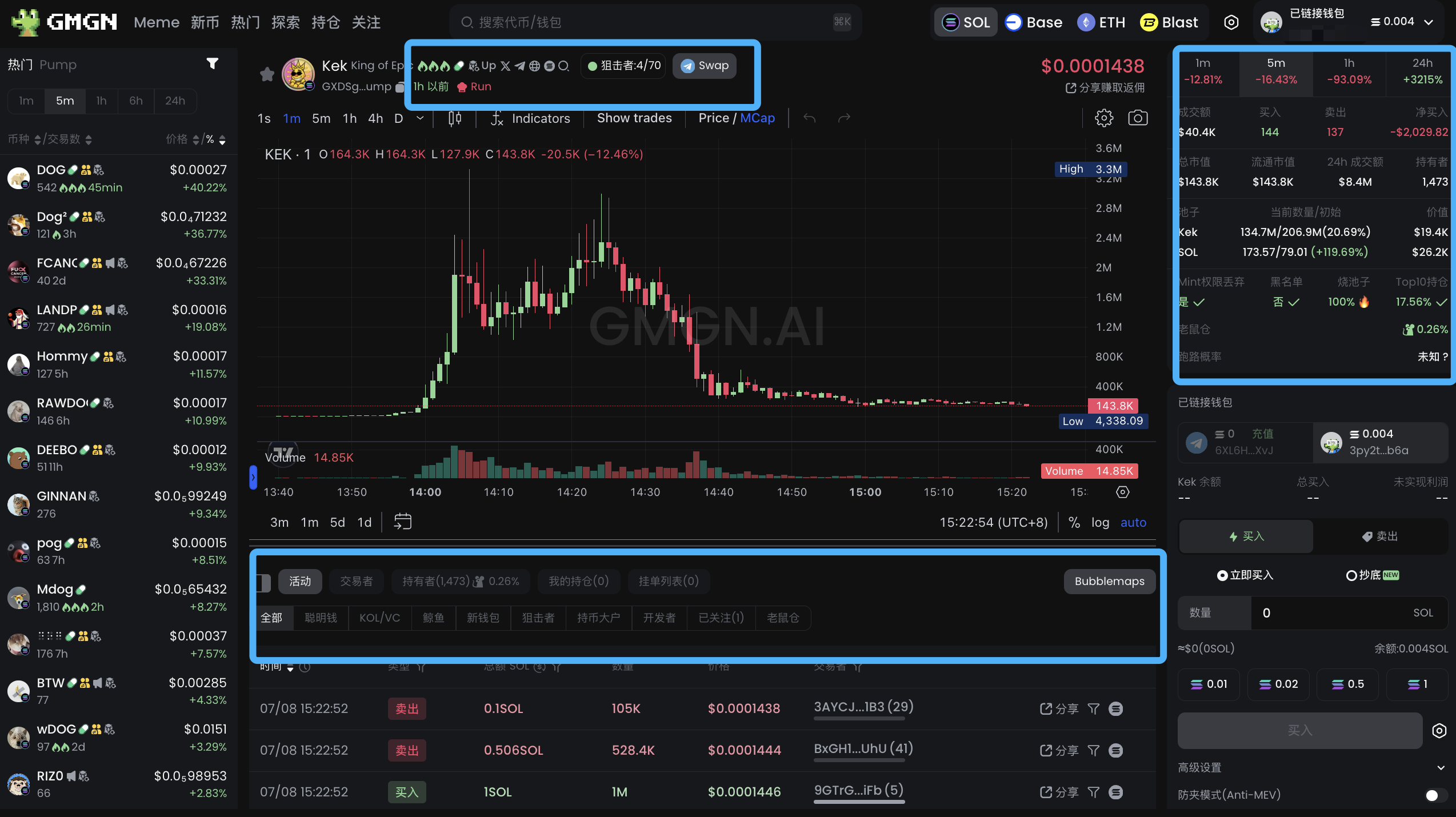

此外,看线工具 GMGN 在网页上提供了 meme 币的其他情况信息,比如 dev 是否跑路、团队是否在 Dexscreener 付费购买了广告、代币官方推特账号和 tg 社群链接等,这些信息视情况不同所代表的意义不同。

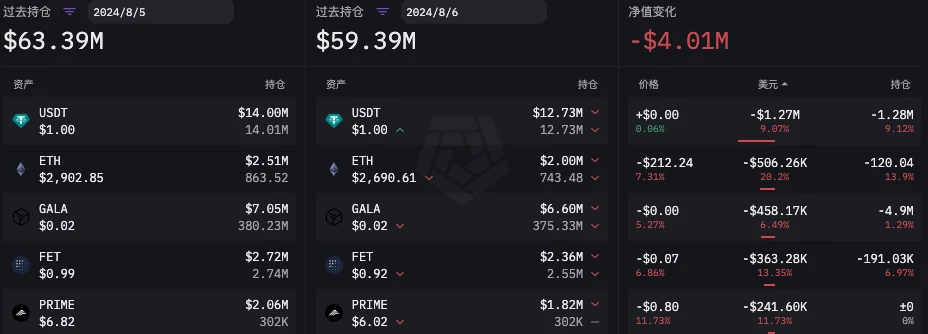

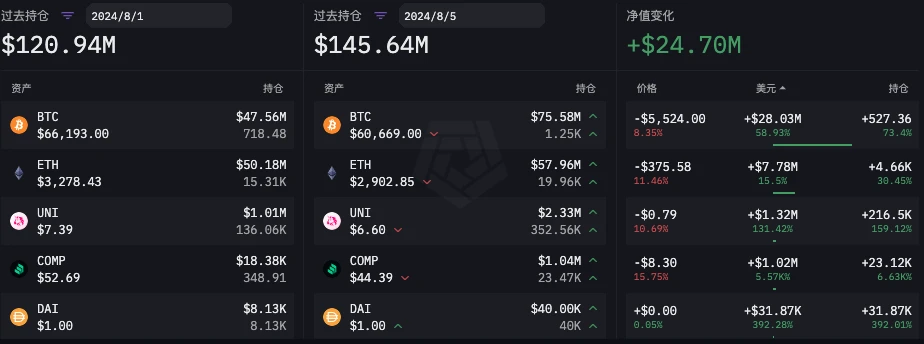

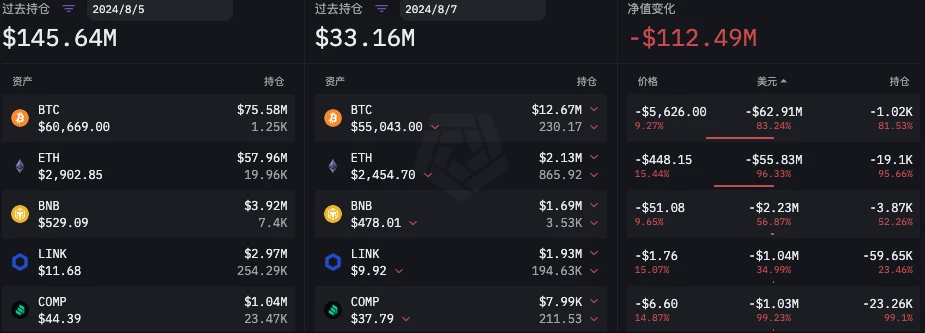

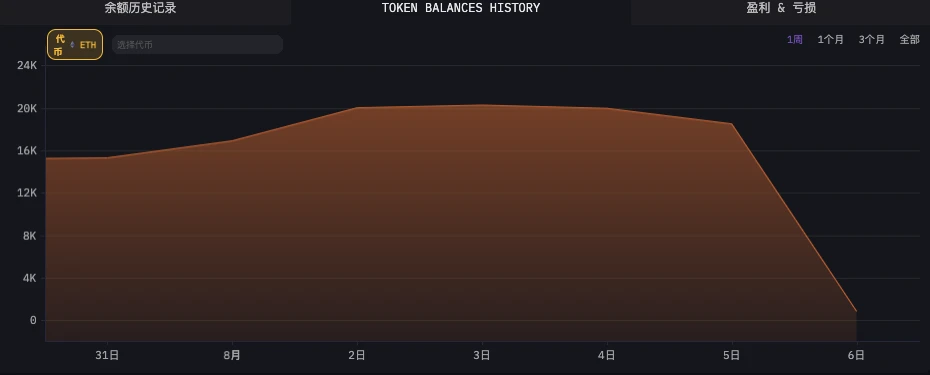

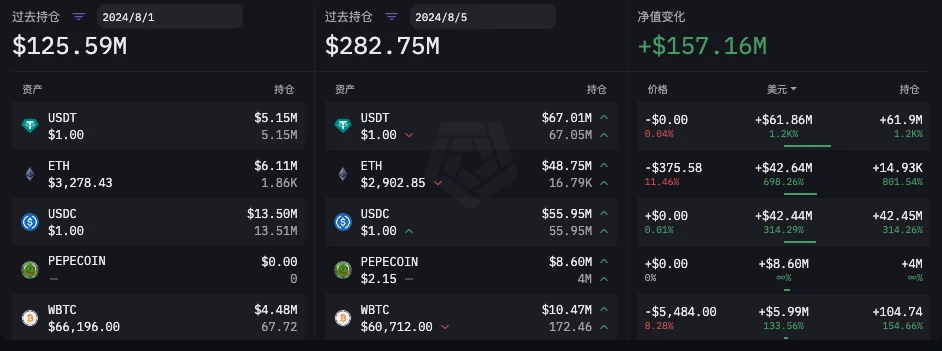

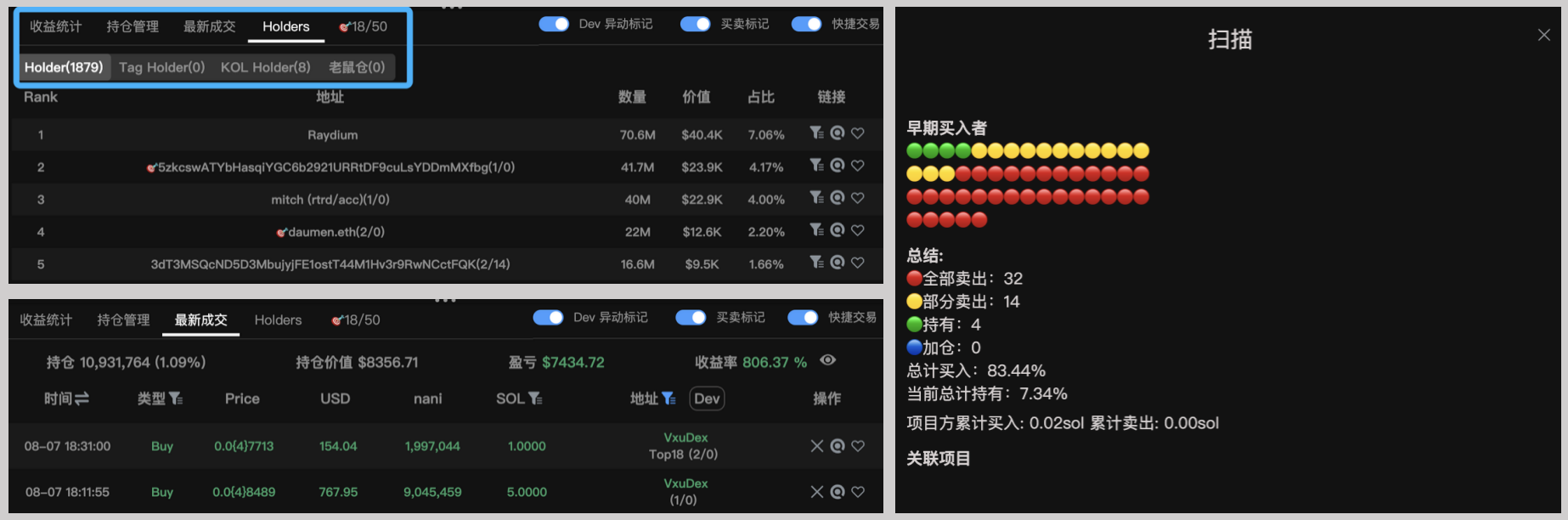

在 pvp 形势愈加激烈的 meme 市场,需要对代币的持仓结构有更深度的分析。一般来说,聪明钱、KOL 和持币大户的交易情况比其他交易者的能够提供的有效信息更多。比如 GMGN 将代币交易者分为聪明钱、KOL、鲸鱼、新钱包、狙击者、持币大户、老鼠仓等类别。

除此之外,一些基于 TGBOT 的监控工具也可以提供这种功能,如果追求速度,可以先在有 TGBOT 在的群里输入 CA,即时查看代币持仓情况。

观察这些的买入金额、入场时机和盈利情况,再结合社交媒体的讨论,可以辅助判断这个 meme 币走到了什么阶段。目前市场上的工具各自优势不一,比如某些工具会更突出 KOL 和大户的持仓情况。

进阶玩法:筛选地址,增加确定性

meme 市场有一些公开的聪明钱地址,如社区流传的高胜率地址、被机构标记的地址以及 KOL 地址。GMGN 基于统计对一些聪明钱地址进行了标记,但官方且公开的标记地址的参考意义不大,被公开的 KOL 地址也不能盲目跟单,meme 玩家需要建立自己的聪明钱关注列表,才能更好的在市场上生存下来。这个需求目前也可以通过 GMGN 和其他定制工具满足。

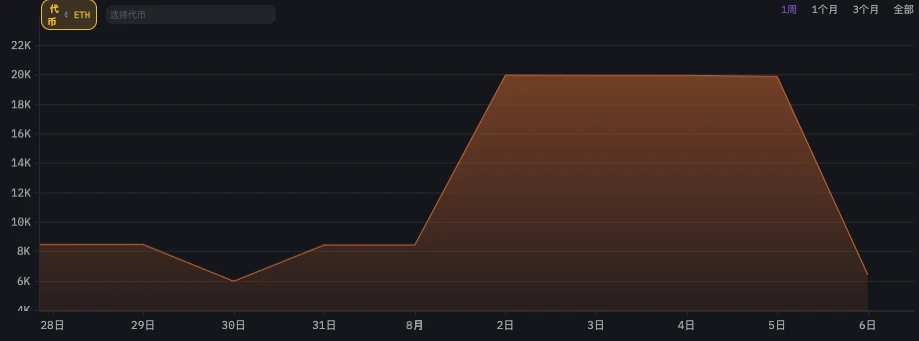

在看到一个有较好涨幅的 meme 币后,可以从早期持币大户、高收益交易者和早期买家三类人群中寻找聪明钱,最重要的是结合买入时间点进行判断,如果这个地址买在 meme 币上涨拉升之前,那么其参考价值就更大一些。

有些工具在查看方面更为简洁直观,交互体验更为便捷,仅提供持币大户、KOL 和老鼠仓三个指标,点击地址后无需跳转可以即刻查看这个地址在当前代币上的交易操作以及盈利情况。

筛选出一批钱包地址后,需要观察这个钱包地址近期交易和盈利情况,很多高收益的钱包地址并不具有追踪价值,很可能只是广撒网之后碰到了彩票。

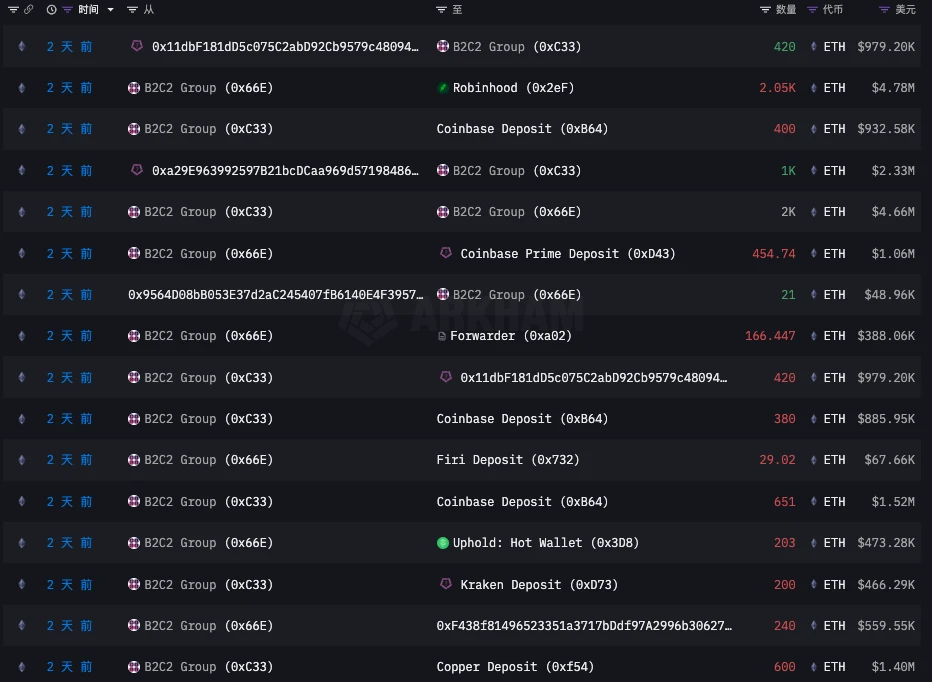

另外,也有玩家会把钱包地址放在 solsCAn 上检索,查看钱包最初的资金来源,以此分析钱包所处的「集团」。在 meme 上,一些有信息差的聪明钱地址在交易时会分几个地址操作。

相关阅读:《》

将最终筛选的钱包地址加入关注列表,并不定期观察钱包地址的交易表现,等再次遇到新的 meme 币时,可以通过 GMGN 的「已关注」或者通过一些有监控功能的工具查看是否有已关注钱包持有了 meme 币,从而作为交易参考依据。

高阶玩法:扫链+跟单,追求快人一步

meme 市场上的交易周期已经被压缩以分钟为单位计时,因此速度对盈利结果至关重要,但同时需要明白的是并不意味交易速度快就一定有高盈利率回报,需要有足够的判断分析能力作为支撑。

通常玩家在三个方面比拼速度,分别是发现 alpha 新币(扫链)、发现聪明钱动向(跟单)和最终买入卖出(交易)这三个环节。

扫链

在「扫链」上,GMGN 和 Bullx 被使用的多一些。

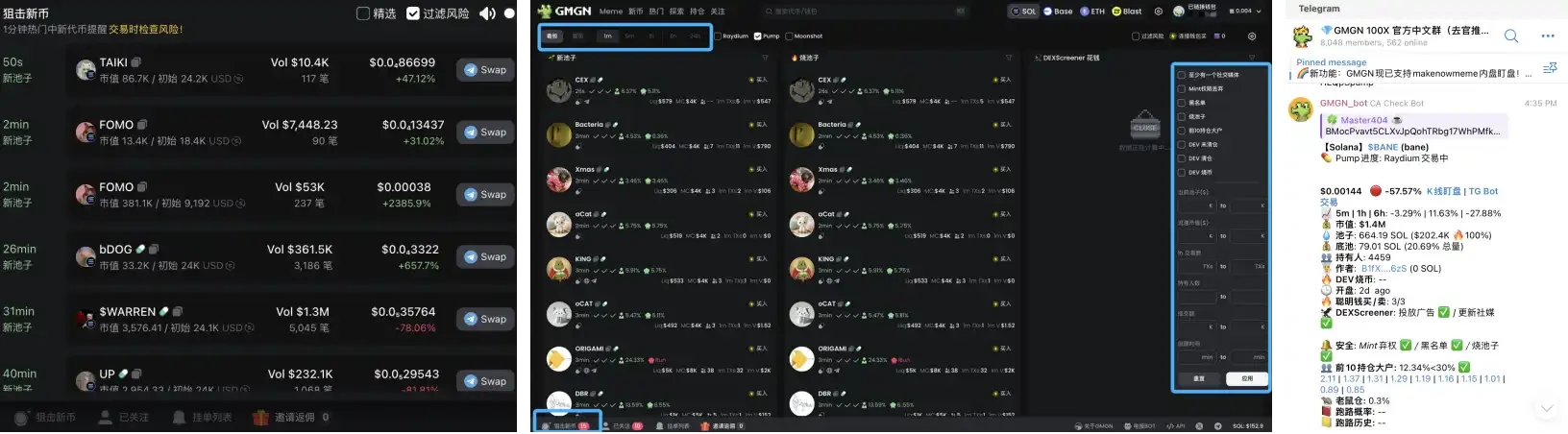

GMGN 在页面下方显示「狙击新币」专栏,当有信号出现时会出现红色提示,用户可即时点击进行查看。在 GMGN 主页点击「新币」可以浏览最新出现的代币情况,可以在右侧设置筛选条件,包括是否配有社交媒体、DEX 持仓情况、流通市值和持有人数等。但有用户反映筛选条件有时不起作用,会配合 GMGN 官方提供的 TGBOT 使用。

而 Bullx 是一个去中心化交易平台,涵盖以太坊、Solana、BNB Chain、Arbitrum、Base 和 Blast 六条网络。其独特之处是提供了网页端和 Telegram 机器人两种交易方式,具备快速交易、限价单设置、智能 MEV 保护、新代币排序与筛选以及 Pump Fun 扫描器等关键功能。

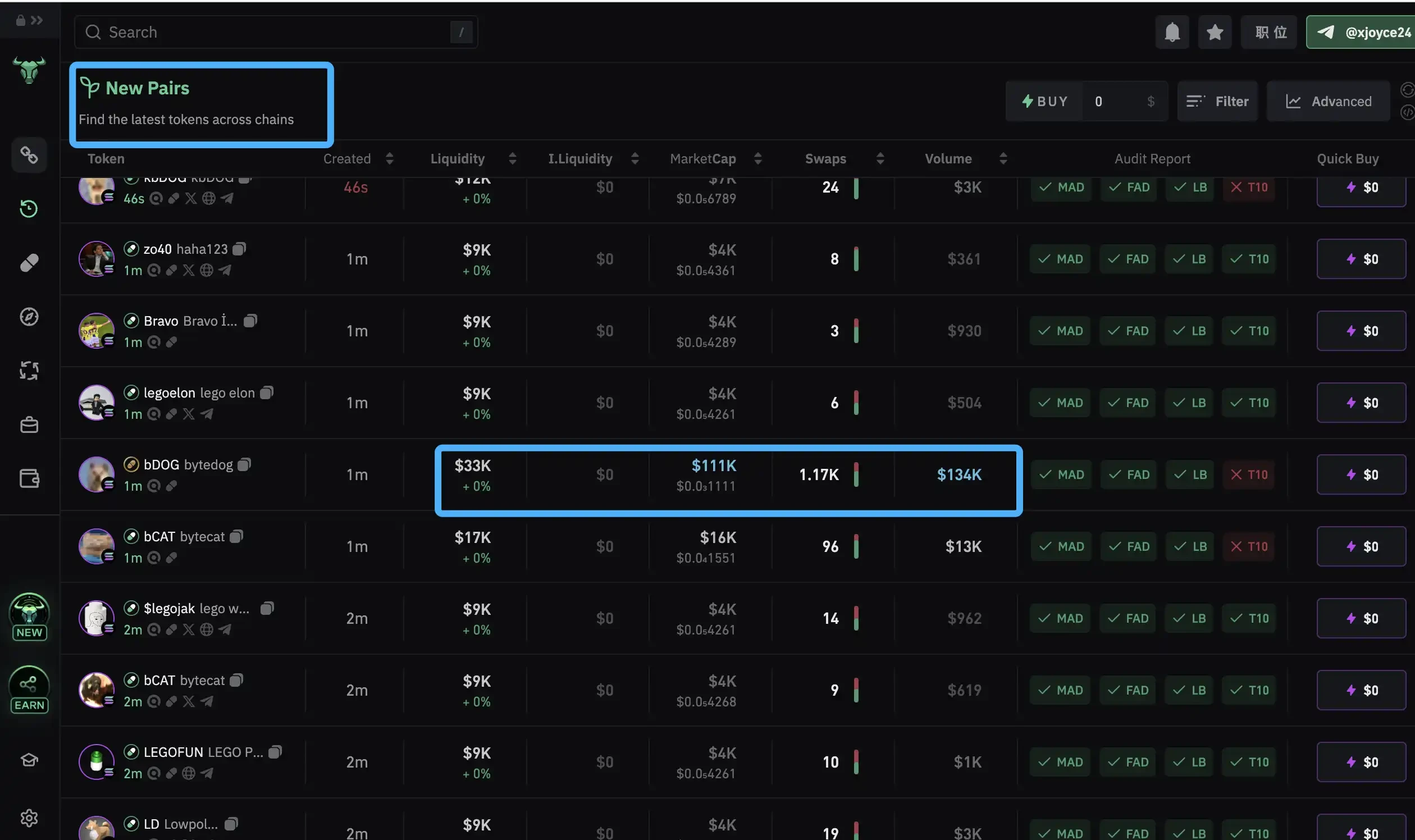

用户可以点击「chain」选择只查看 Solana 和以太坊链的新币动态。点击「New Pairs」,可以显示最新监控上线的 30 个代币,这个页面下最早的代币通常上线于 2 分钟之前。能够查看的指标分别为创建代币时间、代币流动性、市值、交易笔数、交易量和基本的合约安全报告。Bullx 会对异常数据进行高亮显示,以便用户第一时间发现 alpha 新币。

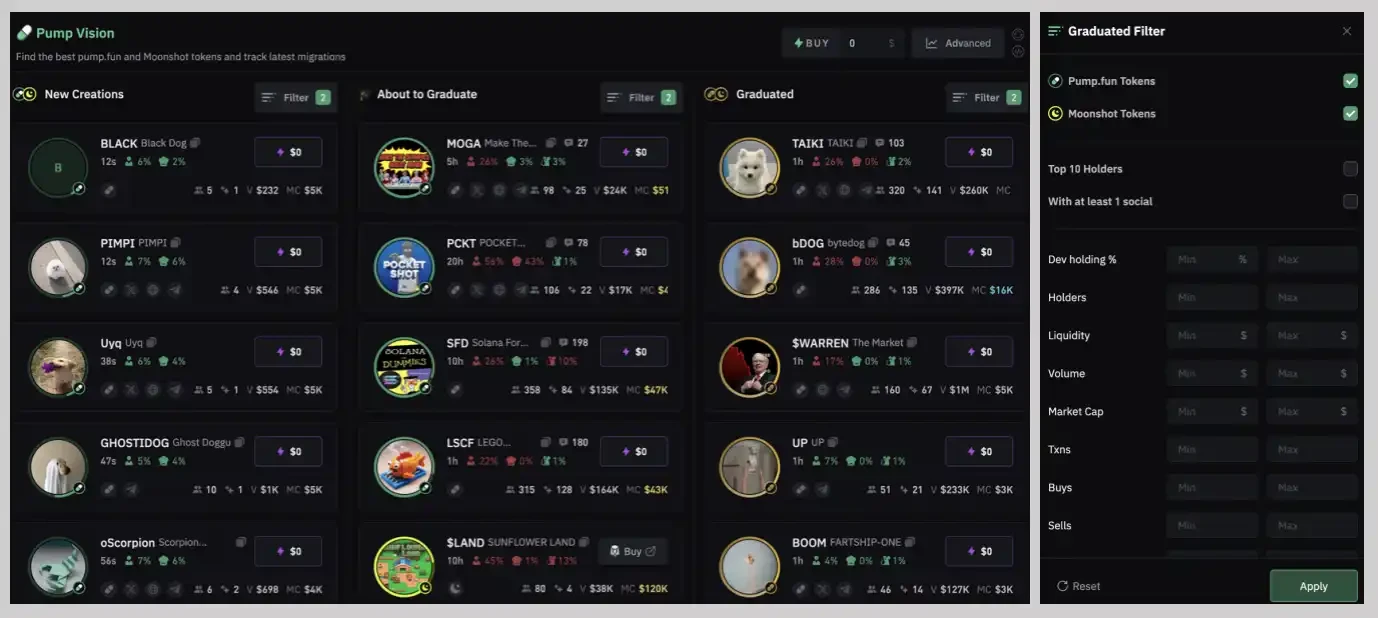

此外,Bullx 还专门开了一个「Pump Vision」栏,分为新池子、内盘即将打满和刚刚打满三个类别显示 Pump.fun 和 Moonshot 上的代币动态。用户也可以在每个类别下根据 dev 持仓比例、持币人数、流动性、 交易量和市值等维度对代币再次进行筛选。

从社区用户的反映来看,Bullx 的优势是交互丝滑、在查看几分钟内出现的新币方面优势突出,并且能够支持挂单交易。但缺点是有时会出现卡顿情况,且没有识别聪明钱功能,只能进行基本的持仓结构分析。

在费用方面,BullX 会对每笔交易收取 1% 的费用,如果用户是通过其他用户推荐注册的,则可以享受 10% 的费用折扣,即 Bullx 扣除 0.9% 的费用。BullX 也有发币计划,第二季空投计划正在进行中用户可以根据累积的早鸟积分获得相应的奖励。不久前,Whales Market 宣布在其 Pre-Market 上线了 BullX(BULLX)。

跟单

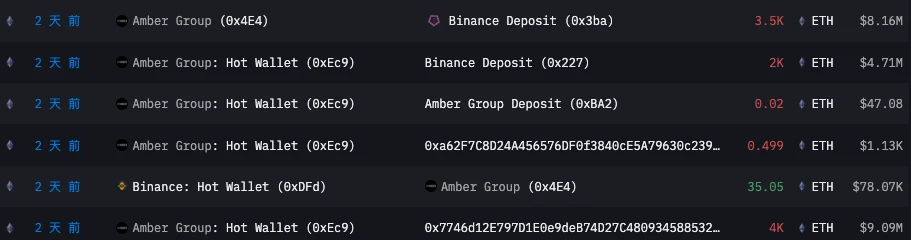

跟单是 meme 市场里不可忽视的群体现象,许多 meme 交易者都希望第一时间掌握聪明钱交易情况。GMGN 和 NFT Sniper 都能够建立自己的关注列表。

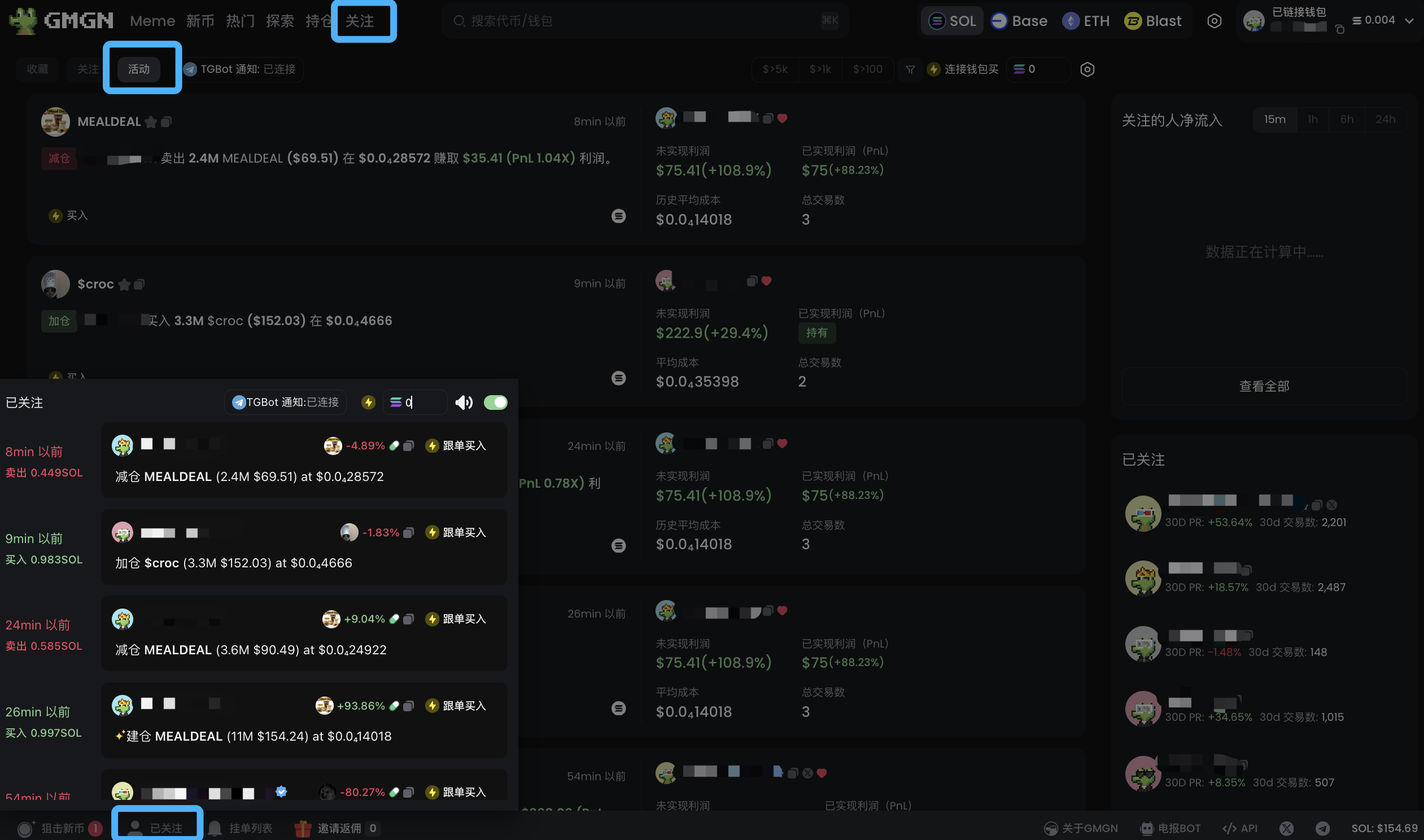

在 GMGN 页面点击「关注」可查看自己关注的钱包列表,点「活动」则能根据时间顺序显示所关注的地址动向,GMGN 在提供地址动向的同时,还显示了关注钱包地址的买入成本、已实现利润和未实现利润。

另外,GMGN 在页面左下方也设置了「已关注」专栏让用户第一时间捕获聪明钱动向。

有些工具在地址异动方面反馈的更为简洁,用户会有更敏捷的使用体验。有些工具存在一些阶段性优势,比如识别的 KOL 地址要更为全面一些。

交易

上文提到的工具 GMGN 和 Bullx 都提供了交易功能,下图分别为 GMGN、Bullx 和某工具的交易界面,三者都具备了基础的自定义滑点、较小的定额买入、分批卖出等功能,在具体体验上有一些不同之处。

GMGN 在交易操作按钮附近显示了即时盈利情况,可以辅助用户根据盈利情况决定卖出的需求。而另一个工具能够提供多钱包同步操作、设定范围内随机金额交易等功能,适合有更多定制化交易需求的用户。Bullx 则可以让用户进行交易挂单,但考虑到 meme 交易对的流动性普遍不够深,对一些 meme 玩家来说,挂单功能的实际用处不大。

在移动端的交易需求上,上述工具都配备了相应的 TGBOT 服务,也有一些 meme 玩家会使用专门的交易 bot,比如 Pepeboost、Bonkbot、MaestroBots、Trojan 和 CAshbot 等工具,BlockBeats 曾在《》介绍过几个主流交易 bot 工具。

由于使用 bot 工具需要收一层服务费,但大部分 meme 市值较小,更适合小资金体量的用户参与,因此玩家也需要在速度和成本方面做一些平衡考虑。

总的来说,meme 市场对交易者的敏锐洞察和迅速反应提出了更高的要求。利用工具,可以大大提高交易者在 meme 市场中的生存和盈利几率。但学会使用这些工具只是第一步。真正的成功还需要大量的时间和精力来培养对 meme 市场的深刻认知,读者需要根据自身的具体情况进行分析和应用,不能盲目照搬。

最后,加密市场是一个高风险高波动的市场,meme 市场尤其如此。本文仅为有 meme 交易需求的读者提供一些参考信息,但不能保证交易胜率,交易者应该保持充分谨慎,不要进行超出风险承受能力的投资。