原文:FOX Business;作者 Eleanor Terrett

编译:Odaily星球日报();译者:Azuma()

编者按:美东时间周四上午 11: 45 (北京时间昨晚 23: 45),民主党议员 Ro Khanna 代表民主党主持了一场旨在促进与加密货币行业之间的沟通,修复双方关系的会议。显然,哈里斯团队在当下的时间节点推进此会议,其根本目的在于在即将到来的大选中争取更多加密货币行业的支持,然而据 FOX Business 记者 Eleanor Terrett 报道,昨晚的这场会议讨论并不顺畅,双方剑拔弩张,气氛相当紧张。

以下为 Eleanor 原文,由 Odaily 星球日报编译。

周四上午,一场旨在修复民主党与加密货币行业之间关系的 Zoom 会议正式召开,但会议气氛却很紧张。对于党内的加密货币友好派而言,帮助哈里斯争取加密货币行业的竞选支持并没有那么容易。

此次 Zoom 会议由加利福尼亚州国会议员 Ro Khanna 主持,会议旨在与加密货币这个深受拜登政府(主要是下属的 SEC 及 CFTC 等监管机构)监管打压的新兴行业沟通,在竞选的关键窗口修补双方关系。随着副总统哈里斯已正式成为民主党的总统竞选候选人,该党正寻求帮助哈里斯从共和党对手特朗普手中赢回更多加密货币选民的投票 —— 特朗普最近正积极示好该行业,并誓言将美国打造成世界的“加密之都”。

会议大约有二十人参加,出席的政府官员包括财政部副部长 Wally Adeyemo、国家经济委员会副主任 Lael Brainard、白宫办公厅副主任 Bruce Reed 以及哈里斯的高级顾问 Kristine Lucius;出席的加密货币代表人士包括亿万富翁 Mark Cuban、SkyBridge Capital 创始人 Anthony Scaramucci、投资人 Ron Conway,以及来自 Ripple、Coinbase、Kraken、Uniswap 等公司的一些高管。

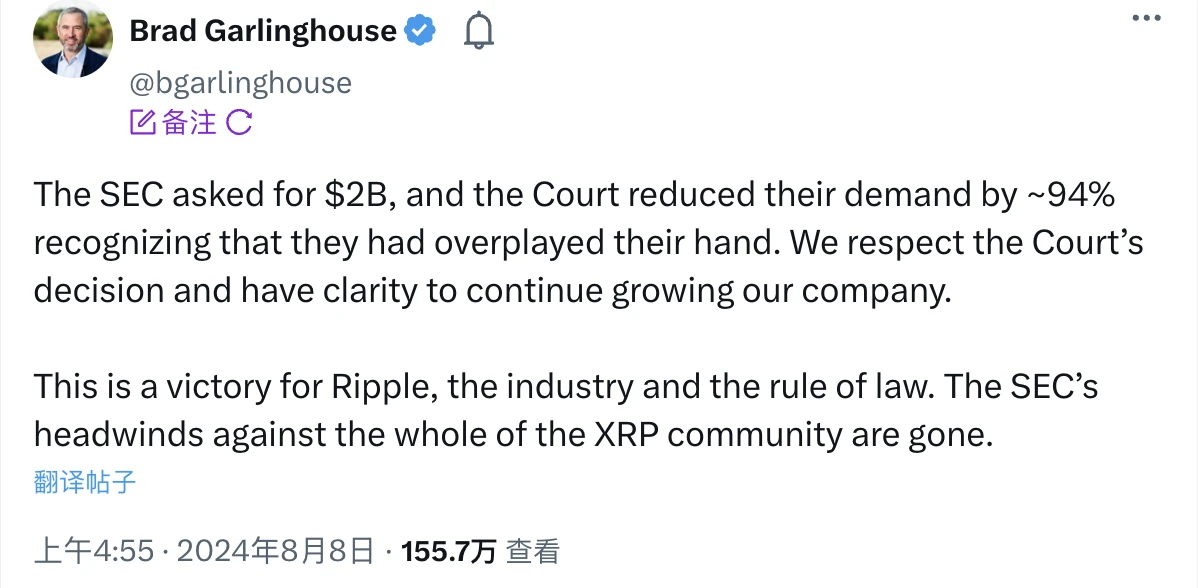

然而,会议似乎并未达成什么公式,大多数的加密货币代表们均针对 SEC 和美联储等机构的监管攻势,对白宫官员进行了激烈抨击。与会者告诉 FOX Business 频道,这次会议似乎重演了 Ro Khanna 上个月在华盛顿特区主持的圆桌会议,当时行业高管们也曾向一名白宫高级官员控诉他们在拜登政府执政时所受到的不公待遇。

一位希望保持匿名的与会者告诉 FOX Business:“多位高管们直言不讳地告诉政府代表,他们打压加密货币的行为已对该行业和民主党的关系造成了巨大损害……他们(政府代表)基本上就是在挨骂。”

比如,Ron Conway “激烈地”表达了对政府只向该行业提供空洞承诺的不满。Conway 是 Coinbase 的早期投资者,他没有立即回应我们的置评请求。

另一个代表性的紧张时刻为,财政部副部长 Wally Adeyemo 曾申辩表示,银行和监管机构并未积极尝试将加密货币行业与更广泛的金融体系隔绝开来,作为回应,某位高管要求与会者们举手表决自己的公司/项目是否曾因为白宫政策而被银行拒绝服务。两位与会者向我们透露,几乎所有参会的行业代表们都举了手。

尽管存在摩擦,但 Anthony Scaramucci 仍向 FOX Business 表示,他对哈里斯在加密货币行业内争取到一定的支持感到乐观。

Anthony Scaramucci 提到:“这些高官们愿意抽出时间出席,并倾听来自我们行业的声音,这一行为让人感到鼓舞。我的同行们希望事态立即得到转变,但华盛顿方面的做事流程并不会如此。我认为我们正在稳步前进。”

Coinbase 的首席法务官 Paul Grewal 也对会议持积极的看法:“这仍是拜登政府所主办的一场会议,但现在的焦点必须放在哈里斯的竞选活动以及她愿意做什么之上。她是民主党与过去决裂,转而支持加密货币的理想代表。”

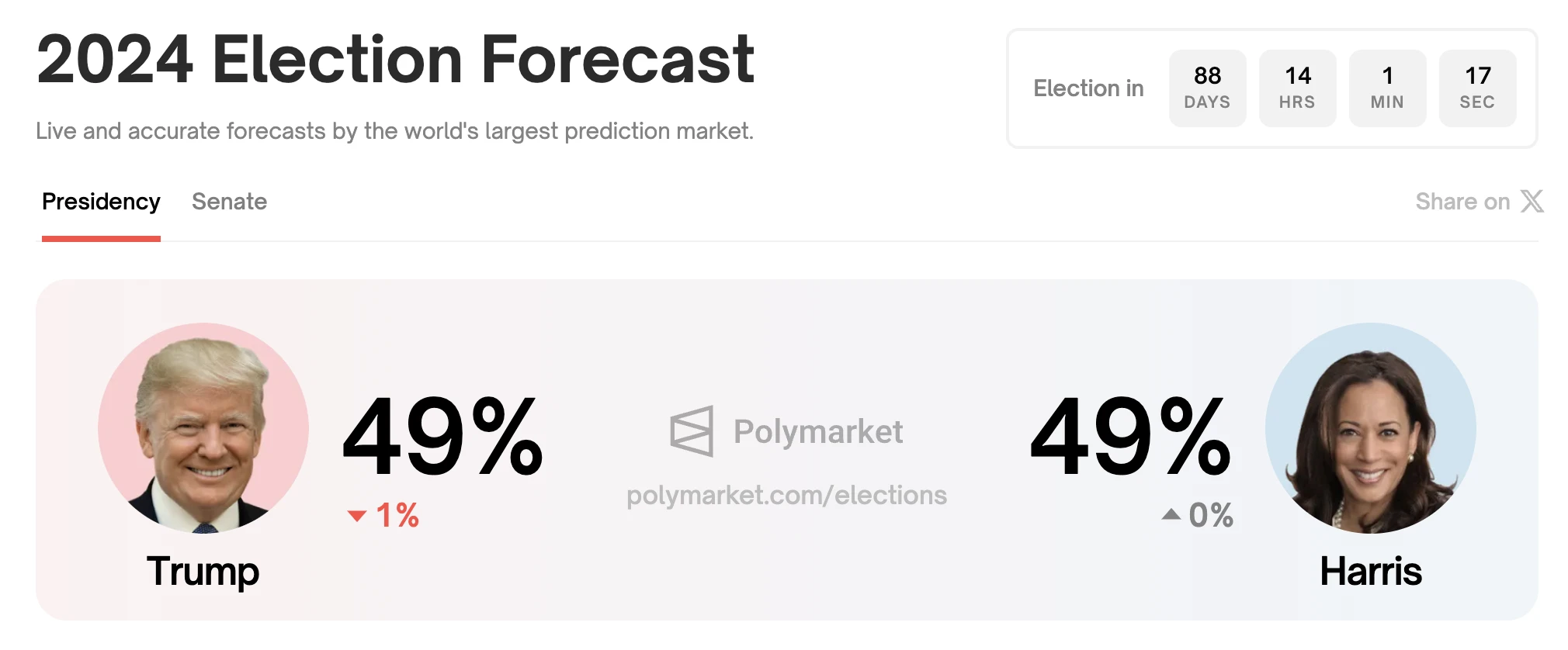

市场风向似乎正在转向哈里斯,在基于加密货币的预测市场 Polymarket 之上,哈里斯的获选概率现已追平特朗普,甚至一度实现了反超。