原创|Odaily星球日报()

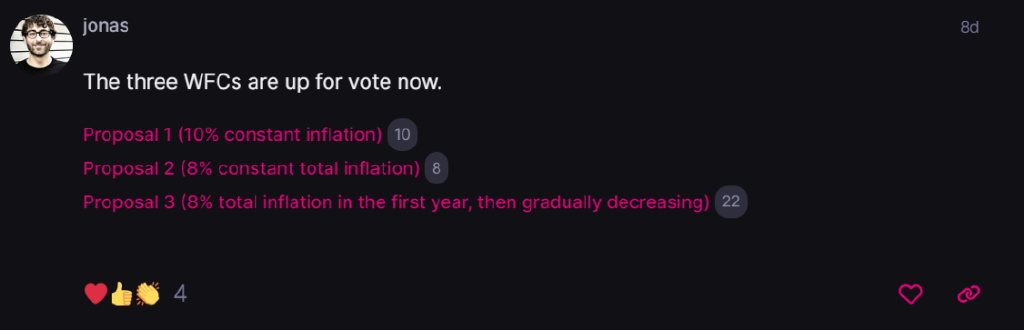

作者|Wenser()

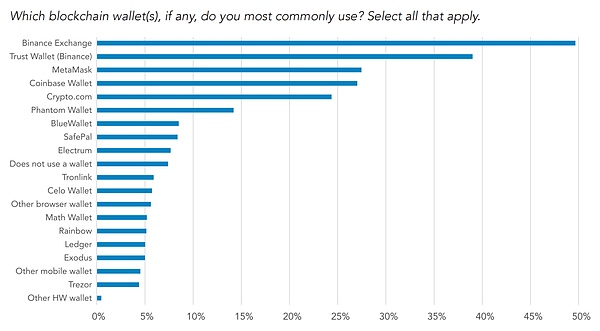

在此前的一文中,我们以“七宗罪”的视角对以太坊基金会过往行为进行了简要说明,一言以蔽之,以太坊当前一切争端都起源于价格表现不力,而原因则是以太坊基金会为代表的官方力量过往的种种操作。但提到的问题更偏向于表层现象,Odaily星球日报将于本文对此进一步分析,指出以太坊生态当前面临的 3 大主要问题,主要涉及组织管理、生态版图以及周期痼疾。

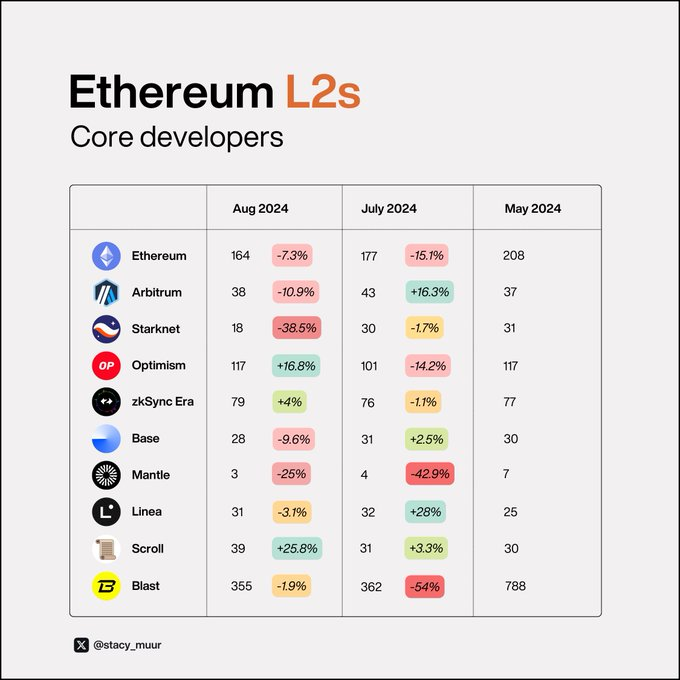

以太坊生态首要问题:中心化决策生态 VS 去中心化技术生态

不同于创始人直接消失的比特币,打着“可编程化货币”旗号的以太坊的诞生、发展与稍显僵化都在以基金会为代表的官方力量的推动之下。除了 Vitalik 这位“关键先生”以外,以太坊基金会的门面成员还包括执行董事 (2018 年初上任)、董事会成员 Patrick Storchenegger。

界面

其他活跃的官方人员包括研究员、、、、Carl Beekhuizen、、开发者 、项目经理 、协议支持团队负责人 、团队负责人 、核心开发者共识层负责人 等人。更多技术相关人员可以参考一文。

尽管如此,在此前结束的以太坊基金会第 12 次 AMA 上,当被问及“以太坊的发展是否面临人手不足的问题?”时,以太坊联合创始 Vitalik Buterin 给出的答案是“在p2p网络领域,人员明显不足,并且这个问题很少被讨论。”,而以太坊基金会研究部门也给出了肯定答案:“核心开发工作确实需要更多的人员,尤其是像分叉选择这样的重要领域。这些领域急需更多的关注和贡献者。”

可以说,尽管以太坊基金会的决策流程有着各式各样的去中心化设计,但受限于有限的人力资源以及技术路线发展的高度不确定性等因素,很多时候 Vitalik 等门面人物反而主动或被动成为了以太坊生态的“中心化决策焦点”。这也是之前 Vitalik 的 一有动静就有很多人闻风而动,不少项目方也将其奉为金科玉律、甚至作为“创业指南”,之前确实也有一篇文章催生出数个初创公司的“前科”。

但这很明显是一种不正常的现象,而这一点以太坊基金会早在 2019 年其实便已有过相关讨论:

在 ETH Denver 黑客马拉松大会的圆桌会议上,以太坊基金会社区关系经理 Hudson Jameson、以太坊基金会研究员 Vlad Zamfir、以及以太坊基金会开发人员 Piper Merriam 谈到了区块链治理问题,他们所有人都同意,目前以太坊协议这种混合式的决策过程不是长久之计。

“我不认为区块链治理会像是我们以前所见过的任何开源治理……以太坊的结构是否已经可持续?我觉得答案是否定的。”Vlad Zamfir 说道。

Piper Merriam 却对目前以太坊“模糊”(opaque)的治理形式持乐观态度,他补充表示,自己对核心开发人员很有信心,他们至少会在一段时间内继续做出贡献,并制定出(关于区块链协议的)合理决策。

在这个问题上, 认为当涉及到一个充满无限可能的区块链(比如现在的以太坊)时,前进的道路可能不仅只包括“一种、两种、或是三种声音”,而是会出现很多种声音。她总结道,“我们的工作是协调,但不是做出实际决策。决策可以由我们的成员完成,他们当然也可以是决策制定过程中的一部分,并不一定是全部。”

——出自

时间来到 2024 年,我们可以看到,这一问题目前仍然没有较大改观——从以太坊基金会第 12 次 AMA 的回答人员及回答内容我们也可以管窥一二。(详情可见)

可以说,尽管在 POW 转 POS 机制之后,以太坊生态技术层面的去中心化程度并未受到太大影响,但同样,决策生态的中心化程度仍然并无二致。

这也是此前不少人对以太坊基金会人员相关决策表达不满的原因之一。如中提到的:“以太坊基金会研究人员 和 选择成为 Eigenlayer 的项目顾问这一举动违反了 Vitalik 之前曾提到过的。”矛头直指以太坊基金会成员管理混乱,甚至需要“要么承诺择时解散基金会,要么制定一部宪法,规定组织必须遵守的某些原则,不得违反。允许其关键决策者获取大量顾问股份等同于最高法院法官在他们裁决的公司中持有大量股权。”

此外,最令人关注的以太坊基金会支出花费问题也很难令人满意——在一文中,加密 KOL Ignas 提到,“以太坊基金会缺乏全面透明的总支出报告。谁在审计以太坊基金会?其最新的是 2021 年的报告,显示内部支出和外部赠款及奖金共计 4800 万美元。” 结合今年 8 月以太坊基金会财务支出透明度问题甚嚣尘上时,以太坊基金会成员 Josh Stark “EF 即将发布涵盖 2022 和 2023 年的最新报告,预计将在 Devcon SEA(11 月 12-15 日)前公布。”很难让人相信不是在“短期内想方设法平账”。

而据 Vitalik 此前提到的“以太坊基金会当前的预算策略是每年花费剩余资金的 15% ”,结合 Justin Drake 提到的“EF 的主要以太坊钱包价值约 6.5 亿美元”以及“以太坊基金会每年花费预算为 1 亿美元”的消息,以太坊基金会的存续真的能够如设想中的那么稳定吗?

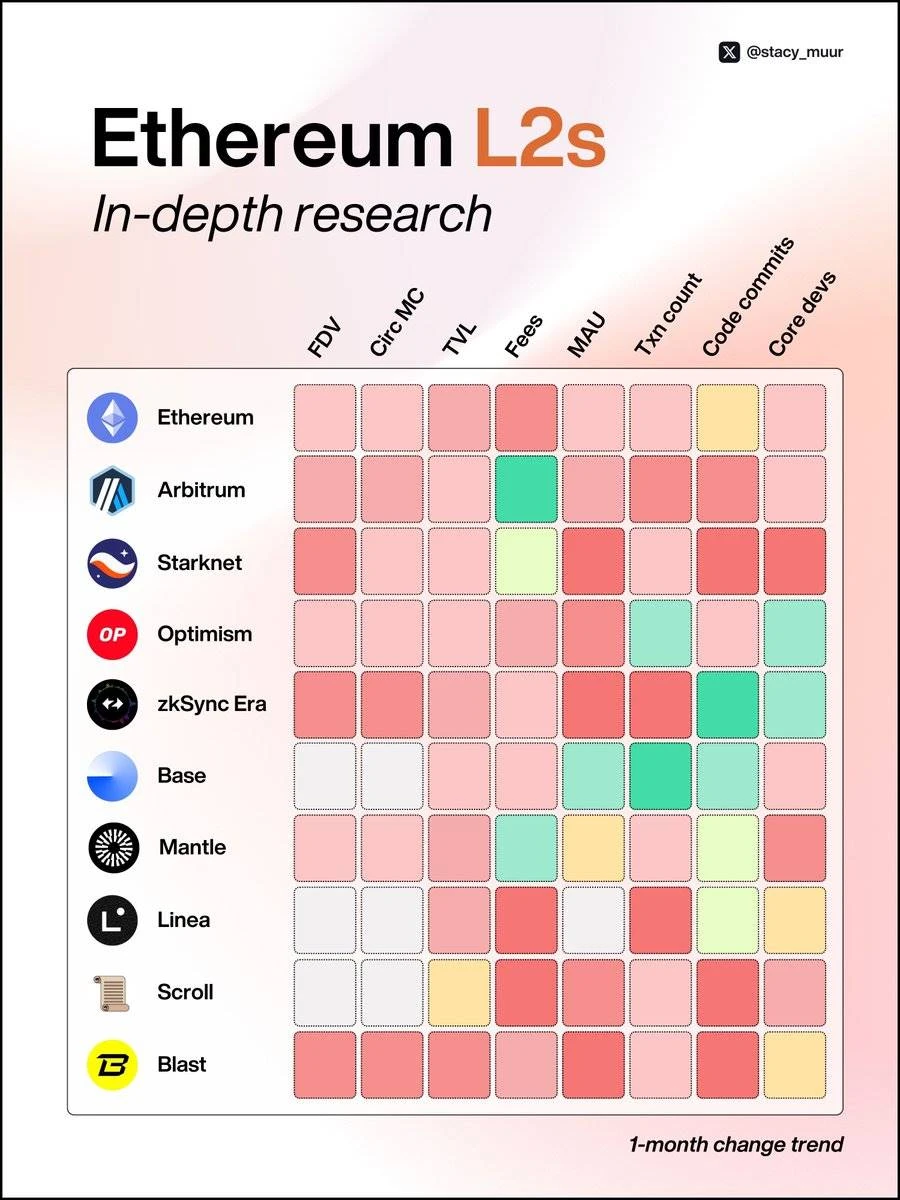

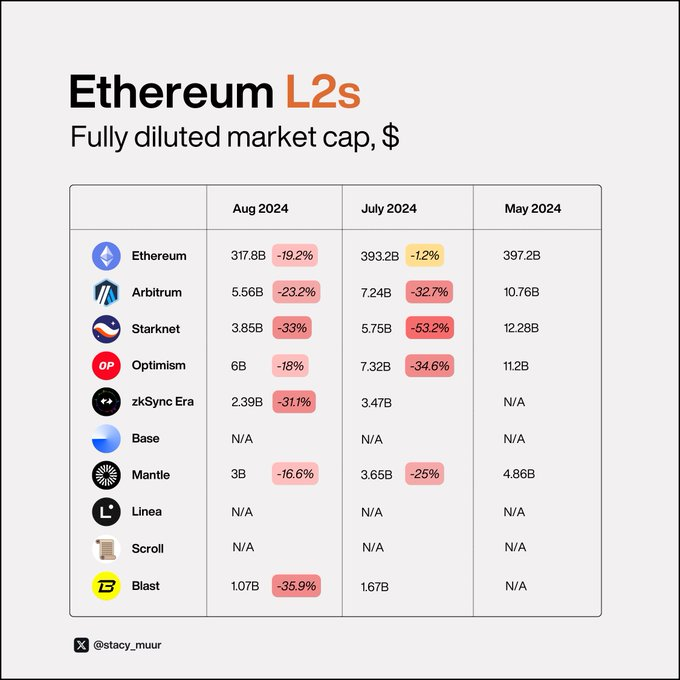

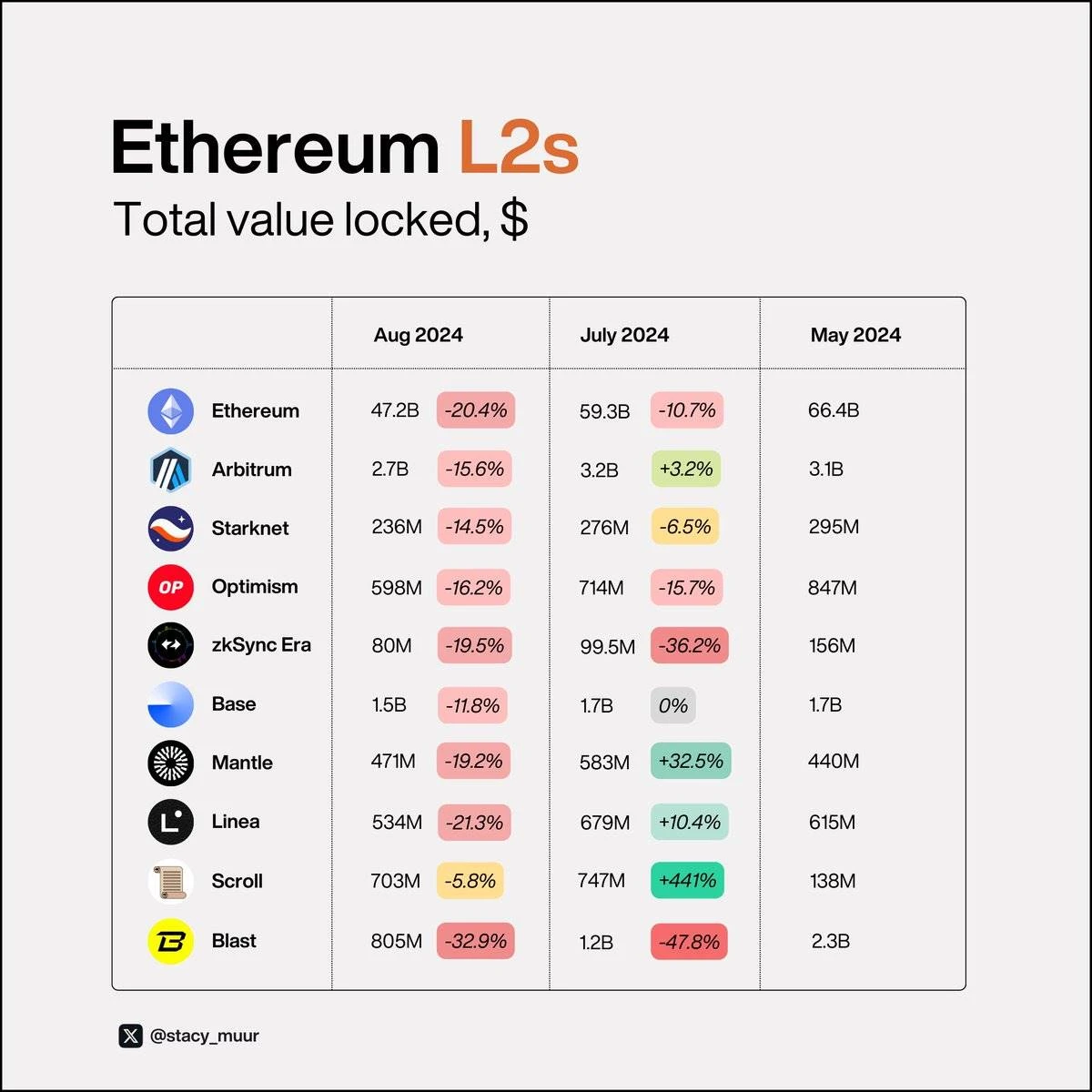

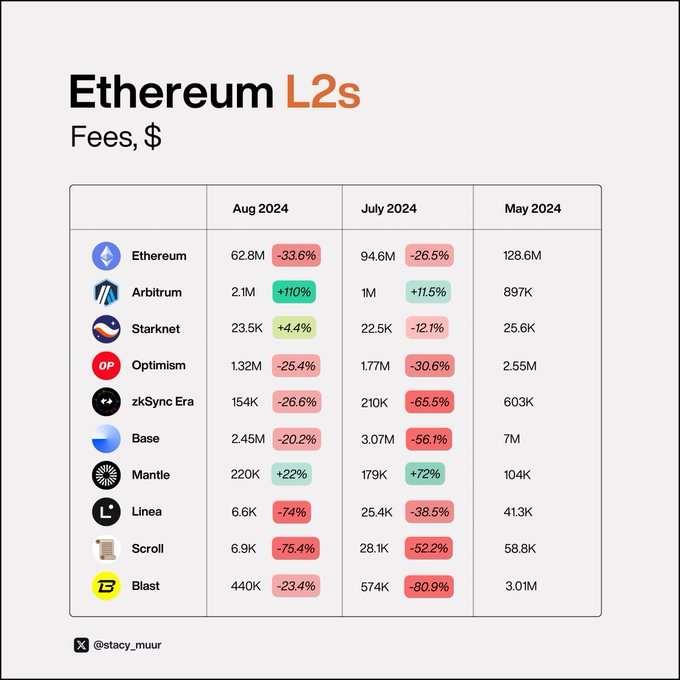

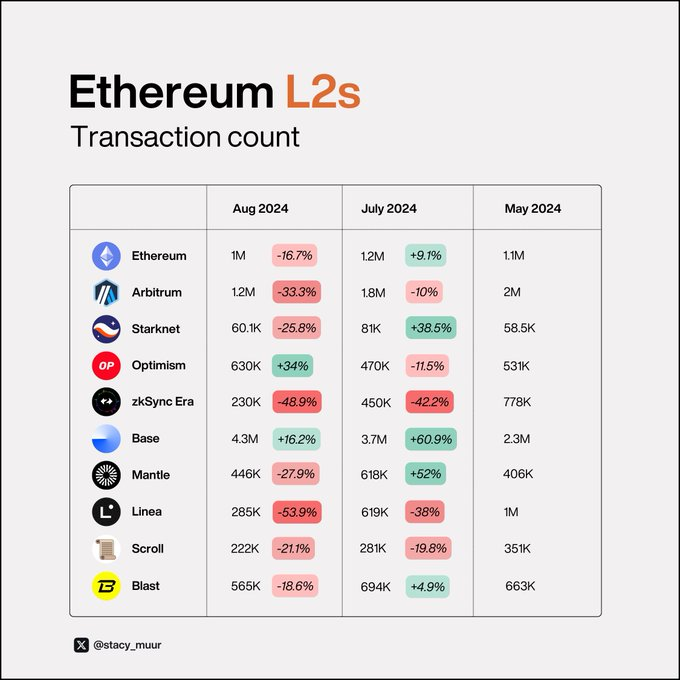

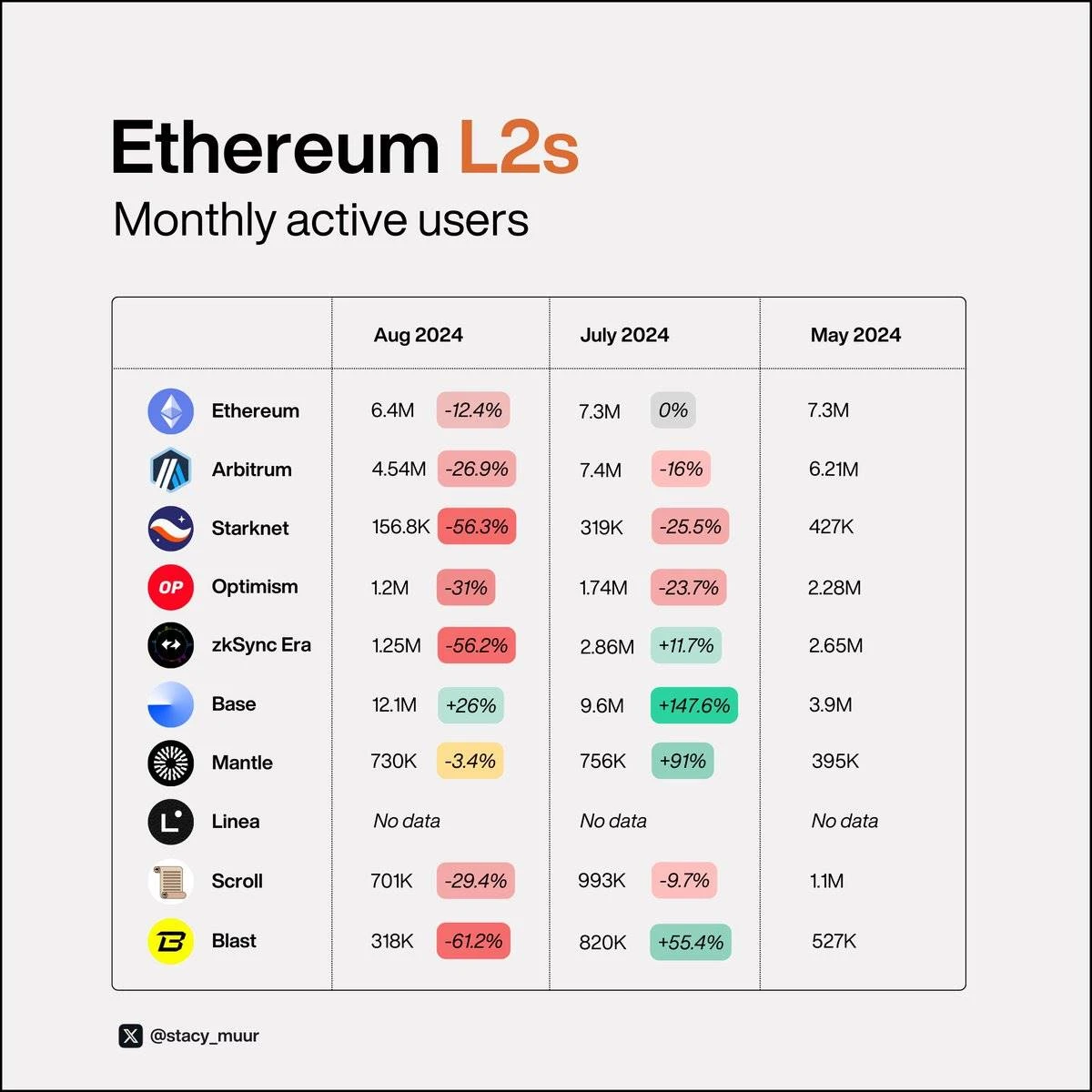

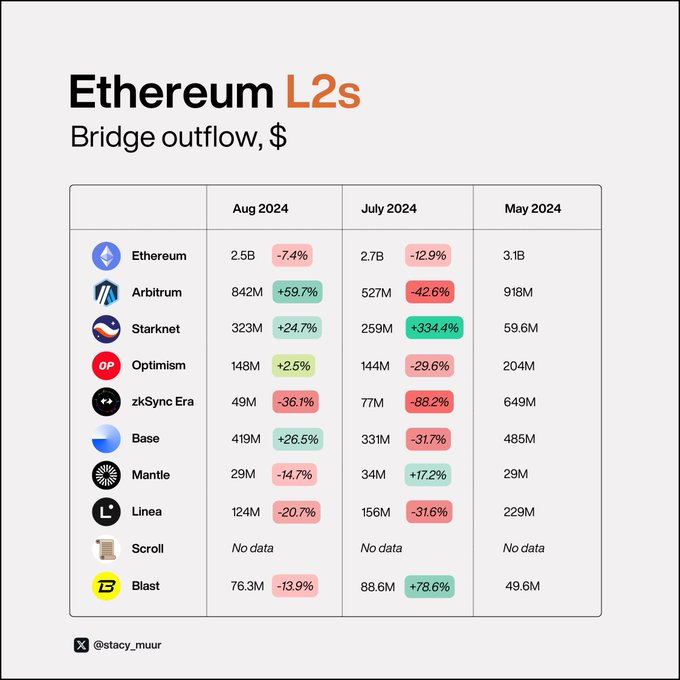

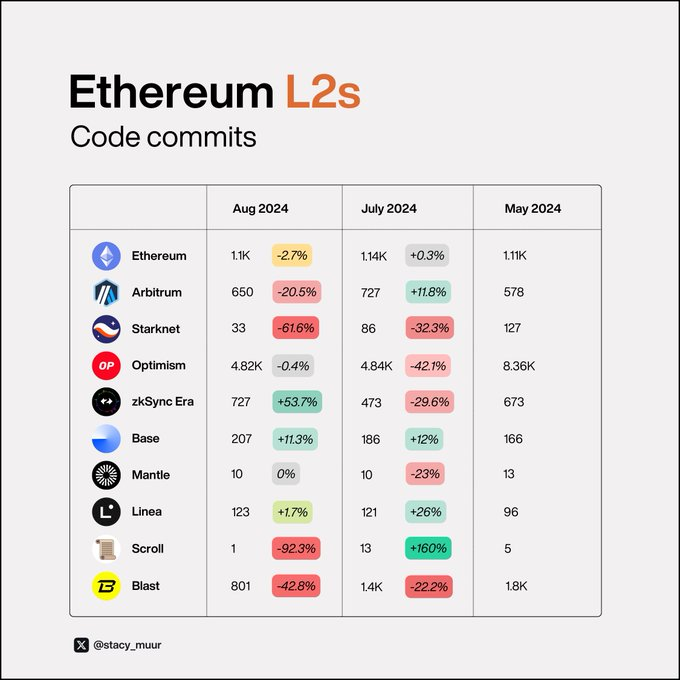

以太坊生态次要问题:主网无新增长点 VS L2网络占山为王,尾大不掉

尽管 Vitalik 本人“钦定”了 L2 的发展路线,甚至于 8 月发文“非常确定仅 EIP-4844 就已经为用户节省超过 1 亿美元交易费用”,但目前来看,数量多达数十个的 L2 网络仍然成为了“割据一方”、“占山为王”的“细分生态”。

这一点,以太坊基金会的核心成员 Danny Ryan(即前文提到的以太坊基金会核心开发者共识层负责人)于 2023 年 2 月就曾在一文中着重强调过。他提到:

“鉴于所有的鸡蛋都在L2篮子里,我担心的一件事是L2的对齐,无论是短期还是长期。有两个主要问题——(1 )L2是寄生的,最终会分叉成为L1;(2 )L2是以太坊的标准,用户在这里互动,但不相信以太坊的价值观——去中心化、抵抗审查制度、支持公共物品、激进的合作等等。前者更像是一个存在性问题——被锚定在以太坊安全区上是否真的有价值?这基本上是L2路线图的论点——这些继承了以太坊安全和原生桥接的可扩容环境对用户有价值,因此对构建和维护它们的开发者、公司和社区有价值。

我相信这个论点——实现足够的加密经济安全是很难的,在日益竞争性的环境中,大多区块链将不可避免地无法达到足够水平。密码经济安全是一种有限的资源,是体现这些系统持续经济需求的函数。因此,虽然我确实期待一些L2“放弃”以太坊并试图离开——一些可能会成功,另一些会失败——但我不相信这些会大规模发生,而且少数L2离开并不会打破加密经济安全即服务的理论。

至于(2),我有更多的担忧。L2将不可避免地成为绝大多数用户的主要接触点。在大多数情况下,他们将存在于L2中,与L2互动,在L2之间搭桥,因为这些L2既安全又实惠。因此,L2成为以太坊的门面。这种方式也许是安全的,但是否是去中心化、抗审查、坚持以太坊的价值观、激励世界不断地重新想象自己的?在这一点上,这些问题的答案显然不是肯定的。

风险投资公司踏足L2领域,代币在任何地方被随意地分配给内部人员,大多数治理模式是财阀式的,不经通知就任意升级。更不用说大多数L2在他们的安全模型中做出牺牲,才能走向市场,希望不断迭代实现去中心化(例如,没有欺诈证明,单一序列器,不明确的紧急退出机制,等等)。这里有一个有趣的平衡。L2可以且希望在广告和业务发展方面倾注更多的精力,与在这一领域非常激进的 alt-L1竞争。这使得以太坊L1在这方面保持中立,而上面的层级则尝试众多的获客和入驻技术。但L2是否会默认保留以太坊的品牌、价值和灵魂,答案并不明显。对健康的L2生态系统进行管理至关重要,需要多方面的努力才能做到 —— 研究和促进安全的结构、实现L2的价值(让其展现本质,而非被描绘的样子),在可能的情况下对L2的治理风险、安全权衡、不良的代币分配、价值调整和其他新出现的问题进行探讨。而且,我们不能只关注负面的东西,还要庆祝积极、安全、一致的部分。今天的以太坊社区在制定规范方面拥有巨大的力量,这些规范将定义L2运动在未来几十年的发展情况。我们必须确保L2不仅继承以太坊的安全性,而且继承其合法性。”

可以说,Danny 所说的一切,都命中了目前以太坊生态 L2 网络的命门所在。

与此同时,正如 Open_Rug 主理人加密韦陀此前的那样:“L2生态项目与主链高度重合,无法够引起爆炸式的交投繁荣”,自此,以太坊生态走入“套娃式的质押-再质押-积分-代币-上币”一系列死循环,最终结果就是——“ ETH 本位定价体系自此输得一干二净”。

此外,在 POS 机制已成定局的现在,“获取 ETH 产出根本没有法币成本,手续费也是币本位成本。因此不存在‘矿机关机价’,质押者不会像矿工那样维持 ETH 价格的下限,而是可以无限挖卖提。”

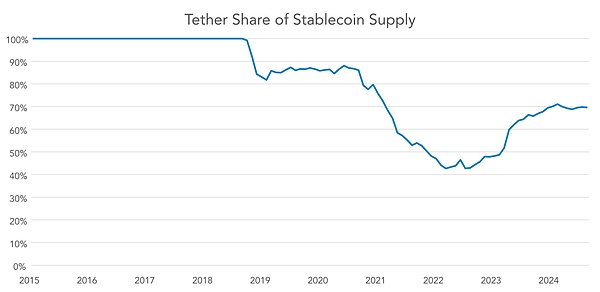

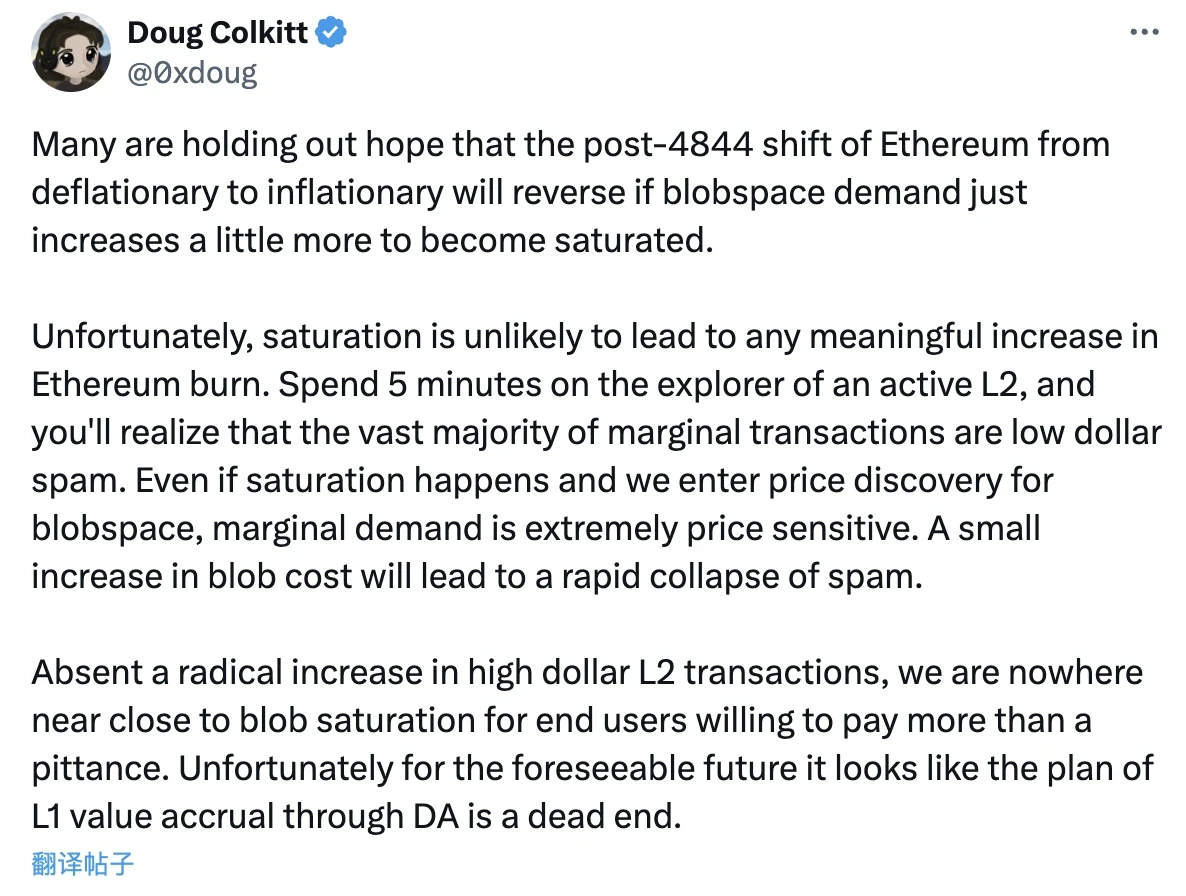

如同一文中提到的观点:“在需求并未明显变化的情况下,ETH 遭遇了显著的供应增长,供需失衡致使下跌。”针对这一点,DeFi 协议 Ambient 创始人 Doug Colkitt 也提出自己的观点称: “Blob 的饱和不太可能导致 ETH 的销毁量有任何实质性的增长”,因为“L2 之上的大多数边际交易都是金额较低的‘垃圾交易’,如果 Blob 达到饱和状态并进入竞价模式,L2 之上的交易成本势必会大幅提高,而边际交易对于价格往往极为敏感,因此 Blob 成本的增长将间接导致 L2 之上小额交易的急剧减少。”从而进一步导致“在可预见的将来以太坊都无法通过 DA(Blob 费用)来为主网累积价值。”

EIP-4844 并不是有利无弊

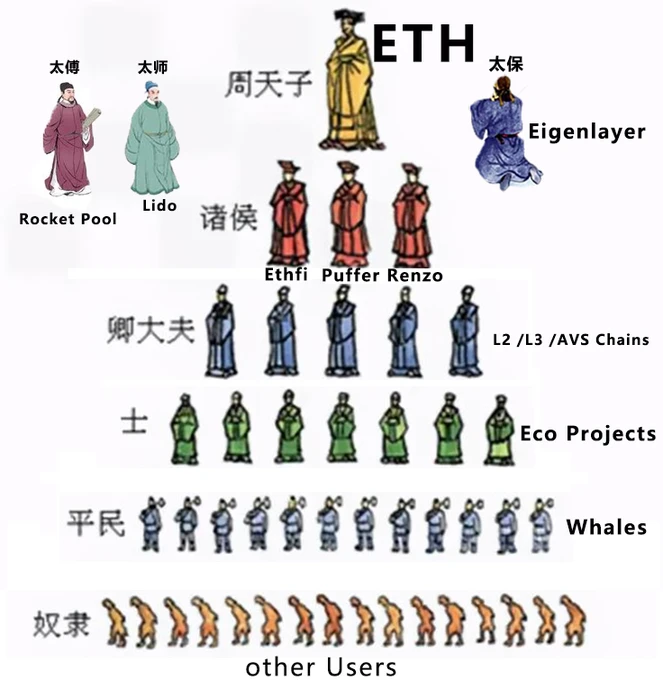

如果说 ETH 是春秋战国时代的“周天子”,那么 L2 已经成为“初露獠牙”的“诸侯国”——毕竟,根据 统计,目前L2项目已经多达 74 个,放到先秦时期,也是一个“百家争鸣”的时代了。

而 L2 网络也颇有几分进退维谷的意思——一方面,项目方要维持自己的币价;另外一方面又要“安心建设”(或者说营造“虚假繁荣”?),不得不说,也是一种“甜蜜的折磨”——虽然可以卖币,但也需要时间、借口甚至“市场波动”的配合。

以太坊生态六级格局

或许 Vitalik 也认识到了以太坊生态的相关问题,近期频频发文,据统计,。不仅如此,此前他还表示:就在前天,其还公开声明:

或许在不久的将来,L2 网络的版图格局也将迎来“兼并时刻”,亦或者以太坊基金会为代表的官方力量也会主动“削藩”?对此,我们只能保持关注,拭目以待。

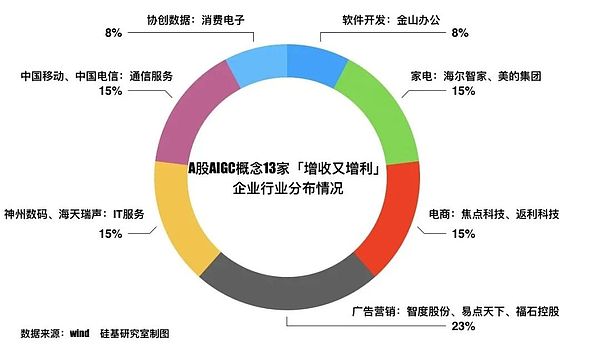

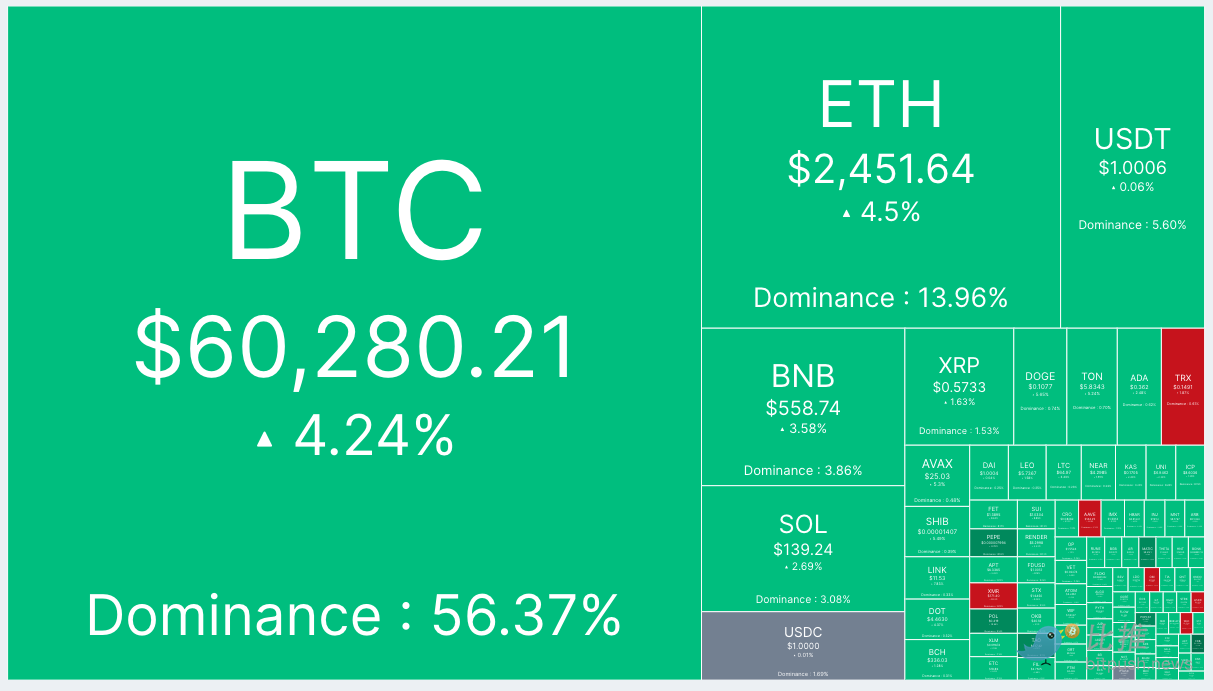

以太坊生态最次问题:以太坊现货 ETF 通过 VS 市场周期性流动紧缩

需要说明的是,在比特币开创的“四年周期范式”之下,目前加密货币行业仍然呈现出较为规律的牛熊转换模式。而以太坊作为市值第二大的加密货币,也难逃这一“魔咒”。

而以太坊陷入“争端热议”中,也不是第一次了。更有甚者,以太坊基金会的前法律顾问与咨询师 Steven Nerayoff 甚至此前“爆料”称:以太坊的 The DAO 黑客攻击事件是内部人员所为,以太坊基金会和 The DAO 发起方 Slock.it 是臭名昭著的幕后黑手。他甚至指出:“以太坊已经成为一个受少数开发者、监管机构和投资者影响的系统,其行为与社区的意图相悖。”(详情见一文)

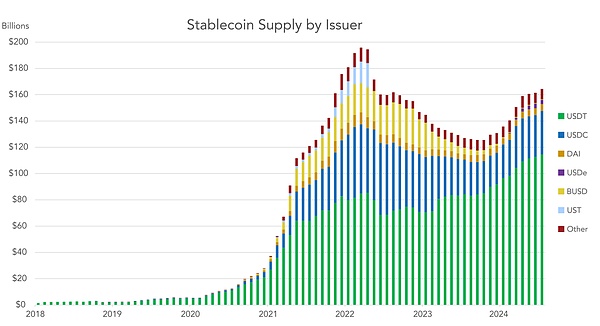

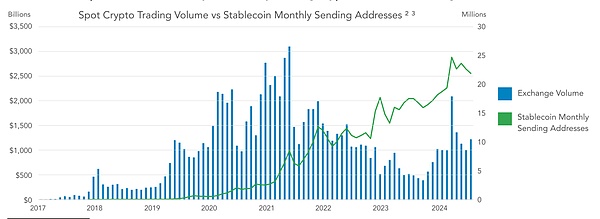

现在来看,这些指证当然是无稽之谈,但却与如今以太坊生态“腹背受敌”的情况有几分相似——外部环境,Solana、TON 生态以及 与 EVM 勾连颇多的 Move 语言生态来势汹汹;内部环境,创新增长乏力,L2 网络群雄并起,以太坊现货 ETF 的通过并没有带来海量的流动性资金,甚至还引发了部分流动性的流出。

根据 ,自美国以太坊现货 ETF 上线以来,截止 9 月 12 日,资金流出量达 5.82 亿美元,单日净流出达 2014 万美元左右。

Sosovalue 网站信息

也无怪乎此前有观点认为,“四年周期论就是加密货币行业最大的骗局”——

加密货币「四年周期」的概念需要被彻底摧毁,只有这样加密货币才能真正跨越鸿沟,成为一种全新的事物。

只要“四年周期”的概念存在,默认的激励机制就是 : 1)优先考虑短期行为(无论是建设者还是投资者) ;2)延续“博傻理论”,因为人们总是相信当前的周期最终会崩溃。随着唾手可得的创意被采纳,加密货币正在变成一场零和游戏。创始人和社区庆祝没有任何产品的大规模融资,并以此作为胜利。虽然很多项目得到了来自各方的资助,但他们掩盖了一个事实,他们没有像上一个周期(DeFi)那样的真正的技术创新。

除了傻瓜式地希望有人接盘,我们还相信什么呢?我们相信 Crypto Twitter 吗?它不过是一个情绪放大器?我们相信 alpha,还是相信自欺欺人的叙事?

瞧,这就是我们唯一剩下的……叙事。我们强行灌输自己不相信的故事,只希望别人会相信。但是没有叙事,就不可能有牛市和采用!是的,但只有当你不把它们当作叙事时,叙事效果才最好。

——出自

虽然看起来观点稍显偏激,但确实道出了包括以太坊生态在内的加密行业面临的整体困境——行业已经不再边缘,但无数人期待的所谓“正外部性”仍然遥遥无期。

这一点,哪怕是美联储的短期降息也不过是饮鸩止渴,治标不治本。

结论:以太坊需要“自我革命”,而非“被动等待”

综上所述,抽象化总结后的问题相较于具体的表层现象或许更为扎心,但这确实是以太坊生态亟待解决的现状,逃不脱、避不开。

究其根本,尽管链上世界是一个寄托着去中心化理想、公开透明化期待的技术窗口,但很多事情的发生、很多问题的出现以及解决,都有赖于链下的“人治”与“共识”。

某种程度上,迈入第 11 个年头的以太坊,确实也需要一场“自我革命”,而非被动等待局势败坏到一发而不可收拾的境地。

下篇文章,我们将给出自己的“解题思路”与处理办法,与读者朋友一同探讨,试图以此为以太坊生态寻找新的突破口和增长点。