9月17日消息,可编程隐私网络 Aleo 公布代币经济学,在主网启动时,将会有 15 亿枚 Aleo 代币。主网启动后,共识算法将自动生成代币,用于奖励证明者和质押者。其中: 34%分配给早期支持者; 25%分配给赠款、生态系统贡献者和教育; 17%分配给员工和项目贡献者· 16%分配给 Aleo 基金会和 Provable; 8%分配给战略合作伙伴质押和证明奖励使得十年内流通中的代币供应量增加约 75%(从 15 亿增加到超过 26 亿)。通胀率将从第一年的 13.5%逐渐下降到第十年的 1.6%。

Category 欧易交易所OKX官网

3 种受追捧的山寨币年收益率高达 49%

等待市场变动是一件很痛苦的事情。这里有一些山寨币,你可以在等待期间获得不错的收益。

如果你在过去六个月中主要持有比特币,那么你应该感觉很好。比特币价格仅比历史最高价下跌 21%(对于回调而言,跌幅相当小),而且形势也很好——即将降息,比特币的外汇储备处于多年来的低点,而我们的交易价格在 50 美元左右,而恐惧和贪婪指数显示出恐惧程度(一个很好的反向指标)。

另一方面,如果你在山寨币中持有大量仓位,那么今天你可能感觉不那么乐观。蓝筹山寨币(ETH、SOL、TON、ADA 等)的交易价格比 3 月份的峰值低 35-55%,而风险较高的山寨币自 3 月份以来的交易价格下跌了 60% 或更多。而且,如果你不幸购买了一些较新的代币(ALT、ENA、ZKL 等),你可能会有这种感觉。

尽管如此,您可能仍持有其中一些代币,希望市场再次起飞时出现反弹。如果您和 Wojak 有同感,那么我也有几种看法。

我不敢将大部分垃圾币的赌注翻倍,但我已确定了一些具有良好反弹概率且可在此期间获得丰厚回报的代币。有时,当您的投资组合陷入困境时,获得一点收益会令人欣慰。而且,如果这些代币反弹,您现在就有机会增加您的资产并获得双倍的持有回报。

很难提倡大量投资山寨币,但有时,最难买入的往往是最赚钱的。所以,如果你是个退化者,还剩下一些资金,这里有一些机会可以考虑。

硬币#1:布雷特

当前市值:7.9 亿美元,目前交易价为 0.079 美元(比历史最高价低 59%),贷款收益率:23.8%

看涨论点: Pump.fun 有效地消除了 memecoin 的所有乐趣。提取数百万 degen 流动性对加密原生社区产生了负面影响。这让人想起 Blur 如何耗尽 NFT 的大部分市值。

但是,尽管低市值的 memecoin 市场比您所在州的彩票中奖几率更低,蓝筹 memecoin 仍然可以提供强劲收益。Brett 是 Base 生态系统中所有 memecoin 中市值最高的。我预计,当市场升温时,它会表现良好,数百万希望上链的 Coinbase 散户客户可以轻松使用它。

今天,您可以在https://legacy.seamlessprotocol.com/上借出 Brett ,并获得丰厚的回报。借出的 Brett 不能用作抵押品,并且每当您在去中心化金融中借出时,请记住您总是承担着额外的风险。

硬币#2:Aero

当前市值:3.5 亿美元,目前交易价为 0.57 美元(比历史最高价低 75%),贷款收益率:49%

看涨论点:与 Brett 一样,Aero 是 Base 生态系统中价值最高的代币之一。我通常不喜欢代币作为奖励充斥市场,但 49% 的收益率不容小觑。而且,就像 Brett 一样,如果 Base 像以前一样成功扩大规模,Aero 肯定会看到更多不完全了解代币经济学的买家。

Base 没有原生代币,因此拥有顶级去中心化交易所 (Aero) 和顶级 memecoin (Brett) 似乎是绝佳的代理策略。潜在的 Base 生态系统应该会青睐这两种山寨币。

现在,您可以在https://app.extrafi.io/lend上借出 Aero 。重要的是要认识到,Extra 会将代币借出到有时您无法提取的程度。例如,90% 的 Aero 供应量被借出。如果达到 100%,您就无法提取代币。如果您借出的金额很大或倾向于过度交易,请留意利用率。

货币#3:Arb

当前市值:18 亿美元,目前交易价为 0.52 美元(比历史最高价低 78%),贷款收益率:13%

看涨论点:以太坊致力于第 2 层,我怀疑这在可预见的未来不会改变。现在他们有了基础设施,这只是获得采用的问题,而 Arbitrum 似乎是 DeFi 采用的领先 L2。

Arbitrum 锁定的总价值超过 25 亿美元,拥有 698 个协议,是 L2 竞赛中的领导者之一。该团队似乎很有战略眼光,Arbitrum 的优势在于它是首批进入市场的 L2 之一。如果以太坊大获成功,它应该会对其第 2 层产生积极影响,我预计并希望 Arb 的价格会更高。

今天,您可以通过 Lodestar 在https://app.harvest.finance/上借出 Arb。13.6 % 的收益率并不算高,但我相信 Arb 代币的风险/回报比使其比许多山寨币更具吸引力。

关键要点

如果您的投资组合中持有这些山寨币,您可能需要考虑这些借贷机会。它们都不需要锁定期,也不需要将您的代币转换为 veToken 或 esToken,从而确保您是持有者。

如果您不持有这些代币并愿意承担额外风险,它们在山寨币季节表现良好。我们市场上最安全的投资是比特币,一如既往,因此如果您厌恶风险,您可能希望积累更大的资产,例如 BTC、ETH 或 SOL。

在市场上购买任何加密货币都需要勇气。这些代币在过去六个月内都下跌了 59% 或更多,当看到图表时,这不会让任何人感到兴奋。然而,对于那些有信心并愿意承担更多风险的人来说,这些机会可能非常有利可图。

我拥有本文中提到的所有加密资产——BTC、ETH、SOL、AERO、BRETT 和 ARB。此信息不应被视为投资建议。我没有资格提供财务建议,就像我没有资格与总统候选人辩论一样。加密货币和 NFT 等数字资产涉及风险,因此在投资前应始终进行尽职调查。借贷平台也增加了更多风险;用户在使用前应研究并了解风险。

相约TOKEN2049 :4E展位精彩不断 期待与您狮城相见

随着2024年Token2049大会的日益临近,全球区块链与加密货币界的目光再次聚焦于新加坡。今年,4E作为Token2049全球铂金合作伙伴,届时将与来自全球各地与会者欢聚一堂,共同探讨行业的发展和机遇,推动行业的合作共赢。

近两届新加坡Token2049大会的盛况

自2018年首次举办以来,Token2049凭借其前瞻性的议题设置、广泛的行业覆盖和深厚的专业底蕴,迅速成长为全球区块链领域的标志性盛会,为区块链及加密货币领域的专业人士、创业者、投资者和开发者提供了一个高端的交流平台。

在过去两年中,TOKEN2049见证了加密市场的剧烈波动和行业的韧性与生机。2022年,当加密货币市场因Terra生态崩溃而陷入熊市,TOKEN2049成为了市场调整期内的首次大型盛会。尽管市场动荡,峰会依然吸引了超过7000名与会者、200多位演讲者以及250多家参展商。大会的讨论涵盖了从Web3的兴起到元宇宙的未来、DeFi的演变、NFT的应用,以及GameFi、SocialFi等热门领域,反映出加密行业在逆境中的创新与韧性。

而2023年,尽管市场仍处于深熊之中,但大会依然热闹非凡,超过 3500 多家企业和机构以及 1 万多名与会者参与。市场的冷静并没有削弱行业的热情,反而促使了更多的深思与合作。大会的热门话题集中在监管政策、GameFi、RWA、ZK、Layer1和Layer2等领域,更多的观点集中在基础设施的建设与技术的完善,特别是朝着完善以太坊、获得以太坊正统性努力,展现出行业在熊市中的沉淀与建设。

今年Token2049大会的热点话题

继过去几年取得巨大成功并展示出强大影响力后,2024年的TOKEN2049大会预计将吸引来自全球超过7000家企业、覆盖100多个国家的逾2万名与会者,成为今年全球规模最大的Web3活动。

今年在政策和法规的推动下,比特币ETF的批准为市场注入了新的动力,比特币逐渐受到机构的青睐参与率显著提高。尽管今年加密行业的财富效应不足,市场没有出现上一轮的普涨行情,但随着美联储等全球央行接下来可能启动的降息预期有望改善市场流动性,推动资金流入加密市场,这将成为加密货币行业的重大利好。

因此,未来市场走势、以及哪些板块会成为下一个热点,无疑将成为今年Token2049大会的讨论焦点。结合当前行业的核心趋势与热门叙事,可以预见,比特币生态及其L2、RWA、AI、Web3游戏、以及备受争议的meme话题将在本次大会上受到特别关注。

4E参展Token2049大会,期待与您狮城相见

TOKEN2049 作为行业盛事,4E将作为铂金会员和众多优秀项目共同出展,展示最新的技术与产品,并与全球的行业领袖和投资者共同探讨区块链技术的未来发展。

4E自成立以来,致力于为用户提供包括加密货币、外汇、大宗商品、股票和股指在内的多种交易服务。凭借公平透明的交易环境、稳定安全的系统及优质的客户服务,4E已经在全球市场赢得了广泛的认可。目前4E已收录600多种资产交易对,业务覆盖全球20多个国家和地区,注册用户超过120万。

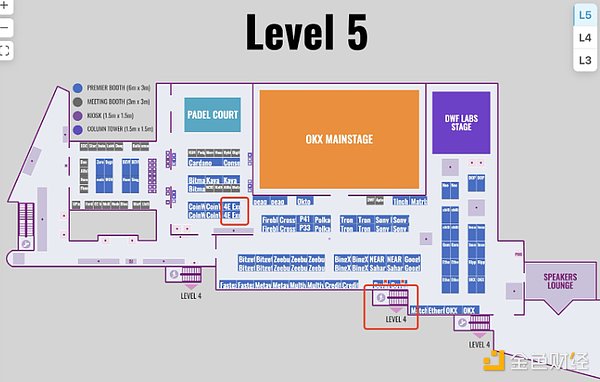

4E展位(P80&P83,5层)

今年的Token2049大会不仅是一次行业的聚会,也是4E成立一周年的重要时刻。4E将在大会五层的P80&P83展位与大家见面(4-5楼两个黄金点位设有品牌广告指引),同时还将在大会期间设立“冰淇淋吧”,为参会者提供清凉享受。此外,4E还精心策划了一系列互动活动,包括寻宝游戏和大会打卡集章等,参与者可获得AFA联名行李箱、AFA限量签名球衣、多用背包、高级调酒器等4E一周年独家大礼包和系列珍贵周边。同时也准备了4E品牌定制礼品分享给现场注册的用户。

Token2049将是一个汇聚全球智慧、讨论行业未来的重要平台,4E期待与来自全球的参会者共同探讨行业的发展与合作机会。欢迎所有参会者来到4E展位,参与我们的活动,与我们一起见证区块链行业的下一个发展。

孙中山与Web3数码改革

愿孙中山及同盟会之精神,可以为 Web3业界同僚照耀前行之路。

撰文:suji , Mask Network 创始人兼CEO

本文首发新加坡《联合早报》,获作者授权

於 Token 2049 之际与诸君重温。

笔者 8 月底前往新加坡参加数码科技论坛期间,参观了孙中山南洋纪念馆,有感于革命先贤对于共和的执着信念,特撰此文,以资纪念。

自中国同盟会成立以来,孙中山领导的革命党人共发动 10 次起义,直至 1911 年辛亥革命成功。一场武装起义最大的代价固然是失去鲜血或生命,同时对经济的耗费也是巨大的。据台湾近代史专家蒋永敬统计,同盟会消耗的革命经费约在当时 140 万港币。面对庞大的资金需求和不确定的命运,革命党人的融资途径却极为有限。为满足武装起义的资金缺口,孙中山数次以公会、公司以及革命政府的名义发行债券,奔赴世界各地为武装起义筹款。

孙中山的革命与 Web3 数码改革中诸多相似之处。

首先,孙中山创建的中国同盟会,可类比Web3改革中不可或缺的DAO(去中心化自治组织)。中国同盟会DAO由多个次DAO组成,有统一的章程和理念,由各地方局结合当地情况自行传播革命理念。这样既可以保证行动目标的统一,也可以避免呆板的行事过程。

其次,孙中山在发债过程中认识到,广大华侨群体,尤其是南洋的华侨劳工,强烈支持革命事业。有甚者日食一餐,以省钱捐给革命事业。

以“草根”作为革命争取的对象,虚拟资产与此非常类似,一枚代币最多可以拆分为 1018 分之一,更多充满热情的用户可以用更低的成本和投入,参与这次数码革命。

Web3 可以说是一次大型民主实验,实验内容则是观察代币持有者能否在极度分散化的治理权利中,达成共识。孙中山创新地以新政府的“实业权利”作为抵押物,以提高债券的信用。

诸君莫忘,在 1911 年,“开办实业”仍然是一件极具先锋性的事情。以“实业权利”作为抵押物,一是可以吸引更多认同“实业兴国”理论的革命者,二是待实业建成之后,可以起到利国利民的作用。如许多知名 Web3 项目,会为早期支持者提供特别权利,以吸引并奖励更多热忱用户参与项目的建设。

与此同时,中山先生深刻理解寻求改革不仅须要筹款,也须要加大宣传及舆论。因此在海外流亡期间,他同时创办多份报纸,宣传思想。这些报刊虽大多很快停办,但在当时对唤醒海外华人群体,了解改革的必要性,功不可没。孙认为“人群有先觉者,有后觉者。先觉者必须掖进后觉,一起前进。” 也就是说,引导舆论是少数社会先行分子的职责,利用报刊这个舆论工具来教育唤醒民众,是他积极办报的宗旨。

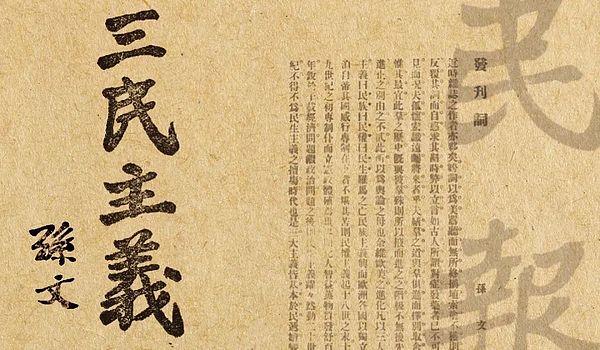

1905 年 11 月在东京创办的《民报》,孙中山在创刊词中首次提出民族、民权、民生的三民主义思想。不难发现,革命报刊的发布和 Web3 改革浪潮中,创业者发行 NFT(非同质化代币),扩大社区认同感,宣传项目愿景,有异曲同工之处。

网络图片

正如当年孙中山办报,如今 Web3 创业者以发 NFT 作为引子,吸引大批有共同理想的人去持有 NFT,形成社区,并宣传接下来的项目愿景。这些 NFT 拥有者又可以分布在不同的社区去布道,制造舆论,进一步宣传项目。

Web3与智慧国计划

新加坡一直在建立世界首个智慧国方面努力不懈。在智慧国 2025 建设策略中,政府服务从“政府为你”转变为“政府与你”,显示了职权的去中心化,鼓励企业、人民与政府携手创造价值,用开放、创新的理念,吸引社会各界参与到智慧国建设当中。这非常符合孙中山当年发债的愿景,长期共建一个自由、平等、博爱的理想智慧国蓝图。

也因此,各政府部门在评估区块链项目时,不应该被数码资产的风险一叶障目,而是如以太坊创始人 Vitalik 在他的个人博客所言,利用区块链技术的特点,建立起新的人民、企业与政府之间的共识与信任机制。

另外,笔者也认为,区块链技术如能运用在拓宽数码国土面积、建立数码公民身份方面,将对社会高度发达但实际国土面积有限的新加坡,极具参考价值。申请成为数码公民不影响国籍,也不是居留权,但申请成功后,可让申请者更便捷地在新加坡注册公司及申请银行账户。此举措将对科技行业创始人、区块链创业者和数码游民具吸引力。

位于欧洲的爱沙尼亚早在 2014 年便启动了电子公民计划,但由于此计划并不基于区块链技术,仍存在信息泄露的安全隐患。基于区块链技术的身份系统,并不须要直接或者明确的分享敏感信息。反之,电子数据可以通过密码学被分享与认证。

此外,最近区块链行业中发展强劲的零知识证明技术,可以在不泄漏任何信息的状况下,分享和认证身份信息。这也昭示着在不久的将来,可以运用零知证明机制,在不必曝露个人信息的情况下,进行身份认证。

Web3 所推动的数码改革已势不可挡,新加坡作为高度数码化的社会,在全面拥抱区块链技术方面,具有很大的先行者优势。笔者殷切希望能参与这一历史进程当中,发挥所长,见证新加坡的另一次数码转型。

对话交易员Jackson:如何真正通过AI+数据捕获Alpha?

本期嘉宾:Jackson,Scope Protocol 联合创始人,推特

TL;DR

1. 不同类型的资产、不同的持仓策略,你需要关注的数据有哪些?

Jackson 将自己的资产分为三种类型,不同类型的资产有对应的持仓策略和要关注的数据,很有意思的是他按照持仓时长来划分资产类型:

长期持有的资产(比如 ETH SOLANA 等主流币)。关注的数据:整个行业目前的流动性情况,有三个指标:

-

美股市场或者美元加息/降息

-

稳定币的 Mint/Burn

-

大 VC 的大额代币持仓

除此之外,非数据层面会关注“叙事”,一个代币是否是被 Top VC 认可,或者 Vitalik、Binance 比较喜欢的资产,决定了是否会长期持有。

-

持仓一周左右的资产(市值 200-700),收益预期每周 10% -20% 。关注的数据:能够反映操盘手习惯的一些异常数据,然后做交易。比如 DEX 超买连续触发了 3 次到 4 次之后,基本上代表了很明确的上涨趋势,可以追涨,实测测下来绝大部分 CMC 上排名 200-800 名,且能够上主流交易所的代币,一周的胜率在 80% -90% 。

-

持仓 4-12 小时的资产,回撤可以接受到 50% 以上,杠杆会开 5-10 倍。关注的数据是短周期能反映情绪变化的指标,有 3 个:

-

Open Interest,市场当中的合约的持仓量。基本上从回测数据来看,Open Interest 大于之前 1 小时 6% ,然后价格如果跌了 4% 的话是比较正面的指标,一般会认为已经下探到阶段性低点,或者空头需要回补。这种时候 4 小时的胜率较高。但具体情况需要具体分析,可以查看 scopechat 上展示出的回测数据。

-

Funding Rate

-

CEX Deposit,这个数据如果发生了特别异常的变化,比如说当前的充值的数量是上一周或者上一个月的 10 倍以上,那么它几乎是必跌的。原因是一些大的、合规的做市商不会在 CEX 里面长期存做市的代币,一般有动作的时候,会从链上再把代币充进去。

2. 不同的数据产品都有什么用?

分为 4 类:

第一类,宏观数据类产品,例如 Glassnode,分析大户的持仓以及流动性的变化,面向围绕 BTC 去做交易的人,或者说想要看到基本面的变化的人。

第二类,通过数据做舆情/情绪分析(分析文本)的产品,例如 Kaito,分析整个市场当中大家在讨论什么,一些所谓的 smart investor 追踪了什么样的产品,面向研究员,比如说 VC 里面要写报告的投资经理,帮助找到什么样的叙事或者基于这个叙事哪些产品可能会火。

第三类,分析链上数据的产品。例如 Nansen,ScopeScan,DEX Screener,DeBank。链上数据其实在这个周期发生了变化,上一轮周期的时候,我们会通过 Gas 的消耗的高低来判断哪些产品接下来会火,而这个周期链上数据围绕在短平快的 Alpha,比如说 Solana 和 Base 上的 MEME,这些代币能够产生的数据丰富度弱了许多,因此更新频率、上币速度、解析速度特别快产品会更有优势,比如 DEX Screener。另外,如果是希望追踪某一个地址多链的数据情况,进行深度分析,DeBank 是最佳选择。

第四类,满足调查类需求(吃瓜)的产品,例如 Arkham,分析一个地址背后是谁,持仓的具体的情况,最高的胜率发生在什么情况下。这个产品的标签做得很多,但是准确度存疑。

3. 不知道买什么和要买吗的时候怎么办?

Jackson 认为,对于普通用户来说,通过数据来辅助交易是很难的,一方面是数据噪音很多,另一方面数据分析和使用的门槛略高,所以他的产品希望给“没有太多时间研究、没有特殊的交易天赋”的“普通交易者”相对傻瓜式的服务,有两个典型场景:

第一个,买什么?这里面不同的细分需求有不同的设计:

-

Copy Trade 的需求

-

如果想要交易一些较为主流的代币,最有效的是 Copy Trade VC-related address,可以直接在 Scope Chat 里面问,目标 token 的持仓结构,会给你一张有 VC 和巨鲸持仓的表。

-

如果想要 Copy Trade 类似于 MEME 的 Alpha 资产,可以在 rank 里面去找 smart money 究竟在卖什么。

-

投资 Beta 资产的需求,这种人更相信叙事,相信注意力,可以参考两个 Rank:

-

Narrative Rank,可以看到大家比较关注的细分 narrative 是什么,基于 narrative 缩小了研究范围之后,再去单独的看 Token 是不是应该交易。

-

注意力 Rank,即 3 万个 KOL 每天在讨论什么 Token 也被做成了一个 rank, 本质上就在捕捉市场的注意力是什么。如果这些东西你都不看的话,可以参考分数,这个分数代表的是 AI 通过信号判断的接下来 24 小时某个代币有可能会涨还是有可能会跌。

第二个,知道了一个币,要买吗?

这个场景下可以有两种操作:

-

直接问 AI,Can I buy XXXX today?AI 会给你一个既有 bullish 也有 bearish 的综合分析,你可以进一步分析来判断是否交易。

-

在产品上搜索代币,查看大家的观点,观点总结了所有的 KOL 和新闻媒体对这个代币的讨论、报道。每一个 KOL 的胜率也在产品里面标注,一个人的胜率越高,证明他的这个回答越有参考价值。

4. 如何使用工具提高交易胜率?

以 0xScope 举例,Jackson 的每日 Routine 大概是:

第一步,查看现在比较火热的叙事,然后在选定的具体叙事里筛选相对来说还没有补涨或者一些其他情况的资产。

第二步,点进资产查看 Trading Signal 的页面,里面详细的写清楚了,不同类型的 Signal 跟代币价格的关联性及不同时间范围的胜率,选择可以接受的胜率,再确认资产本身的流动性 OK,设置一个预警。

第三步,下一次有这种信号异常情况出现的时候会报警,这时候填写一个备注,比如 PEPE 需要关注的是 Open Interest 这个指标,之后根据原来既定策略去开工。

5. 下半场我们买什么?Party Game Token

Party Game 的特点是:

-

涉及到了新的资产的发行;

-

是一个生态系统,party 里面的成员有很大的动力去通过除了直接卖币之外的其他手段去获利。

如果外部的流动性有正常的输入,比如降息,会更多的关注这种新的 Party Game 里面的资产,具体举例就是 Monad 和 AI 的 Infra。

欢迎大家去试用@ScopeProtocol。

采访原文

FC:

想做这期的背景挺简单的,就是说实话我一直不知道两个事情,第一个数据有什么用?第二个这么多工具我应该怎么用?看到挺多工具,比如 Nansen,包括我们自己投的 Footprint,其实挺多,到底怎么用有什么用,这个事其实想一次就聊明白,所以就找到你了。

而且我觉得听过你之前的分享,你其实也在用你自己的信号其实去做一些交易,这次来想让你把工具和数据讲清楚。我之前在 36 氪的时候,我们当时主要做一级市场的数据,那个时候大家在意的主要是两个功能,第一个叫做趋势的变化,比如通过各个指数来分析意向融资赛道的趋势变化,这个是所有 VC 都特别想看的。但是其实一级市场会比较慢一些,慢的好处在于说别人也没比你领先多少,对交易其实影响就不大,所以当时那个数据是不能收费的。第二个我觉得有用的是叫做观察仓,就是你的 portfolio 有什么异动了,他们作为投后其实很需要,我知道你们也做这么一个功能,我认为这个事是一个不挣钱的生意,要花很多时间和人工来数据清洗。

所以我觉得要么这样,你可以大概介绍一下你自己的背景以及现在做的事情,然后我们开始往下的一些关于交易的话题。

Jackson:

可以的,这个非常 FC 邀请我加入这次这个活动,之前的几期我也都听了,大家都是非常专业的交易员,相比于他们来说,我可能并不是非常专业背景的交易员,但是确实已经入行差不多有 7 年的时间了,在 2 年之前的时候做了0x Scope 这家公司,基本你可以理解为它是一个数据公司,我们覆盖的数据类的产品线还是很多的,不只有给机构端提供的 Scope VC 这个产品,也有一些专注于链上数据的 Scopescan 这样的产品,还有给开发者做的 Scope API。最近半年的时间做了一个 AI 产品,叫做 Scope Chat,这个 Scope Chat 就是非常偏交易导向的一个产品了,这个产品的目的就是希望大家能够在最短的时间内做出胜率最高的决策。所以最近的这半年时间,我才花了很大的心思在交易这个方向,也在一直在寻找怎么样用数据来辅助交易,怎么样在这个数据当中能够提高你的交易策略的胜率。

我自己在做这个项目之前,也一直在区块链行业里面。几乎你能想到的 Crypto 产品类型都做过,Layer 1、Layer 2、交易所,一直是一个产品经理。开始做数据之后,我也一直秉持着做产品经理的这个思路。作为一个产品经理,有一句话叫屁股决定脑袋,但作为产品经理你是永远不应该有自己的屁股的,你的屁股应该坐在用户那里。所以从做数据开始,不管我们做什么类型的数据,服务于什么样的客户,基本上我给自己的宗旨都是希望能通过客户的角度去想问题。所以最近半年我们在做交易的时候,确实也思考了很多,也想了很多,今天也非常荣幸有机会能够跟大家来做一下分享。

FC:

感谢。其实我对你印象特别深,因为我听了你的分享里面很多都是跟场景相关的,比如说兄弟们吃饭,问你别人推荐一个币你应该怎么办,我们一会儿在下一个环节的时候具体说说你的产品。先说你的交易策略,如果你用一句话来总结你自己的交易策略,你是一个什么样的策略?包括你自己的一个交易风格是什么样?

Jackson:

我自己的交易风格是风险偏好很低,又特别忙,也不是一个什么很聪明的人,反正你可以理解为我的交易策略比较适合于像我一样大部分 I Q1 00 ,平时风险偏好又比较低的人。大仓位来自于我自己所做的研究,中小仓位来自于我自己所做的数据以及这些数据和反馈给我的一些 Signal。

FC:

我理解其实说 I Q1 00 其实大家就是在搏一个叫 Smart Beta,是吧?

Jackson:

差不多,对 Alpha 我觉得胜率太低了,可能会有,但是对我来说自己的交易策略还是在搏 Smart Beta。

FC:

明白,你能大概说说你的预期收益和说有没有止损线?或者交易策略我理解是你的资金规模,你的预期收益?还有比如说你的风控?当然你可以不说多少钱,可以说关于整个交易策略的详解。

Jackson:

我现在基本上个人 60% 左右的仓位是在一些主流的资产上面,ETH、SOLANA 这些。一些新的天王级项目之前我买过比如 ARB,但后面我都全卖了,这个的逻辑主要是 Long Crypto。然后 30% 左右的资产,会去买一些适合持仓一周左右的资产,为什么我要说这个时间呢?主要是跟我们本身做的这个产品有关系,一周左右的资产我可能关注的数据指标会不太一样,可能会关注一些偏趋势类的指标。还有 10% 左右的资产,我会玩一些 4 小时到 12 小时左右资产,这些资产我可能会关注比如说 Open Interest、Funding Rate,或者说是及时的一些新闻,一些安全的事件,一些大额的冲提的异常数据。这一部分的资产,我甚至可能会做一些合约相关的这种操作。

不同类型的资产我可能止损的节奏是不一样的,比如说大的仓位,我基本上只关注于分析整个市场的流动性。30% 左右的资产,我可能的收入预期是每周差不多要在 10% ~ 20% 左右, 10% 的这个 4 小时到 12 小时这个资产,我的回撤可以接受到 50% 以上,甚至更高,但是这个收入的预期我肯定就要把它做得更好,一般杠杆会开 5 ~ 10 倍左右。

FC:

我想知道你这几种持仓时间,你整个决策路径是什么样的?比如说我认为小时级别的可能看数据,长期的你会怎么做?我想听听你的交易的决策过程。

Jackson:

其实不同类型的资产,它可能就是不同类型的持仓策略,它要看的这个数据是不太一样的。比如说长周期的 60% 的主流币的仓位,我基本上只关注整个行业目前的流动性情况,它是整体的有流动性输入还是有流动性输出,这个数据就比较常见了,比如说整个美股市场或者美元有没有加息、降息的这种趋势,这些其实我自己是不懂的,所以我基本上都去看别人的一些分析,看大家整体的这个意见是什么样的。要么我们就会看一些稳定币的 Mint 和 Burn 的情况,或者看一些大的 VC 的一些大额代币本身的持仓情况的变化,这些都是比较偏基本面的。

持仓一周左右的资产,我会重点关注的是那种有点像我们所理解的这种叫逆势策略,什么意思?我一般投资的这种类型的仓位是那种差不多市值在 200 ~ 700 左右的代币,这种代币它在某一个阶段之后,你会发现它背后可能有明显的操盘手。所以这种持仓一周左右的资产,我的目的是希望能够通过数据去尝试捕捉,能够反映操盘手习惯的一些异常数据,然后做一些逆势交易。比如说我们最近实测过的几个数据是比较有用的,链上的数据大家有的时候可能觉得没用,甚至有的时候你会发现 DEX 跟现货 CEX 里面交易量差别还是有点大,但是链上的好处在于链上老鼠仓很多,老鼠仓很多一般体现在 DEX 买入的一些异常数据之后,你会发现如果你对比上一周或者上一个月的这个数据,突然在这一周的某几个时间节点,在 DEX 上面有异常的超买,那么这些异常超买有很大的概率是操盘手自己的老鼠仓。这些超买最终又会充值到交易所当中,但是这些代币的充值,一般情况下会引起现货价格的降低。但是如果他过了一段时间发现这个代币的价格并没有降低,甚至 DEX 超买它连续触发了 3 次到 4 次之后,我们大概率认为它可能就是一个能够反映操盘手异常数据的一个指标。如果它能够连续触发 3 次到 4 次,我现在测下来绝大部分的 200 ~ 800 名左右的代币,能够上一些相对比较主流的这些交易所的代币,它一周的胜率基本上都在 80% ~ 90% 。我现在说的所有的数据在我们的 Scope Chat 产品上都可以看到,如果大家不相信,可以自己去看一下,再去自己去算一下,这个是一周左右的这些信号。 然后说 4 小时到 12 小时,这个就是一个非常短周期能反映情绪变化的指标,可能只有几个是有用的。第一个是 Open Interest,就是市场当中的合约的持仓量。第二个是 Funding Rate。第三个是 CEX Deposit,这个数据如果发生了特别异常的变化,比如说它当前的充值的数量是上一周或者上一个月的 10 倍以上,那么它几乎是必跌的。我可以举个例子,上个月的时候我赚钱可能比较多的一个仓位,那个仓位它是一个社交类的代币,它因为一个大佬的参与在社交媒体上讨论度很高,我们提前抓到了社交媒体讨论度的上升,但是那天没买。到第二天的时候代币价格已经涨了很多,我突然发现它有一笔超过 20% 的 CEX Deposit,来自于他们做市商,这个做市商我们之前也研究过,它内部有非常严谨的操作流程吧,所以他不会在 CEX 里面长期存做市的代币,一般有动作的时候,它会 on chain 再把这个代币充进去,所以我看了那个单子之后,我就开了一个空单,果然就跌了很多。

这个就是不同的持仓周期的代币,我会看什么样的数据。

FC:

咱们再具体说一下,它相当于是在交易所存币了还是借币了?

Jackson:

存币,就是 CEX Deposit。我其实之前也很困惑,因为理论上做市商可以把他持仓的客户资产一直放在交易所里面,然后不动,这样他任何的一些操作实际上大家是看不到。

FC:

你的意思他给托管了,对吧?

Jackson:

对,他应该是托管的。但是我发现几个很大的、很合规的做市商,有这种动作的时候,它要砸盘的时候,他会从 on chain 把钱充进去。这一套流程完了之后,他又会提出来放在 on chain。后面我去问了几个做市商,其中一个做市商告诉我,人家内部就是有这个要求,所以我有时候觉得这个也挺奇怪的,但是最终其实在数据上面它都有体现。我们产品现在你能够看到回测的数据,出现类似这种情况之后,它的胜率是怎么样的。我们发现越合规的做市商类似行为的胜率越高,反倒是一些链上动作不够频繁的做市商,他可能就比较黑盒了。

FC:

理解了。我听你提到之前持仓 ARB 但后来卖了。为什么卖了?跟你的数据角色有关吗?就你这种比较长周期的仓位。

Jackson:

长周期的仓位我基本上除了用数据去看一些基本面的情况之外,比如说流动性,跟数据我觉得没有什么太大的关系。 如果抛开流动性之外,一些可以持仓长周期的东西,它基本上跟叙事,跟所谓的能够引领 attention 的这些人或者机构,他们想要推动的 narrative 有关,所以我基本上是靠对产品本身的研究,去判断我应该去持仓什么样的代币,然后怎么样去进行交易。我会去判断接下来某一个代币可能是 Top 的 VC 或者机构他认可,或者 vitalik、binance 比较喜欢的资产,我可能才会去比较长周期的持有。如果这些都没有的话,那对我来说风险可能就太大了。之前我一直认为 Layer 2 是一个很不错的能够解决 ETH 扩展性问题的一个场景,后来慢慢的发现其实大家对 ETH 好像并没有那么忠诚,甚至有点分散,所以我就卖掉了。

FC:

明白。假设我们现在要关注 Layer 1 ,我不知道这个是不是在你们做的范围之内,关注 Layer 1 可能有一些维度,比如像之前 Sui 拉盘之前,它的 TVL 大概涨了 2 ~ 3 倍。像这种比如以月为跨度,或者说以赛道为跨度的数据,你们有去在做吗?或者你认为这些数据,哪些维度会影响交易?

Jackson:

我是觉得不管是 TVL 还是 DAU 的这些数据,它的造假成本太低了。因为我们0x Scope 的第一年是做了 Scope Scan 这个产品,它最大的一个特性是我们有一个算法可以算出哪些地址可能属于同一个人,通过这个功能我们发现,实际上市场当中大家能够看到的一些跟项目基本面相关的数据里面的水分实在是太大了。我可以给你举几个例子,就是有几个链,有几个当时还比较知名的链上面几个头部的项目,它的水分以我们一个深度学习的很基础的算法,就能够排除出差不多 95% 的 fake traffic,就是他可能 100 万用户里面有 95 万的用户可能都是假量。所以我经过那一年的数据的分析,看到了很多很 deep 的数据之后,我觉得这种东西里面的造假的难度其实也很低,造假的情况出现的也太多了,所以如果你让我自己去交易,我永远吃不准,我不知道 TVL 是不是来自于几个人攒了个局。其实你也可以看出有很多链它的 DAU 一直很高,但是这几个链上有什么火热的项目,其实没有。所以我自己其实很久不看这些数据了。

FC:

我还有一个比较关心的问题,比如说你们肯定去做一些竞品调研,或者你肯定是现在对这个市场有理解嘛,因为你做之前应该是有 Nansen 的对吧?

Jackson:

对,我其实做这个产品的契机也挺有意思,我其实之前被 Nansen 标记过 Smart Money。在 LUNA 爆雷之前,我有套利的几个策略,其中一个策略是套利做多,另外在 CEX 里面有做空,它可能是一个套利策略,但是 Nansen 把我的胜率比较高的地址就标记成了一个 Smart Money 有一段时间。后面我们有同事跟我说过这个事情之后,其实我发现了一个点,on chain 的地址它是没有 KYC 的,所以如果你以 single 作为数据分析的基础单位,里面的噪音就会非常大,所以我就有了一个 idea,希望通过知识图谱解决这个问题,把数据分析的最小单位从 single 变成一个 entity,理论上我们实现了一部分,后面又发现了可能整个行业大家都是这样的,所以我们就开始转到一些其他的方向上面去了。

FC:

明白,我想问的问题是说在你眼里比如数据产品分几类,它分别都对应着什么样的交易策略的人可以用?或者说它分别对应着是为谁设计的产品?

Jackson:

首先最大的就是宏观数据类产品了,比较常用的 Glassnode,我看倪大就经常在用这个。因为 Glassnode 对 BTC 以及 BTC 生态的那个数据做的是很好的,可以分析一些这种大户的持仓,流动性的变化,所以可能围绕 BTC 去做交易的人可以用 Glassnode,或者说你要通过 Glassnode 去看到一些基本面的变化,是一个还不错的产品。

第二类就是你要通过这个数据去做一些舆情的分析、情绪的分析,比如说像 Kaito,它本质上是一个大语言模型加搜索引擎的一个架构,在 AI 里面我们把它叫做 RAG。RAG 它对文本的数据处理其实是很有帮助,其实我们的 Scope Chat 也能查到一些文本的数据,也做了一些推特的分析,但 Kaito 在这个方向可能做得更好。这些类型的数据它比较适合研究员,比如说 VC 里面要写报告的投资经理,因为 VC 很大情况下他的工作的重点是要判断趋势,要帮助我这个机构找到可能什么样的叙事或者基于这个叙事哪些产品可能会火,大家可能会通过这种针对文本数据去做分析的产品,去判断整个市场当中大家可能在讨论一些什么样的事情,一些所谓的 smart investor 在讨论一些什么样的东西,或者说是一些所谓的 smart investor 去 follow 了什么样的产品。我觉得如果你有这种需求,可能用 Kaito 这样的做情绪分析产品,我觉得是不错的。

还有一些人会用像 Scope Scan 或者 Nansen 这样的 on chain 产品。虽然我也做了一个类似 Nansen 这样的产品,但大家其实也可以看到 Nansen 的流量是一直有下跌,我们 Scope Scan 的流量诚实说也一直在下跌,我觉得这个很重要的一个原因是这一轮跟上一轮周期不同的是,这一轮周期 on chain 上面的数据丰富度弱了很多。这轮周期上面 on chain 的数据可能没有一个所谓的中间态,它围绕在那种特别短平快的这种阿尔法,比如说 Solana 和 Base 上的 MEME Coin。这些 MEME 它能够产生的数据可能就只有那几类,导致它整体的门槛很低,最终用户对这类数据的需求会转移到那些更新频率特别快,上币的速度特别快,解析速度特别快的一些产品,比如说像 DEX Screener 这样的一些产品当中去。

还有一类是偏调查类的需求,比如说你就想知道这个人他背后是谁,或者说这个人他的持仓的具体的情况,最准的这种情况是什么?很多人就会用像 Arkham 这样的产品。因为它的标签确实做得很多,但是准不准我们存疑。如果你是调查需求,要去吃瓜,我觉得 Arkham 是很有用的。

如果你想要对你 follow 的某一个 address 有一些深度的分析,去看它的持仓,看它多链的数据的情况,DeBank 在这方面其实是做最好的。虽然都是竞争对手,但我这个很诚实的说,DeBank 在这方面确实是做最好的。

所以在 on chain 的数据里面,你会发现它很少有像以前一样的中间态。像上一轮周期的时候,我们还会关注那种谁的 guest 消耗比较高,我们就能看到哪几个 gas 背后的合约地址它代表的项目是什么,我们通过项目的分析判断去找到哪些产品可能接下来会火,我们提前去研究这个产品,去参与它的 DeFi Summer 或者其他类似的一些动作,但在这个周期这样的东西很少,这个是 on chain 的数据的一些情况。

那我们在做一件什么样的事情?做了这么长时间的数据之后,我们慢慢发现数据类的产品其实它有一个很大的问题,就是这里面的噪音或者影响的因素太多了。除了吃瓜之外,或者说你自己要做一些非常 deep 的这种分析之外,其实它对普通用户来说,我觉得属于那种看个热闹的这种程度。我看了很多那种媒体他们也转发我们所 post 的一些东西,但这种东西对你的交易本身有用吗?我觉得大部分人其实没有把数据真正的反馈到自己的交易体系上来,主要的原因就是数据它噪音很多,不同 Token 它对应的数据指标,可能你需要因地制宜的分析,case by case 的去分析,这就实际上导致了如果你要用好数据,它的成本是很高的。所以你就会慢慢的发现只有一部分 Degen,还有一部分 VC 的 investor,他们平时对数据的需求是很高的。

Degen 他可能去研究数据,去看他要冲的那几个土狗的老鼠仓是谁,没有安全的风险,看完之后,这个赌性比较大的地震可能就直接冲了,冲完之后就各凭天命 PVP。研究员就去看情绪的分析,看 smart follower,有几个美国的机构 follow 了几个粉丝 2000 以下的项目,我抓紧 follow 一下 dm 一下,看看能不能要点额度。最终你会发现大家对数据需求,实际的使用需求就变成这两类,我们后面就做一次测试,我们出了一个 AI 产品,让大家随便去问,最终我们发现普通的散户的问题就两个,一个是买啥 oken?另外就是这个 Token 能不能买?我觉得这个其实也很有趣,我就一直在想我们要怎么样把分析数据的门槛打下来,让更多的人能够通过数据辅助交易,后面在大语言模型出来之后,我觉得这个事情应该是可行的,所以我们现在做的事情是什么?我不直接给你那种什么 CEX 充了多少量,某一个 smart moeny 的地址,他又买了什么代币,或者说就是你要打开 etherscan 不断的查看谁是最先买的,这个人卖了没有,类似这样的一些数据。我把不管是链上还是链下的数据,有可能会影响价格的数据,都通过深度学习的算法先把它筛出来,筛出来之后,再把这些数据的异常值报给用户。我们的产品上面报给用户的最重要的点,我们把它叫做 smart signal,如果这个 signal 报给你,你觉得它是异常的,我又给了你这些 signal 跟之前的一些这种实测的数据,如果你相信我们,你觉得这个事情胜率高,你就去跟单。

你跟的其实不是某一个 smart money,有可能这个 smart money 它并不 smart,你跟的是这些异常的数据信号,如果你对这个异常数据信号很感兴趣,我们的产品上面也提供你再去做深度的分析,这样子其实我们就能够解决一些普通的散户,这些人可能都跟我一样,没什么时间,又没有那种超凡的天赋,超高的智慧,我们可以通过一个 smart signal 来提醒你,其实你的胜率我觉得就会显著的提升,因为我们自己测下来确实用了这个产品之后胜率会显著提升。

FC:

你们一般是怎么用的?比如说你们的产品怎么用能提高胜率?

Jackson:

其实很简单,大家可以看我们之前做的一些分享。我一般是这样子,每天早上去看一下现在比较火热的 narrative 是什么?你打开那个产品里面有一个火热叙事的那一栏,这一栏里面会根据大家的讨论度,叙事本身涨幅情况去看看有哪些好的叙事。叙事选完之后,我自己常用的一个策略,可能哪个资产是相对来说还没有补涨或者一些其他情况的这种资产,我点进去资产里面,就能够看到一个叫 trading signal 的页面,里面详细的写清楚了,不同类型的 signal 跟代币价格的关联性是什么?它的胜率怎么样?它 4 小时的胜率怎么样, 12 小时胜率怎么样? 7 天的胜率怎么样?我一旦发现哪个胜率对我来说是我可以接受的胜率,比如说 70% 我可以接受,这个资产本身我觉得它流动性也还可以,它没有一些什么幺蛾子的这种异常情况,那么我就会设置一个 alert,设置完 alert 之后,它就会在下一次有这种信号异常情况出现的时候报警,报警完的时候我 alert 里面我可以填一个备注,里面我会写清楚,比如说 pepe 是个代币,我自己常关注的就是它的 open interest 这个指标,我发现它的 open interest 有异常值的时候,就会给我报警,报警完了之后我再根据我原来既定策略去开工。

FC:

理解。我不知道你有没有看到一个视频,就是二宝他们在一个 AI 上面预测比特币的好像是哪一年的价格要到 19 万美金还是 100 万美金。我想问的问题是,这种所谓的 AI 预测长周期的,我觉得他商业模式特别有意思,就是因为他拿那个视频引流,引流以后,他最重要的收费的点是预测价格,预测一次 3 U。我觉得商业模式其实挺好的,就是他挺容易骗大家过来去买这 3 U 的,你知道。所以我想知道,从你的角度看,像这种长周期的预测,第一你认为准还是不准的,第二你认为它背后的逻辑是什么?以及我们应该怎么去看待这种所谓 AI 给我们带来这种预测?

Jackson:

我觉得 AI 它的其实预测逻辑其实很简单,你给 AI 喂一些,关于 Token 过往的一些技术指标,比如 MACD、EMA 等等,大语言模型他会给你一个比较 general 的逻辑上面的判断,比如说一般出现了金叉,或者出现了死叉的情况下,它的走势会是什么样的?我觉得大概率你所说的这个东西它可能是这样的逻辑。

实际上这个东西我们把它叫做指标交易,这个指标交易一定程度上是在通过现在发生的一些异常的指标去判断整个代币它未来走势的趋势是什么。我可以举一个例子,一般在我们的产品里面发现 dex 的超买,连续发生三次左右,这个胜率就一下子会从 60 多涨到了差不多 70、 80 甚至 90 对吧?甚至它还会再一直涨。实际上这个逻辑有点像追涨。你发现市场当中代币可能已经涨了 1% 或者涨了 2% ,如果你现在再追涨,它大概率还会再涨到 8% 或者 9% ,类似这样的情况,它本质上就是一个通过异常情况发现了某些趋势会发生,你追涨进去或者杀跌进去的。我一定程度上认可这种方式,但是这种方式你必须再有大量的不同类型的可以反映这个趋势的数据的基础上,它才可能会有效。比如说一开始我们在做这个产品的时候,也只有一些所谓的技术指标,但是并不是所有的代币都适用这种技术指标的,只有一些流动的特别好,没有那种野庄的代币,才可能比较符合这种技术指标。

但是大量的快速的代币,它可能背后都是几个野庄,骚操作很多,但是这种骚操作一定会留下一些痕迹,而这些痕迹有可能是链上的,也有可能是链下的,我们通过回测抓到了这几个异常数据,有可能就是他们留下的一些痕迹,到接下来我们顺着痕迹再去做交易的时候,至少它在三个月的周期里面大部分还都是持续有效的。所以总结一下来说,一定程度上我觉得它是有可能实现的。但是实现的逻辑其实就是我们通过数据去捕捉 Token 未来涨跌的所谓趋势,你要让趋势的捕捉更有效,这个比较好的办法或者比较实在的办法,就是你一定要覆盖掉更多可能性才 OK,在这个方面我们真的是费了非常大的精力。

FC:

所以就是要素要足够多,首先你要基本上 cover 尽量多的可能性,再从里面挑相关性。

Jackson:

是的。

FC:

假设我们就用数据去做交易,我们应该注意它的风险,或者它可能出现的失效的情况是什么样的?

Jackson:

其实我觉得这个都是 case by case 的,但是这也是做数据的一个好处,就是实际上我们对所有指标的要求是至少要回测 180 天,然后提供给用户有效的数据,只有最近的 30 天、 60 天还有 90 天左右的。一般情况下我觉得某一个指标在 30 天左右甚至两个月左右,它就有可能因为市场情绪本身的变化就失效了,所以你往前回测的范围越大越广,那么你能够覆盖到的同类的可能性,我觉得可能是更高的,我不能拍着胸脯说这个东西一定是 work 的,但至少通过我们的测试,以及首先是我们的回测,但是回测它有一定程度的这种过拟合存在,我们想了很多的办法,但是现在我们实测下来,大部分的指标至少在一个月到三个月左右还是有效的,如果它的市场环境发生了很大的变化,那么这个时候可能一些另外的指标会发挥作用。

FC:

明白。我记得比 Nansen 上面其实有一个叫做代币趋势,有一个国外的用户,具体名字不记得了,他大是怎么看 Nansen 的?第一看整个交易量趋势的变化,第二个看交易量和谁玩(交易)了,比如说这里面有 6 个他认识的,KOL 或者是 Smart money 加上池子的深度 OK,他认为大概率这个事儿可能还不错,就进入他的初筛,初筛以后他就去看 Twitter,看题材,看内容,他觉得也还不错,那可能在一个小时之内做一个判断就梭进去了。之前我听你的分享,其实你在设计产品的时候有一个特别有意思,我觉得你对场景特别敏感就在这。你会说比如现在我们在 bar 里面喝酒,朋友说你去买一个 token,一般以前会说你这靠谱吗?或者你给我说个理由,可能现在就是你告诉我一个币,在 Scope Chat 里面一搜,它会告诉你大概的一个逻辑,靠不靠谱,我不知道你在设计的时候还有哪些这种场景?或者是你自己是有一些假设的,让大家可以去使用的?

Jackson:

其实我们总结下来就几个场景:

第一个,用户不知道要交易什么 token 的时候,你得给用户提供一个选择,一套方法论来教他要怎么选择,所以我们把排行榜设计成了几种类型,比如说 copy trade,就 copy trade 的这种需求,一般情况下,如果你要交易一些较为主流的代币,我们发现的最有效的数据,是你去看一些 VC 他的持仓变化。这里面还有一个挺 tricky 的事情,就是我们的产品,有两种 VC 的 label,一种是 VC 它披露出来的 label,一种是 VC relative label,有好多比较大的资产,尤其是排名前 100 的资产,VC 披露的这些地址是常持这些资产的。一些 relate 的,就是卖这些资产的概率非常大。假如你现在听到了很多这种 Layer 1、Layer 2 ,基本上可能都是他们减持的范畴。我觉得这里面你们能发现一些所谓的趋势,最好去 copy trade 的一些所谓 VC relate address,这个东西你要怎么查?你可以直接在 Scope Chat 里面问,你想要交易的 token 的持仓结构,我们会给你一张表,这个表里面就有 VC 的持仓,巨鲸的持仓。如果你要 copy trade 一些所有的这种阿尔法资产,meme 这种,你就在 rank 里面去找 smart money 究竟在卖什么。还有一种人他也是投资 Beta 的资产,他可能是投资人背景,更相信叙事,相信注意力,这种人我们给他的两个 rank,一个是 narrative rank,我们把 narrative 分得非常细,AI 就分成了 AI Agent、AI MEME 等等各种各样的 rank,你通过 rank 可以看到大家比较关注的 narrative 是什么,基于 narrative 缩小了你的研究范围之后,再去单独的看这些 token 是不是应该交易。还有一个就是我们把 3 万个 KOL 每天在讨论什么 Token 也做了一个 rank, 本质上就是在捕捉市场的注意力是什么,比如说今天就是 TON 和 BLAST 的排行比较前面,但是有的是比较正面的反馈,有的可能就是比较负面的这种反馈了。如果你这些东西你都不看的话,我们还给了你一个选择,直接通过 signal 算了一个分数,这个分数代表的是我们的 AI 认为接下来 24 小时它有可能会涨还是有可能会跌,但是这个是 Beta 的阶段,大家可以信也可以不信,所以这个就是我们自己设定的几个选币的大场景,copy trade 的场景选 token,靠 narrative 或者注意力来选 token 或者直接你就相信我们的信号去选 Token。

第二个,你知道了一个币或者你已经听到了一个币,这种场景下要怎么办?在产品设计上面,首先你可以直接去问 AI,说我能不能买,Can I buy XXXX today?你就直接问一句这样的话,我们的 AI 就给你一个各种各样指标综合的东西,但是这个东西有点像既可以买又可以卖,因为我们需要给你一个比较全面的分析,它有 bullish 的也有 bearish 的,尽可能的把他的一些好的跟不好的都给你,你自己再去分析是否要进行决策的交易。还有一种情况就是你可能在推特上面看到有人 mention 了一个代币,但是你不确定,因为大家的评价可能都是一致的,那么你可以在我们产品上搜索,点进去之后你会发现有一个大家的观点,这个观点我们就直接总结了,所有的 KOL 只要提到了它,究竟在讨论啥, 24 小时讨论啥,以及所有的新闻媒体是否发了关于它的一些新闻,这里面有很多很有意思的点。我们今天还刚刚发了一个 Twitter,有的 KOL 它的胜率真的很高,过去一个月喊单的胜率有 86% 左右,甚至有几个 KOL,可能我们中文圈比较著名的几个“反指”,我就不说名字了,TA 的胜率反而还挺高的,有一些大家可能比较尊重的 KOL,或者说很多人比较信的这些 KOL,TA 的胜率其实很低。每一个 KOL 的胜率也都在产品里面标注着,你可以直接看到哪些人在讨论这个 Token,这个人讨论的胜率怎么样,他的胜率越高,证明他的这个回答越有价值,如果他的胜率很低,但是发了一长串的话,很多人还点赞或者怎么样,有可能要么是自己刷的,要么可能没什么(参考的价值)。

FC:

了解。其实之前也看到,比如说你也听之前我对话交易员,想知道在过程中你在寻找什么答案吗?

Jackson:

其实我一开始就说了,对自己的定位是那种很忙,没什么时间去深入的进行分析,不是一个所谓的 Degen。另外一点我不觉得我自己是一个聪明人,所以当发现这个 smart signal 比较有用的时候,我就找了非常多专业做量化的人,一些专业的交易员,我去跟他们讨论 signal 本身你们在做量化过程当中是怎么用的,这个东西怎么这么好用,或者说这个东西为什么有的时候胜率这么高,所以像你主持这几次活动,我都有非常认真来听,我是希望听到一些,他们对交易的整个过程的梳理,比如说大家都 mention 到的一个事情,就是所谓的这种情绪传导,你处在情绪传导链路的哪一个位置,代表了你可能能赚到什么样的钱。实际上你做 signal 也是一样的,如果你提前捕捉到这个异常,你可能就在情绪传导的,可能不是最 Top 的那一级,也一定是可能第二级或者第三级了,如果它能传导到 6 级 7 级,那么你大概率还是能够捕捉到一部分的 Beta 的对吧?所以本质上来说我还是希望通过跟不同人的沟通去学习,来证明这个事情确实是有价值的。

FC:

明白。最后有一些成长路径的事情也挺好奇的,假设如果让你选的话,你有没有自己比较喜欢的交易员或者交易风格?

Jackson:

没有什么特别具体的交易员或者交易风格。我们现在已经做到这个程度了,我也可以诚实的告诉大家,我们在尝试做一个基于数据基于指标交易的一个量化策略。前面我也提到了,尤其在一些比较高频这种场景里面,我不太相信自己的判断,也不太相信自己的运气,我做了这么多事情,最终是希望能够有一个基于数据驱动,同时能够捕捉到很多可能别人捕捉不到的数据,再基于这些数据去赚钱的一个所谓的交易机器人,现在我们在朝着这个方向去努力。基于这个方向,其实我们最近密集的跟很多的量化基金在聊,去学习他们的经验,去问他们怎么调整自己的 model 等等这些。

FC:

OK。另外两个问题:第一个,牛市下半场大家可能更关注 AI,还有 MEME,从你们的角度来看,下半场应该关注什么多一些?第二个,如果我们想更好的去用数据去做交易,你推荐我们应该看一些什么样的内容?

Jackson:

第一个问题,下半场要看什么,我觉得跟大家还是比较有共识的点是我们最近一直在讨论一个理论,我最近回到新加坡之后,很多 founder 坐在一起就在讨论 party game 这个事情,尤其是很多华人的 founder 觉得自己加入不了 party game,其实对整个创业很难。如果你说我自己从交易的角度,可能下半场会关注啥,我还是会关注那些大家新攒的一些所谓的 party game,比如说像 Monad,比如说像可能未来会有的一些这种 AI 相关的 infra 可能是我比较关注的,因为我觉得这种涉及到了新的资产的发行,同时它又是一个生态系统,背后的这些 party 里面的成员,他应该是有很大的动力去通过除了直接卖币之外的其他手段去获利,如果外部的流动性有正常的输入,比如说降息,那么如果这种 party game 的逻辑本身还是 work 的话,我会更多的关注这种新的 party game 里面的资产。

第二个问题,从数据上来说应该怎么看,我觉得还是回到之前我所说的,首先判断你自己是一个什么样的交易风格,或者你自己是一个什么样的人。你是一个投资人,那么一些文本类的舆情趋势的数据应该是要重点关注的。如果你对自己很有自信,觉得自己可以变成一个 degen,可以在 PVP 里面胜出,那么你重点需要关注的就是,怎么样找到你所关注的那些所谓的最早期阿尔法资产里面的老鼠仓,基于老鼠仓的动向,再去判断你的进场跟离场的点位。如果你跟我一样是属于平时有一份工作,没有太多的时间去关注整个市场,关注各种各样的数据,没有太多的时间去做非常深入的这种分析,那么你看一些,把整个的这种数据的 Learns,这种信息流,最终能够通过 AI 不断的简化,只关注一些异常的信号,可能会对你的交易帮助更大一点。

FC:

刚才你说 party game,其实最近我一直在思考,怎么去从一个传播的角度来整理,所谓的价值 Token 和 MEME 一个路径的不同,所以我想问问,你认为 party game 里面都有谁?它的元素是什么?谁是组织者?或者说谁是邀请的人?嘉宾又有谁?这个过程是什么样的?

Jackson:

之前不是有 VC 盘跟 MEME Coin 的对比,其实我们后面分析了这个数据,背后都是 party game 的逻辑。当然有一部分 degen 顺应 party game 他可能确实赚到钱了,像昨天 GoPlus 出的那个报告,meme 生态整个浪潮里面赚钱的可能只有百分之十几,大部分人还是亏钱的,而这个 meme 可能用了 Fair Launch,一种让你亏得更舒服的方法,但本质上逻辑是一样的。所以不管是这种很大的新生态的项目的 party game,还是一些跑出来 Meme Coin 的这种 party game,它的本质逻辑可能都是有一批最早的老鼠仓,这批老鼠仓可能现在数据分析能力很强了,不能够直接以一些比较显而易见的方式去出售自己的资产,那么要做的东西是啥呢?假设我是一个 Layer 1 大的公链的主导者,首先我不可能明目张胆的把我的代币给它卖掉,我可能有几种办法去获利:第一种,我搞一个基金去扶持一些生态里面的项目,我可以通过卖生态项目的代币来获利,第二种,不断的去增加原生的代币的使用场景,那么参与到整个二级市场流通的份额会减少,那么我再去控制现货或者合约的价格,可能方法就更多了。那怎么样去创造原生代币的使用场景?要么就是搞一大堆生态,像上一轮周期 Terra 生态里不断的套娃,最终场内杠杆加的也很高,原生的代币也被各种各样的 staking 住,要么就像现在 Solana 一样,可能几个人攒一个新的 MEME,搞一个新的生态项目,比如发行平台,这些发行平台还有 DEX 里面,你会发现它的 trading pair 的另一侧永远是 SOL,我觉得这种逻辑其实是非常显而易见的,把几个能够出圈的项目拱起来之后,后面有更多的人也想玩 party game 的人进来,不断攒新的局。但不管攒什么样的局,主流的代币它可能都是 trading pair 的一环,那我就可以用各种各样的办法把这个币卖出去,也可以去搞 OTC,最近有一个生态 OTC 就卖了很多嘛。

FC:

我觉得欧美和亚洲现在区别在哪?其实欧美的钱是比较长的,这是实话实说。亚洲基金 2017 年的时候,周期是 6+ 6 ,就是 6 个月加 6 个月,下一轮就是 2+ 2 ? 1+ 1 , 2+ 2 ,现在是 2+ 3+n,但实际上欧美的基金基本都是 4+ 4 对吧?基本上都是 8 年周期的基金。这后面也就意味着其实大家的 LP 是不一样的,LP 对于收益的预期和时长都不一样。比如像a16z,他们一投可能投几千万美金,怎么卖呢?我也听到一个答案,就是他可能通过比如 Coinbase 有一个 OTC 的团队,专门卖给可能更长期的家办,所以我是觉得他们这一条路径就玩的还是挺成熟的。但对于亚洲来说, 2017 年 SOLANA 这些项目都是在北京去做路演的,当时我们还上过会。但现在其实没有中国市场以后,大家就没有这个优势了。其实我觉得可能有时间我觉得我们也可以再找一期聊一聊,其实现在亚洲创业者的问题是大家只能不断的发新项目,因为原有的项目可能最终上了 BN,后面就不知道做啥了,他不一定不想做,而是他不知道怎样才能做得更好。昨天还看到一条推特,说现在亚洲创业者最重要的是找到外国人,怎么跟外国人玩,或者怎么说服外国人,我觉得其实挺对的,但同样也挺寒心的。 因为我最近用了你的产品,我觉得还是挺好的。我的感受我觉得最重要的省时间,这是第一个。第二个,我们以前去扒一个团队整体的资料其实还是挺麻烦的,比如又要从 root data,又要从推特,你做的这个整合其实很重要。第三个,确实当我不知道干嘛的时候,我去你那刷一刷,其实至少会让觉得我好像今天没白忙。再有就是 MEME 这个事儿,你有很多交易信号是有帮助的。所以我觉得今天也感谢你帮我把数据这一块更完善了。

复盘去年2049小作文:究竟错过了多少机会

作者 :2898

Twitter:@punk2898

没想到吧,还有人记得去年的小作文,暴涨 10 倍之前的 2049 大家都在说什么?

市场主流的声音是市场情绪的外化表现,所以要关注的是那些非主流的刺耳的观点

本文大纲:

暴涨 10 倍之前的 2049 大家情绪乐观么?

哪些非主流观点反而成为了主流?

哪些美好的希望反而没有实现?

似乎 GPT 才是那个分析行情最好的人?

正文开始。

一、暴涨前的 2049 大家情绪乐观么?

先看一下去年大家的整体情绪,大家判断的对么?

1、60%参会者对 BTC 走势持谨慎乐观态度

结果:完全错误

2、投资与技术:Token2049是资本对接的舞台,而非技术创新聚集地

结果:完全正确

3、市场周期:比特币减半周期只是小周期,真正的大周期是从行业诞生至今,即‘美元量化宽松的散户周期’机会与风险:‘熊市有聚光灯效应’,即一旦有某应用爆发,会很容易受到资金关注

结果:对错参半

二、哪些非主流观点反而成为了主流?

市场主流的声音是市场情绪的外化表现,所以要关注的是那些非主流的刺耳的观点

Jocy@IOSGVC @JinzhouLin 去年提出的两个非主流观点都被验证

1、尽管熊市,但一些公司(如zkEVM)仍然在技术上有突飞猛进的表现。

去年的 zKEVM 技术迭代孕育了 ZKFair、Merlin 等公链;事后诸葛亮来说,这个预见性爆炸

2、AI赛道已经成为美国Crypto Fund 豪赌的激进赛道。

从去年底开启的 DePin&Al是这轮小牛最耀眼的赛道之一

期待这一轮 Jocy 老哥的真知灼见

Will Wang @willwangtf 提出的特殊观点非常有意思,他提出的“美元量化宽松的散户周期”回过头来非常准确。

1、比特币减半周期只是小周期,真正的大周期是从行业诞生至今,即“美元量化宽松的散户周期”,未来是否能进化到机构占比较高的市场需要关注。

现在大家搬着小板凳都在等美联储降息

2、行业中普遍缺少长期主义和基础信任,但是太过聚焦于基建可能会导致“审美疲劳”。

那个时间点L2 还没有遍地开花,现在大家都在讨论应用在哪里?

虽然说长期主义会错过短途的风光,但是理性的风会从过去吹到现在,赚长期且稳定的收益。

加密韋馱 @thecryptoskanda 这就是属于爆论了,但是很有意思的是完全命中,只不过是以没有预料的方式。

1、优秀的Buidler和Degen本质上是同一群人,只是目标和手段不同。前者是为了在牛市中通过提高估值而暴富,后者则是通过“割韭菜”来实现利润。

2、下一轮市场中,所有以机构自居的纯投资架构CryptoVC将不复存在,这包括作者所在的AC公司。

这一轮大家都在骂 VC 币,而 VC 在骂韭菜不接盘,这盛世如你所愿。

戈多Godot @GodotSancho非主流观点全部命中

1、ZKP、模块化、Intent+AA受到关注,但还没有大规模应用。

在之前的小牛中模块化被反复炒作

2、AA钱包和无 Gas 链可能是解决使用门槛问题的关键。

现在 AA 钱包应用的越来越普遍,已经有非常成熟的AA 钱包服务商。

3、”熊市有聚光灯效应”,即一旦有某应用爆发,会很容易受到资金关注。

铭文、MEME 都验证了这个观点

三、哪些美好的希望反而没有实现?

我们怀有美好的期待,但是现实一次次告诉我们可以有美好的期待,但是现实很复杂。

1、如果贝莱德ETF申请成功,而圈规模可能会大幅增长。

并没有,BTC是增长了,币圈规模却没有大幅增长。不断解锁的 VC 币算么?

2、如果比特币和以太坊能够承接新的历史使命和叙事,它们的价值可能会得到新的认可。

比特币有了新的叙事,以太坊陷入到叙事枯竭;V神变成小V、V割

3、虽然Layer1没有得到广泛共识,但分歧可能产生Alpha收益。

并没有哪条新的 L1 跑出来。

4、从“玄学的角度”看,Friendtech触及到Crypto行业繁荣的某种本质即独特的信任关系。

FT 凭借一己之力把这个赛道证伪了。

5、Web3尽管有颠覆Web2的潜力,但由于既得和益的问题,这一颠覆可能比预想要困难。既得利益者不可能完成自我革命。

Web3 没有能力颠覆 Web2,但是 Web2 已经死了(Web2 都没有啥融资了)

6、由于SEC(美国证券交易委员会)的严格管制,北美的区块链人才和项目正在流失,这使得新加坡成为一个更具吸引力的选项。

并没有。

四、似乎 GPT才是那个分析行情最好的人?

以上的非主流观点都是由 GPT 筛选出来的,看来 GPT 更适合做行情分析专家

下周必关注|美联储公布利率决议;TOKEN2049等一系列活动开幕(9.16-9.22)

下周重点预告

;

;

;

;

;

;

;

;

;

;

;

;

;

;

9 月 16 日至 9 月 22 日,业界更多值得关注的事件预告如下。

9 月 16 日

Odaily星球日报讯 「FAT」是 ODAILY 于 2020 年创办的榜单盛典+高峰论坛品牌,旨在嘉奖 Web3 和加密行业的领航者与创新者、聚焦价值范式与共识时刻。

2024 ,值加密行业日新月异、叙事为主流世界认可之际,新鲜叙事涌动、生态百花齐放、优质项目接连上线。ODAILY 再次开启 FAT 榜单评选,并将于 9 月 16 日在新加坡康莱德酒店举办线下盛典,期待您的关注与莅临。

典礼结束更有 The Pudgy Penguins TCG 卡牌首玩 PARTY 等你参与,所有现场参会者还将获得活动限定卡牌。

Odaily星球日报讯 Ethereum Eingapore 于 2024 年 9 月 16 日至 9 月 22 日在新加坡举办。

Odaily星球日报讯 WazirX 于 X 发文表示,计划于 9 月 16 日 18 时举行第二次 Townhall 会议讨论拟议重组计划草案。

Odaily星球日报讯 Ethena 团队成员在其官方 Discord 频道表示,第二季空投查询页面还未上线,已推迟至下周一,以确保一切准确无误,申领将在 9 月 30 日开始。

Odaily星球日报讯 链游 Heroes of Mavia 在 X 平台发文宣布,红宝石市场第一阶段将于 9 月 16 日启动。在第一阶段,用户将能够探索、交易和使用红宝石。同时更多新功能即将推出。

9 月 17 日

Odaily星球日报讯 福克斯新闻邀请哈里斯和特朗普于 9 月 17 日进行辩论。

Odaily星球日报讯 特朗普家族项目 World Liberty Financial(WLFI)在 X 平台发文表示,将于北京时间 9 月 17 日 8 : 00 开启项目上线直播,届时特朗普将发表讲话。

Odaily星球日报讯 据官方消息,以太坊再质押协议 EigenLayer 宣布第二季 Stakedrop 申领将于 2024 年 9 月 17 日或之前开放。

第二季 Stakedrop 旨在奖励整个生态系统中的关键贡献者和参与者,包括质押者和运营商、生态系统合作伙伴以及社区。

Odaily星球日报讯 ether.fi 于 X 发文表示,Season 3 空投活动将于 9 月 14 日结束,计划 9 月 17 日上线查询页面, 9 月 23 日开启申领。

Season 3 参与者可以选择在以太坊主网、Arbitrum 或 Base 网络申领 ETHFI,需在 9 月 15 日前进行选择。

Odaily星球日报讯 Sushi 宣布将其新 meme 代币发射产品 Dojo 的发布时间推迟一周,新的发布时间为 9 月 17 日。

Odaily星球日报讯 隐私公链 Namada 在 X 平台发文表示,创世前阶段 1 将于北京时间 9 月 17 日 5: 00 结束。在阶段 2 (委托)中,用户仍然可以创建验证者,但将无法编辑或删除。

9 月 18 日

Odaily星球日报讯 一份法庭文件显示,美国纽约法官将原定于 7 月 11 日的美国前总统特朗普“封口费”案判决推迟到 9 月 18 日。(财联社)

Odaily星球日报讯 TOKEN 2049 Singapore 于 2024 年 9 月 18 日至 9 月 19 日在新加坡举办。

Odaily星球日报讯 纪录片《Vitalik:以太坊的故事》发布时间表,具体为:

第一阶段: 7 月 23 日预告片发布;

第二阶段: 7 月 26 日链上售票预售;

第三阶段: 9 月 18 日全球发布;

第四阶段: 2024 年秋季延长剧场演出;

第五阶段: 2024/2025 年冬季主流流媒体首播。

Odaily星球日报讯 MakerDAO 重塑品牌 Sky 于 X 发文表示,Sky 功能将于 9 月 18 日上线,欢迎用户参与 Sky Launch Party。

此外,自 9 月 18 日开始,符合条件的用户可以按 1 : 1 的比例将 DAI 升级为 USDS,或将支持的加密货币兑换为 USDS。

USDS 是具有原生奖励的去中心化稳定币,可以 SKY 代币和 Sky 储蓄利率的形式解锁对 Sky 代币奖励的访问权。

Odaily星球日报讯 Layer 2 网络 Kinto 于 X 发文表示, 2% 的代币供应量将在 9 月 18 日之前通过挖矿奖励分配。

Odaily星球日报讯 Web3 社交网络 DeSo 创始人 Nader Al-Naji 在 X 平台上表示,社交应用 Focus 发布时间推迟至北京时间 9 月 18 日凌晨 2 : 11 ,并表示希望这是最后一次更新发布时间。与此同时他还表示,在 Focus 发布之前对 Openfund 也进行了许多重大改进,已经做好准备推出两个优秀的产品。

Odaily星球日报讯 DOGS 项目今日凌晨在官方 telegram 频道更新相关信息称,空投更新:超过 700 万人已经收到了他们的链上空投,到目前为止,已经有近 1200 亿个代币在链上分发,代币分发即将结束。

重要截止日期:

-您最后一次选择快速申领选项的时间是明天 UTC 时间晚上 8 点;

-对于那些不赶时间的人,您必须在 9 月 18 日 UTC 时间晚上 8 点之前确认您的空投申领。

空投将在 9 月 26 日(TGE 结束后整整一个月)前完成,供所有选择申领选项的人员使用。请勿错过。

9 月 19 日

Odaily星球日报讯 根据日程安排,美联储将于北京时间 9 月 19 日 2: 00 公布利率决议和经济预期摘要。美联储主席鲍威尔将于 2: 30 召开货币政策新闻发布会。

Odaily星球日报讯 Terra 项目方发布公告表示,宣布 Terraform Labs Pte Ltd (TFL)和 Terraform Labs Limited (TLL)的第 11 章破产案件计划确认听证会已确定日期。根据公告,该听证会将于 2024 年 9 月 19 日北京时间晚上 22: 00 (美国东部时间上午 10 点)举行。

Odaily星球日报讯 Zeta Markets 于 X 发文表示,Epoch 1 交易奖励已发放,共计提供 200 万枚 ZEX。符合条件的用户可通过 Rewards 部分进行申领。

此外,Epoch 2 已于近日上线,将提供另外 200 万枚 ZEX,持续到 9 月 19 日。

9 月 20 日

Odaily星球日报讯 根据日程安排,日本央行将于 9 月 20 日 11: 00 公布利率决议,日本央行行长植田和男将于 14: 30 召开货币政策新闻发布会。

Odaily星球日报讯 Solana 生态规模最大的社区大会 BreakPoint 2024 将于 9 月 20 日至 9 月 21 日在新加坡举办。

Odaily星球日报讯 ETHGlobal Singapore 于 2024 年 9 月 20 日至 9 月 22 日在新加坡举办。

Odaily星球日报讯 链上声誉和信誉项目 Ethos Network 宣布 Ethos 测试网将于 9 月 20 日启动,仅向候补名单上的用户开放。Ethos 表示,测试网用户的活动将被记录和监控,以获取未来的奖励。

9 月 21 日

Odaily星球日报讯 去中心化衍生品交易平台 Rollup.Finance 官方在 X 平台发文,以团队身份向社区宣布

将停止 Rollup.Finance 运营。该项目表示:“这是一个艰难的决定,但不是轻率做出的。在持续运营的 16 个月内,我们经受住了熊市的风暴,提升了交易量,留住了交易者,并通过合作伙伴关系带来了创新。然而,由于缺乏 zkSync 的资源和产品市场契合度,我们重新评估了我们的立场并决定迈出这一步。

请放心,您在 Rollup.Finance 中的资产是安全的。在平台完全关闭之前,您有一个月的时间可以平仓并提取资金。到期时仍未平仓的订单将自动清算,受影响的用户将有额外一个月的时间提取资金。

Rollup.Finance 等相关应用将在 2024 年 9 月 21 日后完全关闭,从而使 Rollup.Finance 在此之后无法使用。在此日期之后,我们的电子邮件、官方 Twitter 帐户和 Discord 聊天支持渠道将被停用。

对于我们的社区,感谢你们的支持。我们要向早期用户和投资者致以最深切的谢意,感谢你们一路以来的支持。感谢所有为 Rollup.Finance 的今天做出贡献的人。随着 L2 生态系统的发展,资助创新的竞争仍在继续。我们仍然坚信 DeFi 和以太坊去中心化的未来,我们中的一些人仍将为此而奋斗。”

9 月 22 日

暂无

其他(具体时间未定)

Odaily星球日报讯 Bounce Brand 在 X 平台上表示,将于下周在 TON 网络推出 AUCTION Launchpad。

稳定币赛道激战正酣:总市值升至1700亿美元大关 众多新选手携资金入场

作者:Nancy,PANews

相比以往雨露均沾式板块轮动,这轮加密牛市的市场氛围愈发冷清,反观稳定币赛道仍热闹依旧。除了现有市场规模在持续增长外,传统巨头轮番出手、新项目屡获融资、产品类型日趋多元化……稳定币市场可谓激战正酣。

稳定币继续扩张USDT贡献过半,新项目增速明显但规模有限

稳定币增长往往是牛市走向的重要线索。CoinGecko数据显示,自今年年初以来,稳定币的流通市值增长了超30.7%(约396.3亿美元)至1702.6亿美元,占全球加密市场总市值的近8.2%,距离历史峰值相差约176亿美元。其中,市场仍以锚定美元的稳定币为主,其以1645.9亿美元的市值占据约96.2%的市场份额。

稳定币的市场规模增长背后主要来自头部项目。根据PANews统计的Top10稳定币项目在今年的市值变化来看,这些项目市值平均上涨近85.3%,其中BUIDL、PYUSD和USDe增速显著,分别达412.2%、267.2%和195.6%,相比之下,龙头项目USDT和USDC的上涨速度并不突出,且TUSD、FRAX、USDD和DAI的表现则较为落后,甚至出现大幅回落。

而从市值增长体量来看,排名前十的稳定币市值共上涨了超304.2亿美元,占整体市场增长规模的76.7%。其中,市值飙升最多为USDT、USDe和USDC,分别贡献了87.8%(267.3亿美元)、5.8%(17.8亿美元)和3.6%(10.9亿美元)。其余项目则远落后于均值,合计增长市值仅为8.2亿美元。

且市场需求也刺激着各大稳定币发行量激增。根据PANews统计数据显示,Top 10稳定币在今年共发行近569.5亿枚,其中USDT发行最多,达424.2亿枚,紧随其后的是发行111.3亿枚的USDC和25.9亿枚的USDe。从发行量的增长速度来看,这项目平均增发率达40.3%。其中,USDe的增率高达285.6%,之前的高APY或是刺激其需求量的重要原因;TUSD的发行体量则呈缩减态势,或受币安停止支持和所有权更改等因素影响。

市场扩张的同时,稳定币的受众群体也在进一步打开。rwa.xyz数据显示,今年年初至今,稳定币持有者数量增长了约29.2%,现已突破1.2亿大关。根据PANews统计,Top10稳定币的持有地址数在今年增加了超155万个,主要来自USDT和USDC,这两个稳定币的地址数在今年分别新增了111万个和41.4万个,远远拉开竞争对手,其他项目的平均新增地址数仅为0.3万个。且从地址上涨速度来看,这些稳定币平均增速达114.3%,主要是受部分项目的高速扩张影响。其中,FDUSD的增速最快,当然这与币安的“支持”有着很大关系,PYUSD、USDe和BUIDL的上升势头也在分红机制、较高收益率等利好刺激下不分伯仲,增长率约为140%至180%之间。

多元化新入局者或打开稳定币成长新空间

“据经济与商业研究中心今年4月至6月进行的一项分析,17个新兴市场的企业和消费者愿意支付比标准美元价格平均高出4.7%的溢价来获得稳定币,在阿根廷等国家,这一数字上升至30%。到2027年,这些国家的消费者将支付254亿美元的溢价来获得稳定币。”VanEck研究主管Matthew Sigel不久前在X发文称。

实际上,稳定币作为金融创新的重要工具之一,正获得更多的机构、政府和资金认可和参与,也将为稳定币提供加密市场以外更广阔的施展空间。

一方面,稳定币的参与方愈发多元化。近来,多家传统机构和政府相继宣布入场稳定币赛道。例如,日本互联网巨头DMM Group和Progmat宣布联合研究发行用于数字经济区的稳定币;拉丁美洲电商巨头Mercado Libre旗下数字银行Mercado Pago宣布在巴西推出美元稳定币Meli Dollar,用户可以使用巴西雷亚尔余额无手续费买卖该稳定币;资产管理和银行巨头State Street正在探索创建稳定币以在区块链上结算转账;怀俄明州州长马克·戈登也透露该州计划于2025年发行美元稳定币,旨在通过美国国库券和回购协议支持稳定币,计划明年第一季度的上线交易平台。

与此同时,一些来自DeFi、支付和VC领域的老牌加密项目或机构也透露相关稳定币发行计划。例如,近期借贷协议Liquity宣布将在两个月内推出具有推出借贷人设定借款利率的新稳定币BOLD,可接受流动性质押ETH衍生品作为抵押资产;DWF Labs宣布完成合成稳定币设计,将支持USDt、USDc、DAI、USDe等不同利率的抵押品;Ripple也将在未来几周内推出美元稳定币RLUSD,最初仅对面向机构开放。

另一方面,美元稳定币主导市场的当下,正有更多不同法币支持的稳定币出现。例如,索尼Layer2网络Soneium将与索尼银行合作推出日元稳定币、Tether计划与总部位于阿联酋的 Phoenix Group PLC合作开发一种与阿联酋迪拉姆 (AED) 挂钩的新稳定币,以及京东将在香港发行与港元 1:1 挂钩的稳定币,储备由高度流动且可信的资产组成等。

此外,近几个月来资本也正在大举押注稳定币生态,其中不少融资规模达到千万美元级别,且投资阵容也颇为亮眼。例如,AI代理加密支付网络Skyfire宣布完成USDC发行方Circle、Ripple、Gemini、硅谷著名亿万富翁Tim Draper的风险投资公司等投资的850万美元种子轮融资;稳定币基础设施公司WSPN完成Foresight Ventures和Folius Ventures领投的3000万美元种子轮融资;稳定币支付平台Sling Money获得Union Square Ventures领投的1500万美元A轮融资;稳定币Level开发商Peregrine Exploration完成Polychain Capital和Dragonfly领投的360万美元融资;稳定币支付网络Bridge完成Sequoia和Index等参投的5800万美元融资;香港稳定币发行商IDA获得CMCC Global领投的600万美元种子轮融资等。

整体来说,虽然当下以USDT为代表的稳定币市场仍呈现扩张趋势,但增长空间受限,随着更多自带强大市场资源和资金优势的新晋对手加入这场稳定币战事,或将激发该赛道更大的市场活力和发展内生动力。

解读 VC 币背后的逻辑

作者:Aquarius Capital

基金项目方是如何组局攒项目的以及目前有哪些VC币值得关注?Research Lead @ Aquarius 萨满大魔王解密VC币逻辑,重点如下:

-

Ethena、IO和MSN等VC项目通过高估值和市场热度快速吸金做局,这类项目的市场吸引力减弱,投资者转向MEME项目。

-

本轮融资热潮导致市场泡沫,高估值项目难以兑现预期,试图通过风投获利的人涌入市场进一步加剧混乱局面。

-

理想主义者难持续,傀儡项目依赖资本操作,顶尖团队如Zama和Fhenix专注长期技术创新有望走得更远。

-

北美基金投资重技术情怀,亚洲基金投资求市场实效但亚洲项目比北美更难获得长期资金支持。

-

产品优秀的项目如Paradigm投资出来的具长期潜力,本轮散户需站在项目方角度一起从VC手中获利。

-

技术能力和信息渠道帮助识别项目是否攒局,有潜在问题的项目仍可根据基本面判断接受度。

-

“金矿人矿”理论揭示市场无真正金矿,项目依赖新用户消耗,交易多为无价值的循环。

-

当前市场中的”人矿“是VC本身,本轮市场获利的是与项目方一起割VC的参与者。

-

撸毛成本低、风险可控,通过空投和质押分散策略可获稳健收益,适合长期坚持。

-

警惕高估值低流通项目,通胀压力大,可以通过Etherscan等区块链浏览器查看持币地址的分布情况,如果大部分代币都集中在实际流通中,那么是不错的项目。

-

ETH技术严谨、安全性高,适合作为Crypto人的理想项目,但技术与币价无直接关联。

Uweb名师前沿课第88期 哪些VC币还值得关注,以下是Uweb校长于佳宁和Research Lead @ Aquarius 萨满大魔王互动精华内容,Enjoy:

1.Ethena、IO和MSN等VC项目通过高估值和市场热度快速吸金做局,这类项目的市场吸引力减弱,投资者转向MEME项目

今年的市场上大量项目都是由大型VC主导的,尤其是在Staking和CeDeFi领域,像在币安这样的顶级交易所上市的项目,几乎都是由这些VC推动的。这一轮的市场历程可以通过三个项目来分析VC主导项目的盛衰过程:

第一个项目是Ethena,这是一个典型的VC操盘项目。Ethena通过高估值和严格控制的白名单Mint机制,在VC轮中表现出色。尽管在早期给散户带来了一定收益,但随着时间推移,Ethena的代币价格大幅下跌,许多VC的投资仍被锁定。像北美VC推行的”1+3″(即一年cliff期后,三年线性释放)的Terms,虽然看似保护了VC的利益,但实际上许多投资者仍然被套牢。

第二个项目是IO。在宣布融资3000万美元后这个项目引起了极大的市场关注。但实际情况却令人失望:项目在融资时技术尚未成熟,团队还在组建阶段,甚至在安全性方面也存在漏洞,最终导致项目被黑客攻击。尽管如此,IO还是顺利在币安上市,但许多散户投资者在参与后并未获得预期收益,甚至出现反撸情况。

第三个项目是MSN,这个项目的创始人通过广泛的宣传和KOL背书,吸引了大量投资。但项目在OKX上市后很快失去了动力,代币价值迅速下跌,几乎归零。项目方早已安排好退出渠道,通过收割散户和其他VC获取利益,最终项目黯然退场。

也有比较成功的VC项目,比如EtherFi、Bouncebit和Eigenlayer,但比较高度同质化:从一开始,这些项目就已经确定了交易平台、执行团队和流动性退出的计划。之后他们再去寻找VC进行融资,寻找愿意“抬轿子”的人。实际上很多团队的技术部分都是外包的,质量普遍较差。如果仔细研究这些项目的合约,可以看出其流程和技术水平都相对平庸。VC项目利用高估值和市场热度快速获利,但随着市场对这些套路的熟悉,VC项目的吸引力逐渐减弱,投资者开始转向其他类型的项目,如MEME。

2.本轮融资热潮导致市场泡沫,高估值项目难以兑现预期,试图通过风投获利的人涌入市场进一步加剧混乱局面

上一轮VC的投资策略相对稳健,大部分投资者都获得了不错的回报。这种成功经验导致了本轮融资的热潮,许多以加密货币风投为名义的基金纷纷涌入市场,成功募集到了大量资金。原本的VC机构也因此迅速扩大了规模。这种资金的涌入并未伴随技术上的显著创新,市场出现了泡沫现象。

由于LP对资金有时间要求,VC机构不得不在有限的时间内将资金投入市场。这导致了两种情况:要么投资一些估值不高但表现平平的项目,要么争相投资少数所谓的顶级项目,导致这些项目被赋予了远超其实际价值的高估值。这种泡沫化的估值让市场对这些项目的期望值大大超出其应有水平。

以Ethena为例,虽然它并非是差的项目,像WorldCoin、RNDR也不一定表现不好,但这些项目的估值被推得过高,难以匹配实际的市场表现。与此同时,VC机构不仅需要投出资金,还希望在这些高估值项目中获利,导致了类似IO和MSN这样的项目出现。IO是典型的VC主导项目,而MSN则明显是项目方反过来收割VC的例子。

本轮市场的乱象可以归结为一级市场资金过剩,但优质项目稀缺。许多人涌入市场,试图通过风投获利,进一步加剧了市场的混乱局面,是一种典型的泡沫现象。

3.理想主义者难持续,傀儡项目依赖资本操作,顶尖团队如Zama和Fhenix专注长期技术创新有望走得更远

在北美地区较为常见一些项目方怀抱理想主义,他们希望通过自己的努力改变世界。这类创业者通常是第一次创业的年轻人,尤其是那些受硅谷文化影响较深的白人或接触过美国文化的创始人。他们往往认为自己在做的事情不仅仅是为了赚钱,而是为了创造一个真正有价值的产品。这类项目虽然初期可能获得融资,但往往难以持续,最终销声匿迹。

另一类创业者则是被推到台前的“傀儡”创始人,他们的项目从一开始就不以团队实力为主,而是依赖于精心设计的宣传和背后的强大支持系统。基金会可能已经预设了项目的盈利路径,包括谁来提升项目的TVL,谁来站台支持,以及哪个生态系统会推动项目发展。对于这类项目,团队本身的重要性反而降低,更多的是在资本和市场操作上的成功。

还有一种团队从一开始就规划好了如何通过项目获利并退出市场。如果能在交易所顺利割韭菜,他们会迅速从散户身上获利。如果无法实现,也会通过融资狠狠捞一笔。

此外还有一些项目完全与VC一致合作,发布一些短期盈利的“土狗”项目,主要目标是快速获取资金。这类项目的运作模式简单粗暴,尤其在亚洲市场更为多见,表现得尤为明显。

市场上也确实存在一些由顶尖科学团队和技术团队组成的优秀项目。例如,正在研究全同态加密(FHE)的Zama和Fhenix团队,他们融到了巨额资金,其中Zama的融资额达7500万美元。这些团队成员多为真正的科学家,类似以太坊基金会中的那些人,他们专注于学术研究和区块链行业的发展,发布学术论文,推动行业进步。

还有一些如Paradigm投资的项目,这些项目团队对自己在做的事情非常清楚并认真推进。然而,在当前的市场周期中,这类项目的表现和未来能否成功仍然充满不确定性,因此未能引起大家关注,但可以坚信的是这些项目3至5年后仍然会在行业中存在。

4.北美基金投资重技术情怀,亚洲基金投资求市场实效但亚洲项目比北美更难获得长期资金支持

北美和亚洲的基金在投资心态上存在显著差异。北美基金普遍不太急躁,愿意支持一些短期内甚至在下一个市场周期都难以成功的项目,尤其是那些对区块链技术有提升作用的“科学家”项目。而亚洲基金更注重现实的结果,更关心如何从链上获取更多流动性,以及如何让项目在市场上获得广泛认可和喜爱,注重数据表现和市场接受度。

这种差异并没有绝对的优劣之分,而是反映了不同的投资逻辑和文化背景。亚洲的技术水平普遍较高,也有一些表现优异的项目,但这些项目往往在获得资金支持方面比北美的情怀项目更为困难。

5.产品优秀的项目如Paradigm投资出来的具长期潜力,散户需站在项目方角度一起从VC手中获利

项目可以分为两类:一种是产品优秀的项目,另一种是散户有机会参与并获得收益的项目。对于产品优秀的项目,以Paradigm为例,这家基金关注的方向和所投资的项目,已经帮投资者避免了许多潜在风险。虽然该基金在熊市期间也经历了亏损,但他们的研究、发布的论文,以及所投资项目的技术逻辑,显示了其严肃认真的态度。Paradigm投资的项目大多具备长期生存的潜力,即使面临困境,他们也会坚持下去,因为他们是以研究驱动为核心的加密原生基金并投资了如Flashbots等公司,值得关注这些项目。

北美市场也有一些表现不佳的基金,例如PolyChain,建议投资者保持警惕。尽管产品优秀的项目不一定给散户提供参与机会,但那些声势浩大的项目,如IO,通常会让散户有机会参与。不过,在当前市场环境中,散户需要改变原有的投资思路。过去的逻辑是通过早期投资来获取后续入场者的资金收益,而本轮更需要站在项目方的角度,与他们一起从VC手中获利。通过这种思路调整,即使参与到一些并非完全理想的项目中,仍然有可能获得不错的回报。

6.技术能力和信息渠道帮助识别项目是否攒局,有潜在问题的项目仍可根据基本面判断接受度对于具备一定技术能力的人来说,识别项目的真实性相对容易。

例如,通过阅读IO的技术文档发现了一些不合理之处,从而察觉到问题所在。目的不纯的项目不会在产品开发上投入太多精力,因此具备技术背景的人更容易识别这些问题。也有些项目可能隐藏得很好,即便如此还是会有些蛛丝马迹可以发现。

如果在圈内有一定的信息渠道,通常也能听到一些关于项目的传言,这些传言往往能提供有价值的线索。通过结合传言和技术理解,能够识别出许多所谓的“攒局”项目。即使某些项目背后存在攒局的意图,但如果没有坏的名声,技术和基本面也还算不错,这类项目仍然可以接受,这是一个合理的判断逻辑。

7.“金矿人矿”理论揭示市场无真正金矿,项目依赖新用户消耗,交易多为无价值的循环

“金矿人矿”理论是对市场和行业反思后形成的观点:大多数项目基本上都在提供服务或工具,像是在制造“铲子”,但这些“铲子”究竟在挖什么金矿?结果发现,市场中并不存在真正的金矿,所谓的金矿其实是“人矿”——那些不断被吸引进来的新用户。这些新用户进场后,往往成为后期项目运作的对象,被“消耗”。许多项目之间并没有实际的刚需逻辑,反而呈现出一种相互依存的博彩关系。例如,Uniswap服务于Aave,Aave又服务于Uniswap。这种关系让人质疑Uniswap等平台的本质,最终不过是提供了一个交易平台,而绝大多数交易的内容实际上是无价值的“空气”。

中国人更善于与这种现实和解,进入市场不一定追求高远的目标。通过这种“金矿人矿”理论来透视市场,寻找“人矿”从哪里来,尽管听起来有些残酷但这确实是分析行业问题的一种方法论。

8.当前市场中的”人矿“是VC本身,本轮市场获利的是与项目方一起割VC的参与者

目前市场明显被分割成了多个部分。回顾当年铭文项目的盛况,那时的人矿主要来自散户,只需在链上发布一个铭文,并稍微透露一下名称,就能引发强烈的FOMO情绪,吸引大量散户参与。这一波散户的涌入,无论是来自Web2还是Web3,都是由情绪驱动的结果。

而现在的情况有所不同,VC主导的项目流动性主要来自于存量资金,市场没有明显的增量。即使有像ETF这样的增量资金出现,这些资金也不会流入Altcoin市场,形成了隔离的现象。因此,VC市场中的“人矿”实际上是VC本身。从上一轮市场开始,VC通过从其他渠道填补亏空,维持了资金流动,但在这一轮,真正获利的反而是与项目方一起割VC的参与者。

9.撸毛成本低、风险可控,通过空投和质押分散策略可获稳健收益,适合长期坚持

大交易所通常对项目方的代币销售有限制,因此项目方常通过空投合法发放代币。Manta的空投规则,就是为了让项目团队获得更多代币。这使得撸毛成为了一种合理的生意,参与者从项目方和VC的收益中分得一杯羹。

撸毛的成本相对较低,特别是与炒合约相比。以交互类撸毛为例,一个账号的基本成本包括三件套:推特、Discord和Telegram,三件套的成本大约在20至50元人民币左右。链上操作时,建议尽量减少在主网的停留时间,主要在Layer 2上进行交互,这样GAS费几乎可以忽略不计。其他开销如隔离IP和防女巫工具的成本也相对较低,整个撸毛的成本控制在较低范围内。

质押类撸毛虽然看似需要更多资金,但通过将资金分散质押,可以降低风险并获得可观的收益。用EtheFi作为一个例子,这样操作能吃到低保。通过链上追踪,识别项目方可能存在的规则和漏洞,也能获得额外收益。撸毛有很多种玩法,无论是资金量大还是小,只要愿意坚持,都有可能获得不错的回报。相比交易,撸毛的风险更可控,收益也更加稳定。

10.警惕高估值低流通项目,通胀压力大,可以通过Etherscan等区块链浏览器查看持币地址的分布情况,如果大部分代币都集中在实际流通中,那么是不错的项目

对于低流通、高估值的项目我们需要认识到其伴随的巨大通胀压力。新代币的不断释放会对市场产生影响。以Arbitrum的ARB为例,尽管其价格表现初期不错,但持有者并没有任何升息手段,同时还要承受年化60%左右的通胀率。这意味着代币的价值在被持续稀释,对普通持有者来说,这是不公平的。

尽管SUI也是一个高度依赖VC的项目,流通量大且不断释放新代币,但在其链上提供了较高的奖励机制,尤其是各种DeFi应用。这使得持有SUI的用户可以通过链上活动来对抗通胀,从而减少通胀带来的直接损害。

如何在链上识别需要小心的项目:通过Etherscan等区块链浏览器,可以看到每个代币地址的持有者及其分布情况。例如,如果大部分代币都集中在交易所或Uniswap等平台的地址中,这说明这些代币在实际流通中。如果代币在当前流通量中占比很低,即便估值高、流通量低,这是一个警示信号。查看交易所地址和持有地址的分布比例,如果大部分代币都集中在实际流通中,那么这个项目相对来说是好的。

11.ETH技术严谨、安全性高,适合作为Crypto人的理想项目,但技术与币价无直接关联

ETH前景不错,常被称为“科学家链”,因为其底层架构、博弈论设计和密码学设计都非常严谨,是由真正的科学家打造的。相比之下,以太坊的最大竞争对手Solana,则更像是“工程师链”,明显感受到工程师们在改进方向上缺乏明确的指引,且很多技术问题难以解决。例如Solana频繁宕机,甚至需要重写代码,这反映了工程师链的局限性。

以太坊的每次升级都非常严谨,尽管有人认为去中心化程度有所下降,但其背后的密码学和博弈论设计仍然保证了其安全性。因此区块链的未来需要一两个真正具备Crypto理想的项目,以太坊就是其中一个合适的选择。需要明确的是,项目的技术好坏与币价并无直接关联。

对话交易员Painter:到底何时牛回?3个维度解读这轮牛市跟之前有何不同

本期嘉宾:Painter,量化交易者和二级分析师,Twitter

*所有文字仅做分享,不构成任何投资建议。

一、关于交易员 Painter

交易的核心是「人」,一个人的经历、背景、性格、资金属性决定了 TA 交易策略的养成。

Painter 的交易策略是什么?

1)资金体量和配置:

-

把加密市场定位为超风险市场,配置不超过总资产的 30%

-

投入加密市场的资金主要分配在中低频的量化上(趋势策略),确保每一轮牛市不会踏空,每一轮熊市不会死扛

2)预期收益可承受回撤:

-

收益预期来自量化的数据回测,理想情况下,在不带杠杆的情况下,年化收益一般能够在 50% 左右,如果带上两倍杠杆再算上长时间的资金复利,收益率会更高。

-

任何交易的入场和出场,始终以止损作为核心,不论是风险多低的交易策略,都会设置止损。Painter 的建议是,每笔交易设置一个亏损上限,比如 2% -5% 的本金,控制住了单笔交易的回撤,才能够保持住情绪上的稳定。很多情绪化交易的开始,就是来自于单笔交易止损过大,而因为人的锚定效应,会始终想要赚回先前止损的金额,从而忘记风险,逐步扩大杠杆,直到上头,出现过度交易与赌博式交易。

3)交易逻辑:

-

在加密货币市场当中,趋势永远是所有盈利的源泉。

-

在加密货币市场当中,要用时间做杠杆,而不是用资金做杠杆。

-

长期存活,等待流动性的红利周期,是在加密市场最有效的一条策略。

-

Painter 为什么会形成这样的交易策略?

4)关于量化

-

Painter 2018 年进入市场,早期做主观交易,持续了两年左右的时间,基本上没有收益,在 2020 年 312 的流动性危机之后,下定决心开始做量化,在这个过程中认知到了市场运行的一些逻辑规律,交易开始走上正轨,并且在 2021 年的牛市中获得非常可观的回报。

-

目前主要的资金分配在量化,做中低频的量化策略,偏向趋势类型。Painter 认为,中低频的量化永远是在价格涨了很多的时候才开始买,价格跌了很多的时候才开始卖,听上去是反人性的,但事实上是非常顺应市场趋势的。历史的收益证明,只要有趋势,只要有大级别的波动,趋势策略都能吃到,只是需要跟时间做朋友。

-

Painter 建议,如果有了一套可行的量化策略,尽量交给机器人来做交易,不要手动操作。一旦手动操作,就会因为人性和情绪的影响,导致策略不能坚定地执行,而量化策略做的是一个长期性的数据拟合,就是如果市场长期保持同样的一个规律和逻辑,策略有过去的数据做支撑,那么它在长期的、多次的交易执行下,它就会实现盈利的正期望。Painter 也写过系列文章,教大家怎样入门量化,欢迎感兴趣的小伙伴查看:

0 代码基础如何开始量化交易?

低频量化交易的基本流程框架是什么?

如何使用我的策略 AI 为你编写量化策略?

策略的避坑与优化

如何对接交易所(上)

5)关于风险控制

-

Painter 认为,如果把传统市场的股票定义为风险资产,那所有的加密货币则都属于超风险资产,在这样一个市场当中,想要实现长期稳定的盈利,学会怎样控制风险是第一步。

-

不管是量化,还是主观交易,开始一笔交易前,最重要的就是去考虑自己打算亏多少钱,然后根据这个制定交易计划,严格地去执行。假如有 1 万美元,你计划的亏损是 500 美元,当不带杠杆的时候,止损区间是 5% ,如果带了 5 倍杠杆,止损区间就只有 1% ,止损区间就会限制你的入场点位。

-

Painter 的交易策略适合什么样的人?

在我看来,Painter 的交易策略适合「想要认真做交易的人」。我和 Painter 都有一个观察和感受,其实这个市场有很多人是带着玩的心态来做交易的,很多时候交易非常受主观情绪的影响,也并不会从交易中总结经验教训,可能交易了很多年依旧是没有章法、原地踏步。通过 Painter 分享的方法和路径,可以让你养成好的交易习惯,这是真正的交易员之路的起点。

二、Painter 的交易故事

以行验证的知才是真知,对于具体交易的复盘和回顾能够更直观地了解和学习交易策略的应用。

为什么会有“ 805 ”的暴跌?

这一次下跌很大原因是日元的 Carry Trade。具体逻辑是:

1)比特币 ETF 通过后的牛市,驱动力来源于日元的 Carry Trade。

从 2023 年开始的这一年半里面,全世界风险资产市场的主要流动性中,当然也包括比特币 ETF 中大量的资金流入,有相当部分其实是来自于日元的 Carry Trade。从日本央行抵押借款,借到日元,之后日元换成美元,再到通过 ETF 购买比特币的现货,同时在 CME 做空 CME 的期货。CME 的期货市场在这一轮行情当中,即使是当下为止,每个月的期货合约都会产生较高水平的溢价,这些溢价会随着合约到期的时间慢慢被磨平,而这个过程能够为在比特币市场当中去做期限套利的大资金提供无风险的年化 14% 的收益,这个数字远超美国国债以及美国存款利率。ETF 的大量净流入会带动场内资金的情绪,链上稳定币开始大量增发,推动牛市。但这个行情的启动并非来源于全球流动性的增加,而是对原有场地资金的调动。

2)日本央行加息结合美国经济数据的衰退预期,导致 Carry Trade 资金还款压力增加,出现抛售。

数据预警美国经济出现衰退,市场预期美联储会紧急降息,一旦降息发生,日元 Carry Trade 赚取利差的这一部分资金就会形成回流,美元被换成日元再回流到日本的时候,就会导致日元汇率的升值,在日元又加息的情况下,先前在日本央行借钱的这些杠杆资金在还日元的时候,就会出现很大的亏损,于是市场形成了一种,基于日元汇率可能要上涨,流动性可能从成本层面上会出现危机的考虑,而选择大量的平仓和抛售,把借款的日元还回去,这样的一种恐慌就促成了这一波的大跌。

3)补充视角,从市场和供需来说,也“应该有这一跌”。

市场在目前这个位置已经经历了半年以上的震荡,没有出现过真正意义上的放量暴跌,长时间的区间内博弈导致市场许久没有出现大额清算,这种情况下引发高波动率行情的概率就会越来越大。Painter 曾经分享过一个,当比特币持续了多少天没有出现超过 30% 以上的日线收盘价的跌幅,那么当前的价格就还处在一个相对的高位。到这次大跌为止,大概有两年多没有出现过这种级别的跌幅了,所以市场进行这样子的一轮洗盘,或者说是清算,就是必然的一种情况了。

现在处于周期的什么阶段?应该如何操作?

1)关于走势的判断

-

Painter 认为,现在处于流动性大牛市(参考 2017 年和 2021 年)的洗盘阶段,或者说是早期阶段,这个过程会把大量的潜在的未来可能会抛售的筹码全部洗掉,这个过程一定是残忍且枯燥且痛苦的。就像上一轮周期,很多人赚钱是发生在 2021 年而不是 2019 年,这一轮很多人在 2024 年也是赚不到钱的,真正赚钱要等到 2025 年。

-

当下的行情,更多的是因为日元套利的利差,使得这部分流动性敞口从日本央行出来,流入到全球各国的风险资产当中,但这跟真正的流动性大牛市是有区别的。想要以同样的模式走出来(参考 2017 年和 2021 年,还需要大约 250 亿美元的流动性注入。当前价格在高位震荡下行的这个过程,就是在等全球流动性恢复,等一波“大放水”的到来。

-

降息往往不代表着牛市的开始,而是牛市开始前的准备,Painter 通过数据归纳下来的一个结论是,当美联储的利率降到 1% 或 1.5% 以下的时候,牛市才刚开始。以目前美联储的降息的日程表来算,推测下一轮大牛市应该会在 2025 年的年中,或者说是第三季度左右到来。与此同时,按照现在稳定币市值增长的情况,补齐 250 亿美元流动性缺口需要 3-4 个季度,时间也差不多是明年的第三季度。

2)关于操作的建议

-

如果认可现在是处于大牛市震荡期的结论,建议每当价格出现新低,就去抄底 10% 的仓位。

-

对于币种的选择上,虽然这一轮很多持仓山寨的人很伤心,但类比美股,当流动性很富足的情况下,罗素 2000 以及小盘股的涨幅会超越大盘,同样地,在流动性充足的情况下,山寨币和小市值币的表现一定会超越比特币,所以说如果认可 2025 年会迎来流动性大牛市的结论,在接下来山寨币跌到前低附近,建议建仓,具体项目不做推荐。

交易什么时候会失效?Stop Doing List 是什么?

1)交易策略的有效性 任何策略都有盈利期和回撤期,对于 Painter 的趋势策略,当下的扩张区间震荡行情就很难做, 5-7 万这个区间的震荡已经让趋势策略回撤掉了整轮牛市的盈利,非常煎熬,而对于震荡策略,目前表现的会好一些。

2)关于 Stop Doing List

永远不要犯大错,因为一次大的回撤不仅会对总体的资金水平造成影响,更会损伤心态。连续损伤几次的时候,就会出现一个危险的思维:要把之前的损失一次性赚回来。在希望“一波回本”的心态驱使下,就会做高杠杆、会去重仓,加剧恶性循环。

真正长期盈利的交易员,永远不是靠一笔交易赚起来的,而是靠无数笔盈利交易的叠加。今天小亏,明天小赚,但是赚的永远比亏的多,胜率永远符合盈亏比的盈利期望水平,做上一两年随着资金的复利会做起来的。

三、Painter 的「Must Read」

优秀交易员的成长,离不开持续的外部输入,学习其他优秀的人,涉猎有借鉴意义的内容。我们也可以通过其他人的「Must Read」列表可以不断积累、成长。

喜欢的交易员

1)YouTube 博主罗晟,推荐每个想要创建自己交易系统的人去关注

https://www.youtube.com/@luoshengcriss

2)肥宅

2019 年到 2021 年牛市周期的“传奇交易员”,用 20 万美元做到 3000 多万美元,当时活跃在微博,现在已经销声匿迹。肥宅的交易逻辑非常简单,他有一套交易系统,甚至没有什么指标,价格突破新高就干进去,跌回来假突破就止损,这样的一套系统长期坚决的执行,虽然胜利只有百分之十几,但收益率一骑绝尘。

我也在网上找到了一些关于肥宅交易心法的总结,贴在下面,仅供参考。如果大家知道原创,欢迎@。

-

坚持右侧交易,即顺应趋势方向操作,不抄底不摸顶,不与趋势反向。认为趋势的转势不是一天完成的,需要有一段转势期,也就是所谓的反转形态。

-

最常用的技术指标是图表形态,观察市场有哪些常见的独特图表形态,并根据图表形态的突破方向来做多或者做空。

-

擅长突破关键阻力位后做多,赌对趋势就让“利润跑”,如果是价格回调则会止损离场,曾说过“要保证在单边趋势行情到来的时候,一定要在趋势的车上,在市场阻力最小路线显现的那一刻果断出击,一击致命,入场后,如果趋势没有反转,那就一直持有。”

-

始终在币 coin 平台实盘做多,和空军打出了一副明牌,曾说过:“投机并不是越努力越成功,是因为幸运,行情赏饭吃。但如果没有过去五年的修炼,再幸运的行情也抓不到。投机和读书很像。寒窗苦读十年,只为了最后一飞冲天一鸣惊人金榜题名。”

推荐的书籍

1)丹尼斯的《海龟交易法》

关于交易执行以及交易规则对于所有想要严肃对待交易的人是非常重要的。

2)《威科夫操盘法》

吸筹和派发区间的知识对于山寨币和主力控盘的币非常有用。

3)《高级趋势技术分析》

帮助入门技术分析

对话记录

FC

我们内容还是分为几个部分,第一个是你的经历和背景,第二个我们聊一下你的交易策略,第三就是关于你的成长部分。邀请你来也是很有缘份,我那天发了一个推特,看看邀请谁来,在这个大跌的行情下,然后就有一位热心网友@到了你,我就看了你的内容,还挺有趣的。第一步能不能先说一下你目前的交易策略是什么,规模啊、预期啊、风险啊,周期啊等等。

Painter

好的。我一个一个来吧。看了一下 Space 里面也很多认识的朋友。背景我以前经常聊,我简单说一下。我是 2018 年进入这个市场的,跟大部分的韭菜们一样,早期做主观交易,基本上就属于个人偏赌一点的交易,大概持续了一两年,屡屡失败,基本上也没有怎么赚到钱,后面开始去做量化交易,开始系统性地学习,这个过程也是挺煎熬的,会很多次的去质疑自己,是不是不适合做交易,相信所有在交易上面出现过重大挫折或者重大失败的人都会有这种想法,那么我的建议就是永远不要怀疑自己。在 2020 年那一波流动性危机 312 之后,下定决心了开始去做量化,做量化的过程当中就开始慢慢了解到了,或者说亏到了专业交易员或者说市场原理当中的一些规律,当然并不是说赚钱的规律,而是说市场本身运行的逻辑规律。靠着量化,从 2020 年 3 月份之后又重新走上了正轨,然后在 2021 年的牛市里面,也算是收获了很丰富的一个回报,一直到现在为止,基本上就是处于了一个很标准且很淡定的一个状态,算是能够长期在市场当中存活下来了,这个就是我的背景。

平时我在线上主要还是做比特币的技术分析和一些量化交易,偶尔会去对比如说链上宏观数据去做一些分享,这些数据我也很爱研究,因为一直都比较喜欢这些相关性的东西。我个人的一个座右铭就是用时间做杠杆,在很久以前我的座右铭是与时间做朋友,但是后来我发现很多在币圈的小伙伴们其实是很讨厌这句话的,因为大家希望的是一夜暴富,希望的是快速赚钱,所以说很多人讨厌与时间做朋友这样子的一个座右铭或者讨厌这句话,其实我也能理解。那么后来我发现其实如果你做交易久,你在市场当中做投资时间久,你会发现这个市场当中大家比较容易忽略的也是威力最强大的杠杆,其实是时间,而不是你的交易的杠杆的倍数,交易所开的单子有多大,这些都不是最重要的,时间才是你在这个市场当中最大的杠杆,那么我也希望大家可以去理解这句话。一开始肯定会质疑,慢慢会理解,最后你也会成为,这个就是我的背景。

接下来再讲一下刚才 FC 提到的我的交易策略。这个 space,因为我感觉因为是咱们属于单人采访,所以我就不用考虑其他的方面,我就光说我自己的一些看法就行。第一点就是币圈资产,我想问一下大家,你们认为的币圈资产,包括比特币在内,山寨币在内,还有 MEME 土狗在内的资产,它到底是什么资产?很多人认为在币圈是有两种资产的,比如比特币它是属于一个保值的、稳定性的资产,而其他的币都属于赌的、风险性资产,但其实在我的个人的理解当中,所有的加密货币都属于超风险资产。像股票,像美股当中的一些股票,其他市场当中的这种直接用于交易的这些股票,它们其实是属于风险资产的,而币圈所有资产在我看来,风险是超出股票、超过传统资产的超风险资产,那么超风险资产背后的定义其实也代表了加密货币本身除了它有超风险的属性,也有超收益的属性。所以说这有一个很简单的逻辑,就是你在一个超风险资产的市场当中,你想要实现长期稳定的盈利,怎么样去控制风险是第一步的。

说白了就是,在加密货币市场当中,你只要能存活,也就是说你只要控制好自己的风险,那么在这个市场当中超预期的收益早晚回来。所以说我的投资逻辑很简单,就是什么时候这个市场当中让我看到风险极低的情况下,那就勇敢的进去,干进去之后还要控制风险,风险永远都要控制,但是对于未来潜在的收益不要抱有预期,不要说我到什么位置我就可以提现了,我就可以套现了,什么时候我就可以出货了,尽量不要抱有这样子的想法。单纯的就是把想象力放开一点,我从 2018 年做到现在开始,说实话这种感觉是经历过一次又一次。很多朋友也能做到这一点,对收益没有抱有任何预期,就是说未来一定会飞到天上去,但是他在思考未来能飞到天上去的过程当中,会给自己带来一种就是认知上的对称,同时他对风险也会认为也没有那么大的风险。这个还是建议大家理解,任何市场当中,任何交易,任何投资风险与收益它永远是成正比的。所以如果你对一个资产或者是一个项目,一个币种,你认为它最终的收益预期和它未来的能够上涨的价格是不可想象的,不可估量的,那么你就一定要记住能够带来这么大收益的资产,一定对应着潜在同样比例的风险。我在这个市场当中做了这么久,能够让我真正长期存活的一个核心的首要原因,其实就是学会了止损,不论是现货,还是定投,不论是风险多低的交易策略,我都会设置止损,止损是市场当中长期存活的首要条件。

我给大家举一个简单的例子,刚好最近我在读一本书叫《华尔街幽灵》,那里面提到了一个很有趣的案例,大家平时会过马路,就是红灯停绿灯行,这个是再简单不过了,包括我生活在上海,上海是几乎没有汽车会闯红灯的,因为罚的很严重,或者说大部分城市其实都不会有这样的现象,几乎在国内是看不到的。那么我问你一个问题,假如你过去的三年里,你过了无数次马路,每一次过马路的过程当中都不会有车闯红灯,那么你等会下楼去旁边买点东西,你要过马路,这时候道路信号灯变成红灯了,车都停下来了,你在过马路之前你会看左右两侧的马路吗?你会看有没有车逆行,有没有车闯红灯吗?你会去看这么一眼吗?尽管你过去多少年间都没有遇到过这样子的情况,你是不是还会去看一眼路两边有没有车?这个问题大家先自己心里思考一下,那么如果你的答案是我肯定会看的,不论任何时候我过马路之前我都会看一眼,那就很明显,其实我们在生活当中的每一件事情上,都有过这样子的一个考量的。既然你过马路的时候,尽管人行灯是绿的,行车灯是红的,不会有车过来,但你还要看一眼,原因是什么?因为你在潜意识里你知道,对于生命,对于自身的安全,不论是资金安全,还是个人的身体安全,健康安全等等,你是不是都要为自己做一个最起码的保本的措施?过马路这件事情我觉得非常重要,我还是希望大家再自己回忆一下,过去的很长时间自己过马路时的一个行为,包括所有行人的行为,即使没有任何人,但还是人会忍不住的看一下,朝他这个方向的道路上有没有车,为什么?因为人们潜意识里面其实是对风险有这种控制的,但为什么我们在市场里就缺乏了这样子的控制?很明显,因为主观思维的影响,所以说所有的交易在做之前,永远把止损作为第一要义,不论是我个人长期来的经验,还是你去采访任何一个专业交易员,还是一个很有名的投资人,他们都会告诉你控制风险是进入市场的第一步,那么这点我也希望大家可以参考一下。总之,长期存活,等待流动性的红利周期,这个就是在币圈我认为是最有效的一条策略。

FC

明白,我可能想具体问一下,您现在整个资金配置有多少在量化,多少在主观上或者在大周期的择时,这两个分别承担的收益预期是多少?

Painter

我目前个人总资产在加密货币当中的配置是没有超过 30% 的,在美股、港股和 A 股都有一些资产配置,还有一些保本的,个人建议不论你是多么的看好这个行业,多么的看好这个市场,未来能够有多大的收益预期,在加密货币市场当中,配置的资金也不要超过 30% , 30% 对于一个超风险市场来说其实已经非常高了,你要放到很多专业的一些投资人,他们在加密货币里面市场的资产配置其实是不会超过 10% 的,甚至 5% 就差不多了,更多的还有人在推荐 1% ,像我这种 30% 的其实已经是相当于重仓加密货币了。

关于交易策略的分配其实是这样子,我个人主观账户,由于我自己做主观交易,到目前为止虽然做了这么久,我还是不认为自己是一个专业的交易员,我还在天天学习,原因很简单,就是这个市场永远会折磨你、打磨你,让你抱着一种谦卑的心态去看待它,去敬畏它,所以我个人来说,还是把主要的币圈资金分配在量化上面,大家也可以去尝试这种方式,为什么要这么做?中低频的量化策略,它一般主要是偏向趋势类型的,能够确保你在每一轮牛市不会踏空,每一轮熊市不会死扛。在币圈不论你经历过几轮牛市,你做过几轮大的主升浪,那么最终这种路径依赖,就是所谓的我在一个币上死扛了一年,最终赚大发了,赚麻了,就决定继续拿,或者说在别的币上或别的市场当中继续用这种套路去做,那么一波熊市就可以把你带走。所以说为什么要做中低频的量化?中低频的量化它是反人性的,它永远是在价格涨了很多的时候才开始买,价格跌了很多的时候才开始卖,听上去是反人性的,但事实上它是非常顺应市场趋势的。

在加密货币市场当中,趋势永远是所有盈利的源泉。比如最近价格在高位 5 万到 7 万区间震荡了半年了,这半年里我不相信有什么人是靠这半年里形成较大比例的收益的,真正的收益远远来自于牛市的主升浪来,就是说价格不断破新高的一轮趋势,或者说对于做空的,喜欢做空的朋友来说,它的利润往往来自于熊市,熊市当中不断的下跌。如果你想要咸鱼翻身,想要一下挣大了,这些才是最关键的行情。那么我们平时就是在等待这样子的行情,对于未来的收益预期很简单,包括我现在自己在做的趋势策略,波段策略、震荡策略,包括一些中短线的小级别的震荡策略,收益预期其实都是根据量化的数据回测来做的,理想的情况下,年化收益一般能够在 50% 左右,当然这是不带杠杆,如果带上两倍杠杆就不一样了,两倍杠杆下如果考虑到长时间的资金复利,收益率会更高,所以我目前币圈大部分资金其实是在一个主账户上面去跑趋势策略的,当然最近这半年也亏惨了。我也开了一个小账户,放了 1 万美金,这个趋势策略跑了这半年,因为我给他带的杠杆高,这个是测试账户带了 5 倍杠杆,最大的回撤达到了 50% 将近 60% ,这对于大部分的人来说是不能接受的,但是趋势策略就有趋势策略的魅力,比如说周一的这波下跌,(这个)趋势策略从亏损 60% ,一波就快接近回本了。只要有趋势,只要有大级别的波动,趋势策略都能吃到,这个就是我认为最大的好处,当然它也是反人性的,这个就是我可以给大家建议的一些交易策略。

FC

这个我补充一个小问题,我认为量化可能最大敌人是你自己的手,你自己会找一个交易员吗?虽然我们回测看,只要你按照这个策略,它大概率都是会有一个比较好的胜率,但是这过程中还是很难受的,你是通过哪种方式来管住自己的手?

Painter

这个其实很简单,我给大家建议,如果你有了一套可行的量化策略,大部分情况下我是不会手动去交易的,也不需要去找交易员去针对这个量化策略交易,像我这边所有的策略都是在线上面去自动跑的,由机器人来做交易。机器人做交易的好处就是,举个简单例子,价格突然跌了一段或价格突然涨了一段,这个时候已经到达了一个大家认为肯定要回调的位置了,这个时候你的策略突然给出了信号让你做多,怎么办?做还是不做?如果你让一个交易员去做,或者如果你决定自己用手动去做,你就会发现一个很严重的问题,就是说你基于个人自身的主观判断,你会不敢去操作,甚至于你希望价格回调一下再操作,就会有人性和情绪上面的影响,这种就是量化策略里面最大的敌人,就是你说的管住自己的手。

那么如果你用交易机器人或者说是用 Trading View 上面的策略,可以直接的无缝的连接到交易所当中,通过一段指令代码就行,这个我写过教程,大家可以在我的推特主页高亮区里面找,有一个简单量化的一个入门教程,整个流程我都分享出来了,很多朋友拿着这个做,现在基本上已经离开了手动交易的范畴了,当然就很轻松。为什么说轻松?就是说如果你用量化策略做交易机器人帮你交易,它是没有情绪的,代码条件符合信号就会发出,该做就做,很多时候你会发现机器人简直了,它在最高点开多,最低点开空,或者说他开完就被损等等,如果是中短线波段的开完就被损,你会觉得这也太菜了。事实上量化策略它做的是一个长期性的数据的拟合,也就是说如果市场在长期内保持同样的一个规律和逻辑,那么这个策略它有过去的数据做支撑,那么它在长期的大量的以及数据比较丰富的这种多次交易下,它就会实现盈利的正期望。

当然短期来看你一定会觉得这是反人性的,这肯定是亏钱的,你看看人家的那些专业交易员永远空在最高点,多在最低点。但是我的建议是普通投资者,小白投资者,还有我们的币圈的这些韭菜投资者、交易者们,你要记住反人性的过程,不仅反的是市场的人性,反的也是你自己的人性。很多时候包括我的指标分享群、指标交流群里面也有朋友提到过这个问题,有一个很有趣的现象,当策略或者机器人给出信号,让我们去做空或做多的时候,大家永远是一个很慌的状态,总感觉这个地方要开单,开完了就要损就很难受,所有人都是很慌的、被动的去执行这样子的一个信号。但是往往有一个很神奇的现象,如果指标或者是策略给出信号,让我们在一个地方做多的时候,往往是大家都感觉会继续下跌的时候,指标给出信号让大家做空的时候,这个时候往往是大家感觉会继续涨的时候,在这种条件下,这些单子往往最终都是能够止盈获利的。反倒是大家认为这个地方开单没问题,这个地方肯定可以做,这个单子最终就损了。这个现象已经在我们这些交流群里面无数次的出现了,我自己也在一直观察分析,确实是这样子。所以说我的建议还是尽可能的不要手动的去根据你的策略做交易,尽可能的去做一些让机器人,让代码来执行这些交易指令,这样子就可以最大程度上的避免情绪和主观认知的一个干扰。

FC

明白,我觉得包括今天我跟 Murphy 聊链上数据一样,其实这些所有的数据都在表达主力和散户之间的情绪关系,其实它就更客观的反映,我们这个时候是不是心态上追涨杀跌了。

Painter

对,因为盈利的交易往往是逆情绪的。

FC

是,但是其实很多时候我们是不知道这个情绪到底是在一个什么深度,比如说是一个极端的贪婪了还是恐惧了,还是在路上,我觉得很多指标其实给的是我们到底到哪个程度了,其实可能更客观一些,所以我觉得这对交易帮助会更大一些。

Painter

是的。

FC

明白,我觉得大家可以后面再关注一下我跟画师,因为我看了画师(推特)里面挺有意思的几个内容,我可以先跟大家说一下。比如你说到你做量化以后,你看到一个人每天收入其实很少,在卖水果,而你可能每天大概那时候 1000 美金的收入。我觉得如果我配置我的资产,量化的部分核心是保证我的现金流,因为我发现无论你有再多钱,比如说你在做整个长周期的配置的时候,如果你的现金是一直是负的,你是在支出更多的时候,你内心里是不舒服的,或者它都会影响你交易情绪的,所以我觉得某种程度上量化是给了一个你正向现金流的一个配置,包括 staking 也是,我觉得这个是我最近一个比较大的体会,尤其是在一个震荡行情里面。比如像我身边人可能大部分都是梭哈的,大家确实平时也不怎么花钱,但是有机会直接扔,包括我自己其实也是,我认为可能车也没什么用了,我就给卖了。但是我觉得如果你的资产多元配置一下,尤其是在这个行情,你不舍得卖币的时候,你也不会去借贷,你有一部分钱是持续变成你的收入的,甚至我的合伙人在熊市里面做量化,可能到牛市的时候它资金已经翻百分之五六十了,他可能拿 50 ~ 60% 的钱去做阿尔法的这种配置,可能本金去找贝塔,我觉得这也是很好的策略。这个可能拿出来,到时候我们在文字复盘的时候,会把您之前一些关于量化的理解放进去,这是第一个。

第二个因为我看到有人可能炒币抑郁了,看到您分享您的经历,我觉得这一段其实我也挺有体会的,包括我和在座的朋友,我觉得大家都是有一些,就说的极端一点,精神上的疾病,我觉得这个好处在于说我当时焦虑症,我觉得本质是你对世界是敏感的,包括你对整个的市场走势或者说情绪的反馈都是敏感的,我觉得很多交易员都是这样,大家都在寻找这一套交易策略,可以让自己睡着觉,所以我觉得今天您的这套方法可能也是适应一些很敏感的人,让这些人可以找到自己的交易策略。我们具体的往下就是想问一下您,比如说如果做到您现在这种整个资产配置,作为一个新手,他可能要了解哪几步?您刚才说到量化,你有一个基础的说明或指标或者策略,其他的还有什么?哪些知识需要掌握?

Painter

是这样子,不可能说所有人都应该去做量化,这个肯定是不现实的,所以说我也一直在学习有关主观交易方面的内容,包括最近我经常分享的一些关于情绪控制的,还有一些主观交易上面的,一些交易计划的制定,这些方面我觉得也可以讲一讲。首先接地气一点,大家来币圈,没有多少人,包括我之前也采访过一些自己的群友,很明显很多人在这个圈子里面,他是带着玩的心态来做交易的,并不是说单纯的说我是把这个事情很严肃的来看待,所以经常喜欢去做,比如说高杠杆的交易,或者说是这种比较重仓一点的交易,甚至于扛单,等着爆仓等等这样子的交易,这其实就是主观交易上一个很容易陷进去的坑。那么我个人有一个很好的思路,还是刚才提到的,任何交易的入场和出场,始终以止损作为核心的一个数据观测,就是说你一笔单子你想要去做,接地气一点,因为大部分人也还是在单纯的做手动交易,首先去以止损作为核心的要义,你考虑这笔单子你打算去亏多少钱,是你做一笔交易最开始需要考量的数据。

比如说我前天发了一个推文,假如你有 1 万美元,你就打算亏 500 美元,每笔交易当中就亏 500 美元,那么当你不带杠杆只做现货的时候,你的止损区间就是 5% ,但是如果你带了 5 倍杠杆,你的止损区间就只有 1% ,那么如果你现在我就要带 5 倍杠杆,我就把止损空间放到 1% ,这个时候这样子的一个先决条件就会促使你入场的点位,你就必须要去抓到一些你认为绝对的高点,不可能再上去 1% 的这种情况,用这种方式就可以限制你去过早的入场,过早的交易,那么基于这个,反而会倒逼着你去耐心等待市场给出一个好的机会,给出一个好的位置,甚至于说是让你能够开到一个很好的位置,或者说让你不要去急着,感觉这里行情要波动就直接冲进去。

这些其实都是主观交易当中情绪化交易的一些表现。很多人就是在情绪化交易当中不停的出现了亏损,很大原因也是因为没有一个基本的数字上的考量,所以说我的建议做任何一笔交易前,首先问问自己或者拿张纸写一下,我这笔交易我愿意亏多少钱,只要你确定了,你知道了自己愿意亏多少钱,那么后面的交易其实会顺水推舟,就是很顺其自然的就会延续下去,保证你这笔交易控制好亏损之后,尤其是在一笔交易没有被止损之后,那么剩下的你就完全交给市场就行了,让市场告诉你你这笔交易做对了还是做错了,做错了无非就是亏 500 美元,但是做对了市场会奖励你,奖励你多少你不知道,你只需要耐心的等待市场,告诉你我应该赚多少钱,什么时候止盈等等,再根据一个盈亏比去通过你的止损来判断你的止盈,这个我是想给所有做主观交易,或者说认为自己还没有入门主观交易的这些朋友们,就推荐的这样子的一个方法,每一笔交易前把这个过程当中制定成一个交易计划,严格的去执行,你只需要执行 3 ~ 4 次,你就会养成习惯,一旦养成习惯了,其实你就已经走上了真正的交易员之路了。

FC

明白。看您前两天也分析了一下这次下跌的原因,包括其实我刚才看应该有一个宏观数据出来了,可能又不衰退了,您可以大概复盘一下,比如认为这次下跌为什么会出现,以及整个的路径是什么?

Painter

我个人的看法,其实这一次的下跌我之前也有发现过一些数据,尤其是我昨天直播的时候也跟很多朋友提到了,我发现这一次的下跌其实很大原因跟日元方面的 Carry Trade 有关系。如果大家仔细去看一下,比如说日经指数,日经 225 的一个宏观面的经济指数,是日本股市的总体的一个指数价格,大家看这个指数的时候,可以发现其实比特币的价格从 ETF 通过之后,它的整体走势其实跟日经指数有非常高的一个相关性。在上个月的 7 月 31 号,日本央行宣布了再次加息 15 个基点,之后比特币就一路下跌到我们周一的底部,这个过程当中你可以看到日经指数和日元汇率都出现了对应的变化,日元汇率其实是一个负相关的变化,而日经指数是一个正相关的变化。那么这个过程当中就不免让我思考到,就是说比特币的这一轮牛市,也就是 ETF 通过后的这一轮牛市,它到底是怎么来的?

过去也写过一些文章去调查这个事情,那么其实有一定的证据表明,比特币的 ETF 当中的大量资金流入,其实来自于日元这边,从 2023 年开始的过去的这一年半里面,全世界风险资产市场的主要流动性当中,有相当部分其实是来自于日元的 Carry Trade。这个过程的具体操作逻辑我就简单说一下,就是从日本央行那边抵押的借款借到日元,日元换成美元,再将美元投入到利差更高的风险市场当中去做套利,或者说直接进行买入风险资产的操作,这个过程当中在比特币市场当中其实有一个很好的交易逻辑,就是我借完日元换成美元,再到通过 ETF 的市场购买比特币的现货,再在 CME 的市场当中去做空 CME 的期货。CME 的期货市场在这一轮行情当中,即使是当下为止,每个月的期货合约都会产生较高水平的一个溢价,这些溢价会随着合约到期的时间慢慢的消弭掉,溢价会被磨平,这个过程就能够为在比特币市场当中去做期限套利的大资金,提供无风险的年化 14% 的收益,这 14% 的收益是远超美国国债以及就是美国的存款利息的。这个过程当中就会有大量资金从日本那边过来,再到美国市场当中通过 ETF 进入比特币的市场,ETF 的大量净流入又会导致市场场内资金,也就是说我们普通的场内就是圈内的人,看到 ETF 大量的资金流入,就会产生一种情绪上的带动。说白了如果你现在买入比特币,你看到 ETF 出现了大额的净流入,你会有什么样的感觉呢?你会觉得这不是机构们,还有全球资本都在给我们接盘嘛,还怕什么,就冲,于是你可以看到 ETF 资金出现大量净流入之后,链上稳定币的增发会大量的开始暴涨,稳定币的增发在这轮牛市里面占到了 60% 以上的推动力,但这个过程本身资金使用的来源其实并不是来自于全球流动性的增加,而是来自于场内资金原先就是存在,就说白了就是你手里还有多少,你还愿意去提供多大的需求和购买力,是这样子的一个过程。

这两者相辅相成形成了这一轮的牛市,而最近的这波下跌其实就是源于日本央行的加息,导致了原先做 Carry Trade 的这部分资金,现在他们是有还款压力的,还款压力并不是来自于加息,因为毕竟加的那 0.25% 的利息其实并不高,对他们来说利润年化 14% 不带杠杆,带了杠杆可能会更高,这样的一个水平来看,加息并不是主要的原因,那么为什么下跌?其实很简单,之前大家也提到了美国数据这边的一个衰退,那么人们考虑到如果美国这边出现了经济衰退,当然现在又被否定了,那么美联储就会紧急降息,美联储一旦紧急降息,日元 Carry Trade 里面赚取利差的这一部分资金就会形成一个回流,那么当美元被换成日元再回流到日本的时候,就会导致日元汇率的升值,日元汇率升值就会使得先前在日本这边借钱的那些杠杆资金,他们就会有一个问题:本身我们这种套利交易是赚钱,但是现在日元汇率如果开始出现了大量的升值或者是暴涨,那么我们在还日元的时候,就会出现很大的亏损,于是市场形成了一种基于日元汇率可能要上涨,我们的流动性可能从成本层面上会出现危机的情况,于是选择大量的平仓,大量的抛售,赶紧把这部分的钱还回去,出现了这样的一种恐慌,那么这种恐慌就促成了这一波的大跌。

而且其实从市场层面、供需层面上也能看得出来,市场本身在这个位置经历了,半年以上的震荡,没有出现过真正意义上的放量暴跌,也就是说市场整体上还处于一个在区间内博弈的状态,那么这种情况就会天然的使得这个市场长期没有出现大额清算,这种情况下引发这种高波动率行情的概率就会越来越大。我之前有一个指标分享过,就是比特币持续了多少天没有出现超过 30% 以上的日线收盘价的跌幅,那么就目前为止这个数值还处在一个相对的高位,而且是历史最高的位置,就大概有两年多没有出现过这种级别的跌幅了,(所以)市场进行这样子的一轮洗盘,或者说是清算,就是必然的一种情况了。

所以这三者的相辅相成,连接一下,就会使得我认为当下的这轮行情,我们似乎没有经历类似于 2021 年或者是 2017 年那样的流动性牛市,也就是说市场整体流动性并不是因为全球的流动性增加了,所以我们的牛市来了,更多的是因为日元套利的力差,使得这部分流动性的敞口在日本央行那里开了一个大口子,大量的资金流出来,流入到全球各国的风险资产当中,才推动了这一轮明明看起来没有流动性,但却有流动性的牛市。那么这个牛市在我看来,跟我期待当中真正的流动性大牛还是有区别的,所以我一直在提到我会将这一轮牛市跟 2019 年的小牛去做对比,就是 2019 年的小牛走的是一个什么形态?就是高低点逐渐下降的宽幅震荡。在这个过程当中只要出现过大跌,过上一段时间的震荡又会出现一轮大涨,出现了大涨过上一段时间的震荡又会出现大跌,其实这两者的逻辑是相互符合的,它们对应的金融条件和经济背景也很相似,都是美联储在看到了经济有衰退风险的情况下即将降息或已经开始降息的一个早期阶段,也就说利率还处在一个较高的水平,同时又没有降到让大家舒服的水平,所以市场就会出现这种情绪上和预期上的长期的不稳定,走的更像 2019 年的小牛市。

当然你回过头来看, 2019 年的小牛市整体来看是在为 2021 年的流动性大牛市做一个长期的震荡洗盘,这个过程当中把大量的潜在的未来可能会抛售的筹码,在 2019 年整整一年一直到 2020 年的黑天鹅,把所有的未来可能会造成大牛市无法冲向更高位置的这些筹码全部洗掉了,这个过程一定是残忍且枯燥且痛苦的,很多人在 2019 年其实是赚不到钱的,真正赚钱都得等到 2021 年了。同样我认为在 2024 年很多人也是赚不到钱的,真正要赚钱可能要等到 2025 年了,这个就是我基于宏观和大背景下的一个牛市的思路。

FC

理解,所以您认为现在还是一个小牛市,或者说在大牛市之前的一个准备的阶段,对吧?

Painter

对,我还是认为现在其实是在洗盘。我的思路其实也很简单,就是说如果我们现在的价格,我先说比特币,因为比特币基本上决定了整个加密货币市场的走势,如果比特币未来还能有一波比较强势的行情,那么我认为这一轮小牛可能就差不多走到头了,它也许会在美联储正式降息之后彻底见顶,在那之后一直到 2025 年的年中,或者是 2025 年的三四季度的时候,才有可能走出我们期待当中的所谓的流动性大牛。在那之前,我认为这个市场更多的是在一种长期的洗盘和博弈当中,不太可能出现我们期待中的那种强势的牛市,包括我在推特主页置顶的那篇文章里也讲到了,这轮牛市是否比以往的牛市更复杂,那么这个文章里面其实也提到了关于流动性的部分,那么在 2019 年到 2021 年的牛市的交替的过程当中,虽然价格当时是在震荡下行的,但是你如果去看稳定币的市值以及全球流动性的变化的时候,流动性和稳定币的市值都在缓慢增加,直到 2021 年的牛市被最终触发的过程当中,我们币圈场内的稳定币流动性已经增加了好几倍。

而当下我们这一轮牛市,如果想要以同样的模式走出来,我之前算了一笔账,可能还需要大约 250 亿美元的流动性的注入,才能够使得这轮牛市继续延续下去。那么当前价格在高位震荡下行的这个过程,我认为就是在等流动性出现,等全球流动性恢复,等一波所谓的大放水的到来,所以我们现在就震荡下行,其实是很好的,其实在给我们机会,你回过头来看,如果你知道 2021 年一定会出现一轮流动性的大牛市,你会发现 2019 年的每一次下跌都在给你机会去抄底,让你去建仓,但是事实上 2019 年,很少有人能够真正的去建仓,因为那种行情确实很折磨,就像当下的行情一样。这种折磨我觉得很好,它洗掉了很多 paper hands,真正留下来都是 diamond hands,那么我们还是对未来这个市场长期的,就是货币环境下有一个坚定的信心,认为未来 10 年货币永远会贬值,只要你有这样子的一个坚定的想法,那么在比特币包括加密货币的投资上面,我觉得问题都不大。

FC

理解。我们应该看一个什么样的指标,就知道牛来了?比如作为一个新手应该盯什么?

Painter

我自己会关注比较多的一些指标,首先利率,其次扩表和缩表的数额。利率是这样子,很多人在等着降息的时候就会出现牛市,这个其实是一种误解,降息往往不代表着牛市的开始,降息代表着牛市开始前的准备,在我过去的很多数据上面的总结,归纳下来的一个结论是,当美联储的利率降到 1% 或 1.5% 以下的时候,牛市往往才刚开始,而在它降息早期其实对这个市场来说并不好,市场因为美联储的降息会有反复的情绪上的变化,为什么降息?是不是经济不行了?经济不行了,是不是又要大暴跌了?或者说是为什么要这么急着降息?会不会是又有什么黑天鹅?市场的情绪会在降息这个事情当中反复的被来回的挑拨,情绪是一种不稳定的情况,所以你能看到 2019 年的行情就是暴跌加暴涨,不停的出现这样的行情,最终一波大暴跌和一波大暴涨,终于把这个行情结束了。而 2020 年 312 之后,美联储是把利率直接降到了接近为 0 的水平,从那之后流动性开始大量的释放无限量的 QE,只有这样子才能够触发大牛市。所以我们其实可以耐心的等待,并不是说一降息牛市就会来,而是说降息早期是阵痛期,阵痛期熬过之后牛市早晚会来。以目前美联储的降息的日程表来算,我个人推测下一轮大牛市应该会在 2025 年的年中,或者说是第三季度左右,可能会真的到来,那个时候才是我们应该做好准备的。

FC

理解,因为我看您置顶的文章其实写了,就是说这次(牛市)跟以前的不同,其实说了三点,第一个就是长得慢,第二流动性差,第三个是缺乏流量。所以按照您的逻辑就是说,如果到明年其实这些都会被改观,因为现在不是一个真正的大牛市,我理解是这样的。

Painter

对,其实我认为当下已经是牛市早期的一个阶段了,就是大家把什么周线图、月线图调出来看一眼,你现在看起来 2019 年的行情根本不算是什么牛市和熊市,它仅仅是一个大牛市当中的第一浪,就是先涨了一段,又跌了一段是这样,所以我觉得我们当下有可能也是这样的状态,但是由于我刚才提到了日元 Carry Trade 这部分资金的影响以及大选年的叠加,使得这一轮的小牛以及小牛之后的震荡回调没有 2019 年那么极端,就是从起涨点基本上跌回了起涨点这样子的一个行为。那么这一轮牛市我认为我们可能会,在比如说三四万这个价位以上的区间,可能会保持长期的这种震荡,一直等到流动性完全的释放到市场当中来,那么我们的牛市就可以继续,包括我之前提到 250 亿美元的缺口,那么随着 ETF 资金最近又开始出现了一定的净流入,还有稳定币值出现了一定的增长,当前缺口大概只剩下 200 多亿美元了,也就说按照这个逻辑,再过一个季度就只剩 150 亿美元的缺口了,也就是再过最多 3-4 个季度,刚好一年,就是明年的这个时候,流动性会完全补齐,那么那个时候牛市就像是一堆干柴等着一根火柴的样子,随时就可以触发了。

FC

理解,我看还有大概 10 分钟的时间,我稍微问一些其他的问题。刚才您其实一直最早的时候强调的是叫做止损,我不知道比如整个您的交易过程中还有哪些是不能做的,或者说是你一定会让自己要注意的事情,除了止损以外? Painter 不能做的,我的建议就是永远不要犯大错。很多交易员也提到过你亏损 3% ,你只需要再赚回来百分之三点几,就能够回本,但是你亏损 30% ,你想要再回本,你就要在下一笔交易赚将近 40% 或 36% ,这样的水平才能赚回来,所以犯大错对账户对自己的个人资金账户造成一次较大的回撤,这个是危险最大的,它不仅会对你的总体资金水平造成影响,它更大的是会对你的心态造成影响。很多人其实一开始也能够坚持单笔回撤不超过 3% ,不超过 5% 这样子的一个规则,但是当他连续损伤几次的时候,他就会有一种思维,我要把我之前止损的一次性都赚回来。那么这其实说白了,他对于未来的长期盈利能力出现了一个自我质疑,如果一个自信的交易者相信自己在未来 2-3 年内可以持续性的盈利,我一笔赚 10% ,要亏 5% ,你只要相信自己能够做到这样的事情,始终做高胜率的交易,那么这个过程当中你就不会犯大错,你是相信自己的,但是很多人不相信自己,很多人认为自己就要靠一波回本,他总想要这样的事情,说白了他是对未来的自己不信任,于是他就会去高杠杆,他会去重仓,那么这反而就会加剧这样子的一个恶性循环。

所以我的建议首先你要相信自己,你要相信真正赚钱,真正长期盈利的交易员,他永远不是靠一笔交易赚起来的,它是长期的止损和长期的盈利,无数笔盈利叠加交易,这样子慢慢做起来的。真正那些靠一笔交易赚出来,比如凉兮大家都知道, 519 一波熊市赚翻了,你看看他现在怎么样呢?这种所有想要靠一波交易回本,一波交易翻身的人最终永远翻不了身,但反而那些默默无闻的就是今天做一单,明天做一单,今天小亏,明天小赚,但是赚的永远比亏的多,胜率永远大于一定水平,就是符合盈亏比的盈利期望的水平,你相信他们做上一两年随着资金的复利永远会做起来的,那么还是这一句话就是,不要着急,把时间当杠杆,不要把资金当杠杆。

FC

理解,您觉得在这种震荡行情下,到明年假设牛市来之前,你怎么建议大家的策略是什么?比如说当然跑量化是一种方式,或者说就拿着现金?

Painter

我的建议如果价格出现了新低,你去抄底 10% 的仓位,每一次价格出现新低,包括最近的这一轮行情在高位的时候,其实已经出现过两次新低了,包括我们周一的这一波,如果未来还有新低,你就慢慢的建仓就行了。反正 2025 年的大牛市,可能在我的视角下,流动性释放之后牛市是不会缺席的。回顾一下 2019 年的行情,每一次价格新低,你如果在 2019 年每次价格新低的时候建仓 10% 的现货,那么等到 2021 年,你的平均持仓价位大概也就 6000 多美元或者 4、 5 千美元这样子的一个水平,其实足够你在 2021 年的大牛市里面赚得盆满钵满了,(现在)还是这个思路,不要期待市场立刻马上拉上去,走出大牛市,而是给自己更多的机会,给自己更多的选择,那么我的建议就是不停的去在新低的时候尝试去抄底。

还有一点我给大家的建议,我前天在推特上做了一个调查,就是如果未来还有牛市,如果你也觉得接下来会有底部,等到底部真的出现的时候,你会抄底哪些币?选项一是比特币、以太坊,选项二是山寨币、价值币,选项三是土狗和 MEME 币, 1700 多个人投票,只有百分之十几的人选择了山寨币,这一轮牛市相信所有玩山寨的朋友都被伤透了心,但是我个人来看,山寨币的牛市永远会配合流动性的,就像在美股当中,当流动性很丰富很富足的情况下,罗素 2000 以及小盘股涨的就是很好,而且是超越大盘的好,在币圈也一样,流动性很丰富的情况下,山寨币和小市值币它的表现一定会超越比特币,所以说如果你是为了 2025 年的大牛做准备,那么在接下来看到山寨币,如果它们的价格跌到了它们的前低附近,或者说是一个很低的位置,我觉得可以尝试去建仓,当然具体建仓哪个我就不提了,总之就是这样子的一个思路。

FC

好。最后一个问题关于比如我们未来个人成长,我不知道您最关注的三个 KOL 是谁,或者博主,就是你的信息源,第二个就说你比较喜欢哪交易员,第三个如果推荐几本书,你会推荐什么?咱们一起问了。

Painter

第一个就是推荐的博主,在推特上面我关注的博主不太多,如果大家是对主观交易或者对个人的交易系统有自己想要创建的想法,我推荐一个博主叫罗晟,但他主要的更新平台在油管,这个是我认为最值得推荐的一个博主,推特上面的那些我暂时也没有很多可以推荐的。

再往后关于推荐的书,第一个就是我永远推荐所有想要去好好做交易,把交易这件事情当作严肃的事情来看的朋友们,去看一本叫做《海龟交易法则》,丹尼斯写的,这本书我是没事就看,一遍一遍的看,这里面就提到了一个关键的因素,就是关于交易执行以及交易规则,自我约束的一个事情,我觉得非常的重要,对于想要做交易的人来说都非常重要。我比较喜欢的一个交易员,不知道大家还了不了解,在上一轮牛市,就 2019 年到 2021 年这轮牛市当中有一个交易员叫做肥宅,我相信大部分人应该也听过,但是他现在已经完全销声匿迹了。如果大家了解,肥宅的交易思路其实很简单,他就是用了一个坚决执行的交易系统,长期的坚决执行,实现了用 20 万美元做到 3000 多万美元的很牛的成绩。逻辑很简单,就是它有一套简单的交易系统,甚至没有什么指标,说白了就是价格突破新高就干进去,跌回来假突破就止损。他的整个交易生涯当中,交易胜率只有十几, 18% 到 19% ,但是它的收益率碾压了这个市场上我知道的所有交易员。逻辑很简单,就是你在比特币过去市场上行之有效的交易系统,你坚决执行,用时间做杠杆就行。

还有两本书可以推荐给大家,一个就是关于如果你对做山寨币感兴趣,可以去看一本书叫做《威科夫操盘法》,里面提到了吸筹和派发区间,它对山寨币很有用,即使是对于有主力控盘的币也非常有用。还有一个就是做一些简单的技术分析,有一本书叫做《高级趋势技术分析》,这本书可以帮助你入门技术分析,这些就是我的全部分享,谢谢。

FC

感谢正好一个小时,欢迎大家关注。