原文 | Fortune

编译|Odaily星球日报()

译者|Azuma()

编者按:本文系 Fortune 于 7 月 11 日所发布的深度文章,在该篇文章发布之前,美国商品期货交易委员会(CFTC)已开始对 Jump 进行调查,而 Jump 自身的业务状况在也已呈现出了剧变迹象,其门面人物 Kanav Kariya 更是在不久后选择了离职。

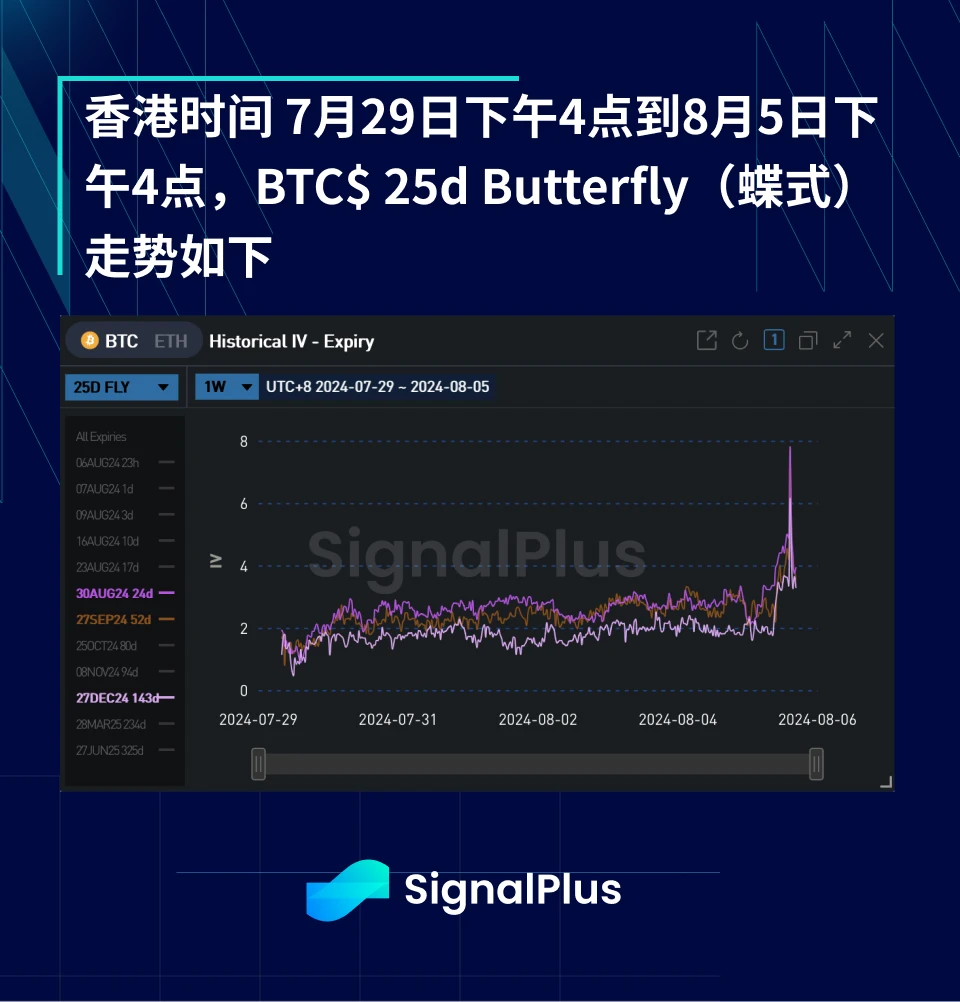

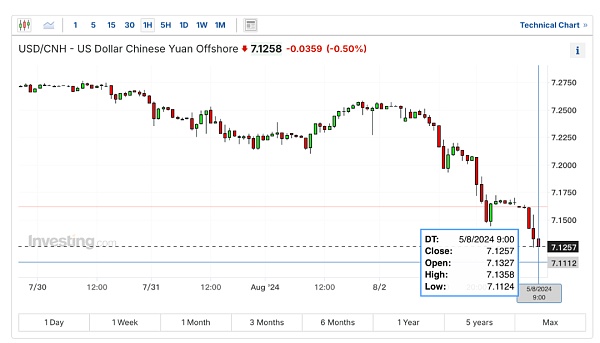

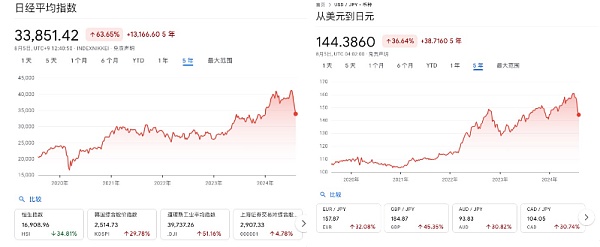

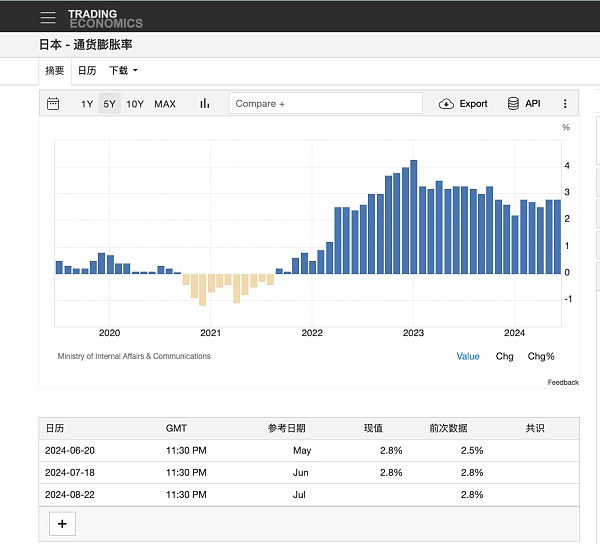

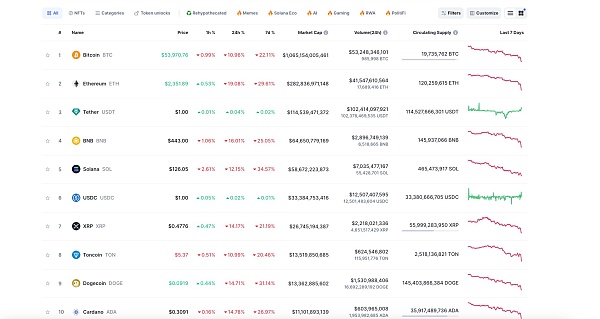

时隔一个月,关于 Jump 可能“倒下”的传闻愈演愈烈,其抛售行为也加速了市场的暴跌。在这篇文章中,或许我们可以通过 Jump 在加密货币领域的业务发展历程,来找到其真实现状的一些蛛丝马迹。

直升总裁的实习生

Jump Crypto 内部总是会通过 Zoom 会议进行业务沟通, 2021 年 5 月,一群员工聚集在了一个 Zoom 会议室,讨论着一场日益严重的危机。

总部位于芝加哥的金融公司 Jump Trading 在世纪之初的 Flash Boys 年代通过高频交易赚得了不小的声誉,但随后该公司的业务却开始逐渐深入到波动性极大的加密货币领域。

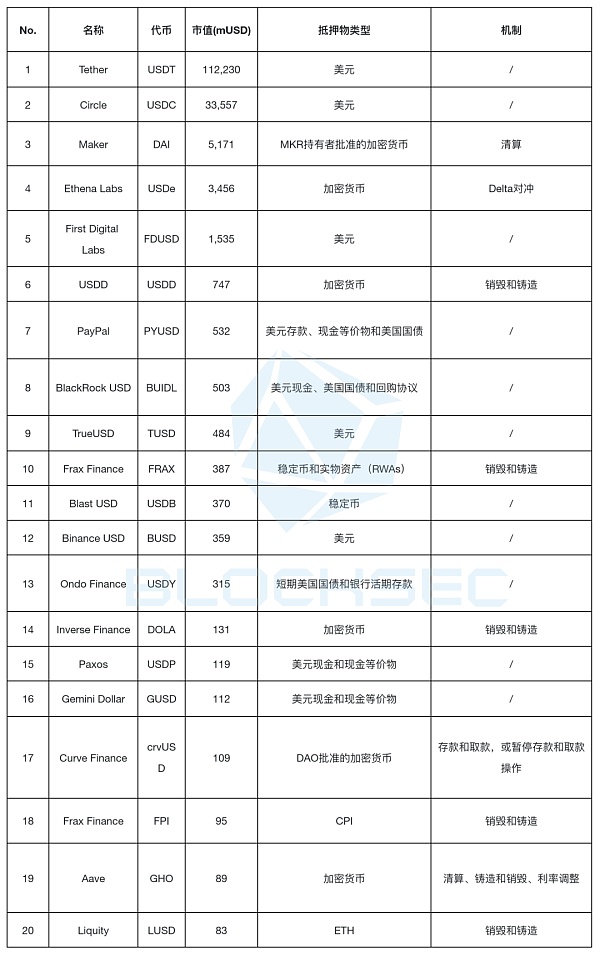

算法稳定币 Terra(UST)曾是当年加密货币领域内最风光的项目,Jump 则可以算是它的隐形合伙人。Terra 旨在通过与其原生加密货币 LUNA 相关的复杂算法机制维持 1 美元的锚定,Jump 则会在后端协调这一算法,通过交易来支持 UST —— 然而,尽管 Terra 的创始人 Do Kwon 相当自信,但 UST 还是出现了脱锚的情况。

当时 Jump 曾有机会通过与 Terraform Labs(Terra 的开发商)的合作协议安全地赚取数百万美元,但继续这么下去 Terra 很可能会迅速崩盘。Jump 的联合创始人 Bill DiSomma 当时并不想就此准备放弃这个“宠儿项目”,因此他加入了这场 Zoom 会议,试图寻找一个更好的解决方案。

几分钟后,解决方案出现了。根据 Jump 后来在法庭上提供的证词,一名当时只有 25 岁的实习生 Kanav Kariya 加入了会议并给出了他的方案。

Kariya 在会议中说到:“我和 Do Kwon 谈过了,他们同意给我们期权。”

接下来发生的事情,可能真正意义上地改变了加密货币行业的发展进程。根据法院文件,在接下来的一周内,Jump 秘密购买了大量的 UST,以制造需求繁荣假象,以将该代币的价值拉回 1 美元。与此同时,Kwon 同意以 0.4 美元的价格交付给 Jump 高达 6500 万枚 LUNA(期权),尽管 LUNA 当时在二级市场上的价格一度超过 90 美元。

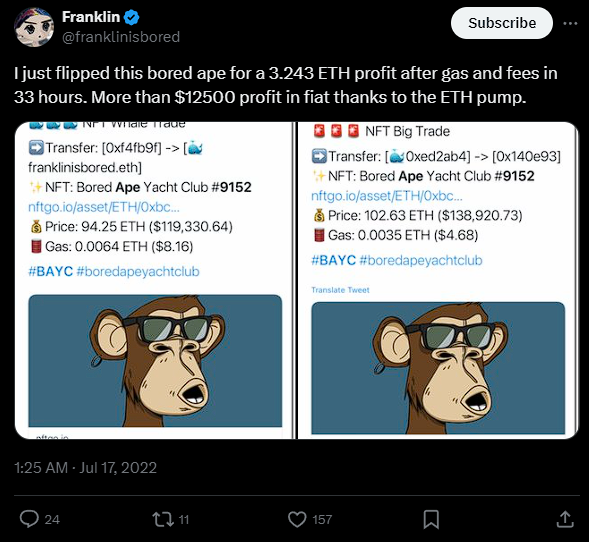

根据美国证券交易委员会(SEC)后来的公告,Jump 仅凭这一协议就足足赚了 10 亿美元,几个月后(2021 年 9 月),Kariya 光速晋升成为了 Jump Crypto 的总裁。

另一方面,这一操作使得 UST 在表象上恢复了锚定,Kwon 则开始在 X(当时还是 Twitter)上大肆夸耀 UST 已实现了“自然修复”。根据法庭记录,某位 Terra 员工私下曾在短信中承认:“如果没有 Jump 的介入,我们真的可能要完蛋了。哈哈。”

然而,这一存在争议的“救世主行为”只能推迟却无法改变 Terra 的结局。一年后,当 UST 再次脱锚的时候,Jump 也已无能为力。

2022 年 5 月,UST 遭遇死亡螺旋, 400 亿美元在短短几天内蒸发,无数投资者在此次事件中损失了毕生积蓄,Twitter 和 Discord 等加密社区内充斥着恳求赔偿的声音,一些人威胁选择了自杀。这场崩溃随后引发了整个加密货币市场的连锁反应,甚至间接导致了 2022 年 11 月 FTX 的暴雷,最终还引发了监管层对于该行业风险的高度关注。

然而直到 2023 年,并没有人知道 Jump 一直在在幕后支持 UST,直到 SEC 以 Kariya 团队中的一名举报人 James Hunsaker 的证词为部分依据,对 Terraform Labs 和 Kwon 提起了一起重大诈骗诉讼,这一切才为人所知。Terraform Labs 和 Kwon 已于 6 月与 SEC 达成 45 亿美元的和解,但由于 Terraform 今年早些时候已申请破产,大部分款项可能并不会支付。当前,Kwon 仍面临着美国司法部(DOJ)的刑事指控,目前正在等待着从黑山进行引渡,Kwon 方面始终否认任何不法行为,Terraform 方面也没有回应我们的置评请求。

尽管 Jump 并未被指控犯有任何罪行,但他们与 Kwon 的交易显然会影响到他们的商誉 —— 商业机密在最不光彩的案件中被曝光。2024 年 3 月,纽约联邦法院所公布的举报人证词可被视为 Jump 涉足加密货币行业后受挫的一大标志。

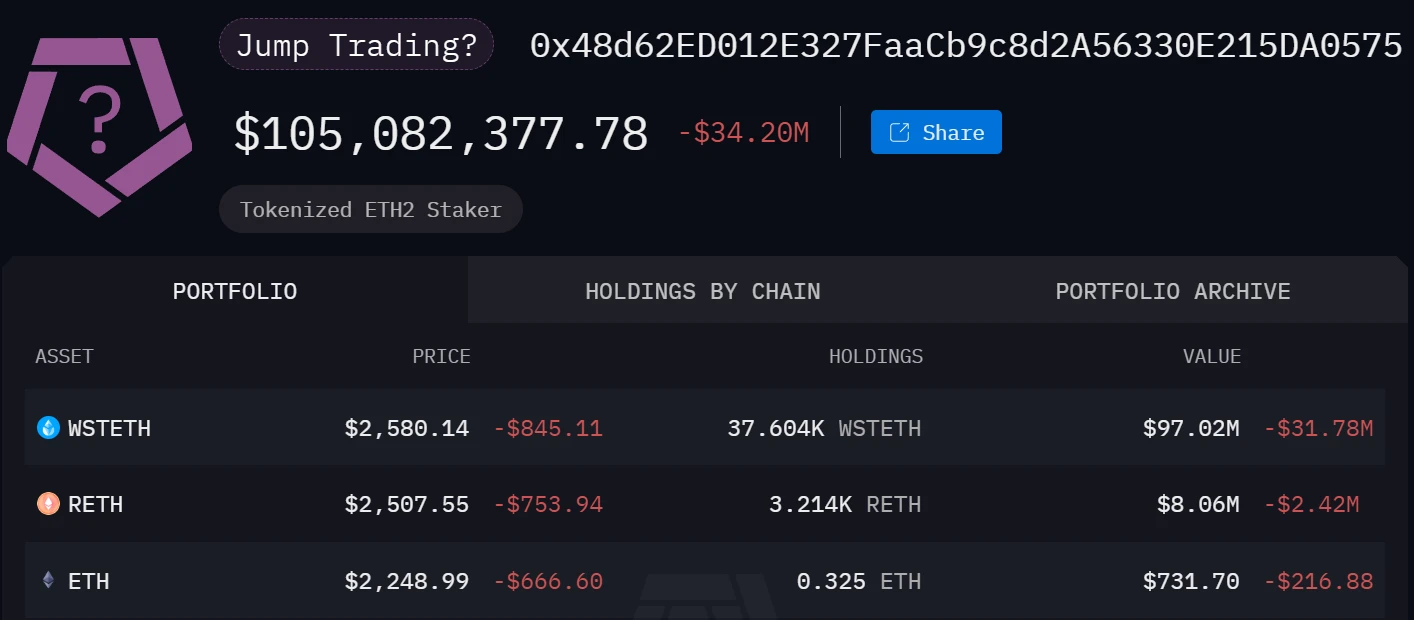

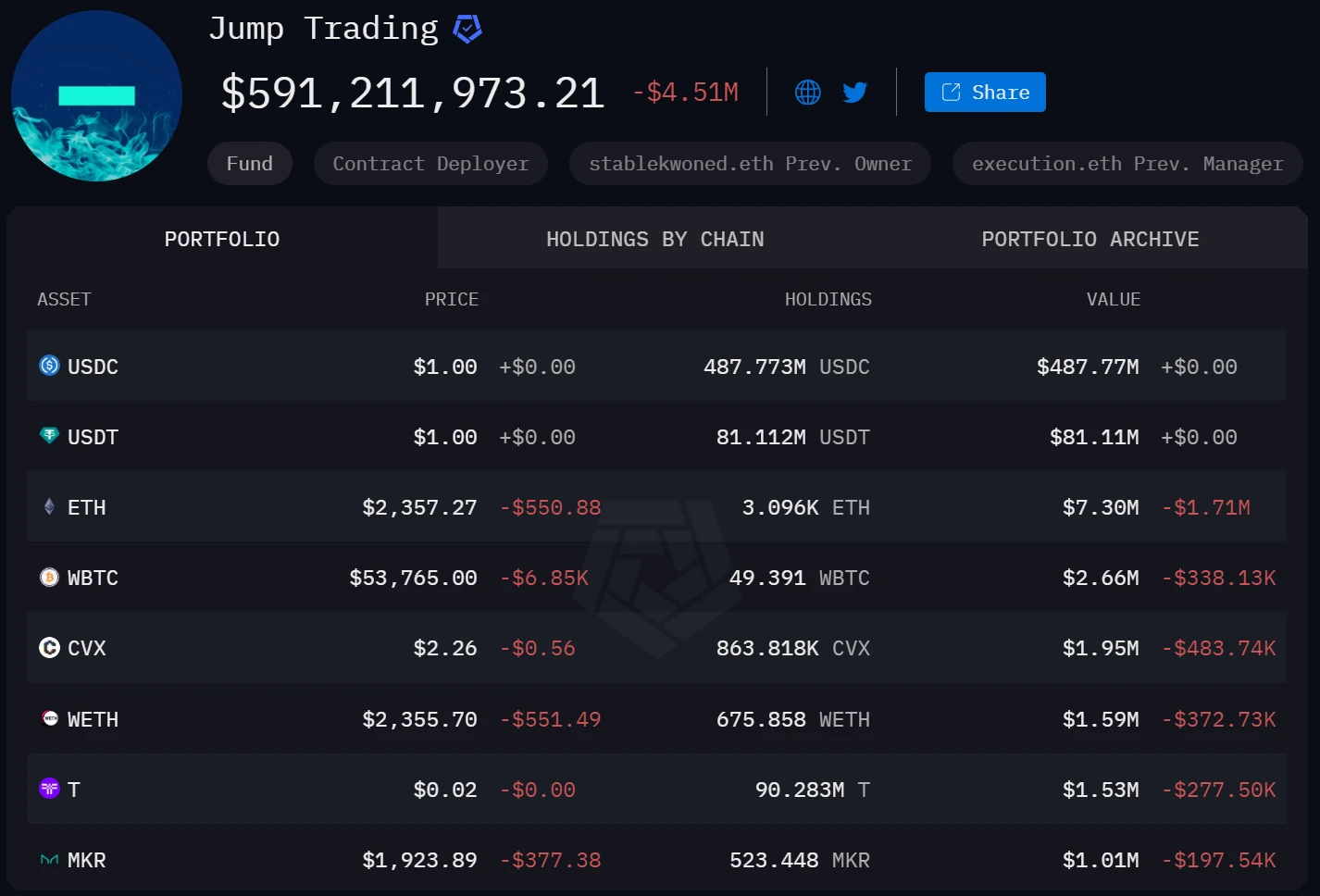

Kariya 拒绝就此事进行置评,Jump 的发言人也拒绝让任何高级管理人员接受采访或就此事发表评论。我们采访了二十多位 Jump 前雇员、竞争对手和业内交易员,许多人因为害怕遭遇打击报复,只愿在匿名条件下发言。然而,即便 Jump 在加密货币领域的活动已有所减少,但它仍然是该行业中最有影响力的参与者之一,掌控着高达数亿美元的资金。

从表面上看,Jump 的“传奇”故事很贴合区块链行业中的叙事风格,但 Jump 的独特之处在于,它本就是传统金融领域中的一个成名“巨头”,它曾认为自己可以掌控这个新兴市场,就像是一个成年人进入到小孩子的游戏中那样,然后带走数十亿美元,但最终它却与其他许多自视聪明的人那样得到了同样痛苦的教训。

一位前 Jump 雇员告诉我们:“金融的历史,需要用投资者的血来编写。”

孟买神童与风城巨鳄

自 2001 年成立以来,Jump Trading 已成为了芝加哥历史悠久的金融圈层的重要一员,然而当 18 岁的 Kariya 于 2014 年入学伊利诺伊大学时,他并没有听说过这家公司。Kariya 成长于印度孟买的一个中产阶级家庭,他从新闻中了解到了美国顶尖的本科工程学院名单,并从中选择了伊利诺伊大学。

香槟校区的寒冬并未吓退 Kariya,童年时代喜欢玩电子游戏和看战争电影的他在大学选择了主修计算机科学 —— 这与他将来的许多同事不同,他们往往会在童年就开始学习编程。Kariya 后来有一次在播客中曾解释说,他 13 岁时曾参观了迪士尼乐园并游览了几所大学后,那时他就就知道自己想来美国 —— “基础设施和教育质量看起来非常吸引人……所有的大学校园都配备了电脑。”

仅仅几年后,Kariya 就在 Jump Trading 获得了一个实习机会,在伴随着加密货币的黄金时代迅速升职。如今,Kariya 的名字在加密货币行业中几乎与 Jump 一样知名,虽然这在一定程度上是因为 Jump 的其他高管一直避免出现在聚光灯下,而是把 Kariya 推到前台。

2021 年时,年仅 25 岁的 Kariya 已成为了新成立的 Jump Crypto 部门的总裁。他那一头黑发加上一抹山羊胡的典型面容总是会出现在各种科技新星榜单和加密货币会议上,看起来像是个牛仔。

在伊利诺伊大学,Jump 的名字并未出现在校招清单上,他们也没有在公告板上发布招聘信息。Jump 招募像 Kariya 这样的毕业生和学生,更倾向于通过私下的推荐方式来执行。Jump 的两位创始人 Bill DiSomma 和 Paul Gurinas 的职业生涯均起步芝加哥商品交易所(CME),而在此之前他们都曾就读于伊利诺伊大学。

在 CME 时,交易员们会通过跳动和大声喊叫来竞价(这也是 Jump 名字的灵感来源),DiSomma 和 Gurinas 曾见证了在线交易的革命吞噬了他们所熟悉的世界,他们决心要在这场革命中分得一杯羹 —— 1999 年,二人共同成立了自己的公司 Akamai,然后在 2001 年将其更名为 Jump。

正如 Michael Lewis 在他关于高频交易崛起的著作《Flash Boys》中描述的那样,像 Jump 这样的公司(及其竞争对手,比如 Jane Street 和 Citadel Securities)都会高度重视对策略的保密 —— 他们的优势在于技术,即能够在交易完成速度或市场效率发现等方面快人一步,他们会对这些策略进行近乎狂热的保护。

芝加哥金融界的资深人士 John Lothian 回忆道,他曾签署过一份保密协议,仅仅是为了踏入芝加哥河畔蒙哥马利沃德大楼内的 Jump 总部前门,尽管他只是去那里请求 Jump 赞助一个社区活动,而 Jump 则是礼貌地拒绝了赞助。

Lothian 向我们表示:“他们就是不会让人走进办公室,因为这不符合他们的保密原则。”

“玩具”市场

Jump 对于加密货币行业的涉足进程也贯彻了该公司的保密文化。一些前雇员和熟悉该公司运营的人士透露,Jump 一开始只在该领域试探性地投入,并将加密货币业务作为供实习生放手尝试的一个“测试场”,同时将该部分业务与主营业务隔离开来。

到了 2015 年底,Jump 在其创始人的母校设立了一个研发办公室,该办公室会资助一些研究项目,并与教授合作进行前沿科技探索,比如使用 VR 头盔来模拟交易环境。他们还会聘请大学生作为实习生,通过口耳相传发掘潜在的人才,Kariya 也是通过一位朋友的推荐才得以加入。

Jump 在锻炼新人方面总是面临着一个难题:该公司需要测试潜在员工的真实能力,即他们是否能够发现金融市场中的细微机会,并将其转化为算法交易模型,与此同时,Jump 又不能把最关键的策略和数十亿美元的资本交给临时雇员。

加密货币提供了一个完美的解决方案,该市场有着自己的可交易资产、交易所和特性,同时它又与 Jump 的股票和债券市场足够隔离,不会相互构成威胁。

Jump 的一位匿名前雇员向我们表示:“这有点像一个‘玩具’市场。”

对于在 Jump 从事加密货币业务的年轻人来说,他们也并非完全被冷落。事实上,DiSomma 本人对于加密货币创造去中心化市场的愿景非常感兴趣。加密货币的支持者们认为,区块链技术可以完全消除中间商,如经纪人和清算所等等。作为在线交易革命的先驱,DiSomma 曾见证了交易市场从 CME 拥挤的大厅发展至互联网模式,他很期待下一次的范式转变。

所以当 Kariya 在 2017 年 1 月作为实习生加入 Jump 时,他被公司分配去构建早期的加密货币交易基础设施,且几乎没有什么管理限制。Kariya 曾在 2023 年 1 月的一次播客中提到:“我们可以自由地去做自己的事情……就像是在一个完全封闭的泡沫里工作。”

随后的故事是,那个泡沫不断地在变大。在 Kariya 实习的那一年,比特币实现了首次主升浪突破,从 2017 年初的不到 1000 美元增长到 12 月的接近 20000 美元。根据一位前员工的说法,Jump 的加密货币团队在公司内的重要性逐渐上升,成为了表现最佳的团队之一。

一个显著的变化是,加密货币逐渐不再仅仅是实习生的玩具。不久,在 2018 年比特币泡沫最终破裂之后,Kariya 毕业并全职加入 Jump 团队,他的崛起之路已经开始。

做市巨头

类似 Jump 这样的高频交易公司身上总是会围绕着一层神秘面纱,他们的主要交易形式被称为“做市”。

当人们前往交易所时,无论是购买还是出售都需要交易对手方。做市商则会在这一过程中充当中间人,竞相提供最佳的报价。对于做市商而言,每笔交易的差价可能很小 —— 每股可能只有几分钱 —— 但在算法驱动的系统性运转模式下,这是一个非常赚钱的生意。

在传统金融行业中,做市是一项受到严格管控的业务,监管需要确保其中没有利益冲突。做市商并不是直接与发行股票的公司合作,而是在监管机构的监督下与交易所合作,做市和风险投资等不同的业务通常会进行实体分割,以避免任何内幕交易或市场操纵的可能性。

加密货币行业则完全不同。作为一个新兴的“野生行业”,它并不受那些数十年来建立的繁琐规则的限制。专注数字资产服务的律师事务所 Willkie Farr Gallagher 的律师 Michael Selig 表示:“在加密货币领域,你不会受到那种直接的监管。”

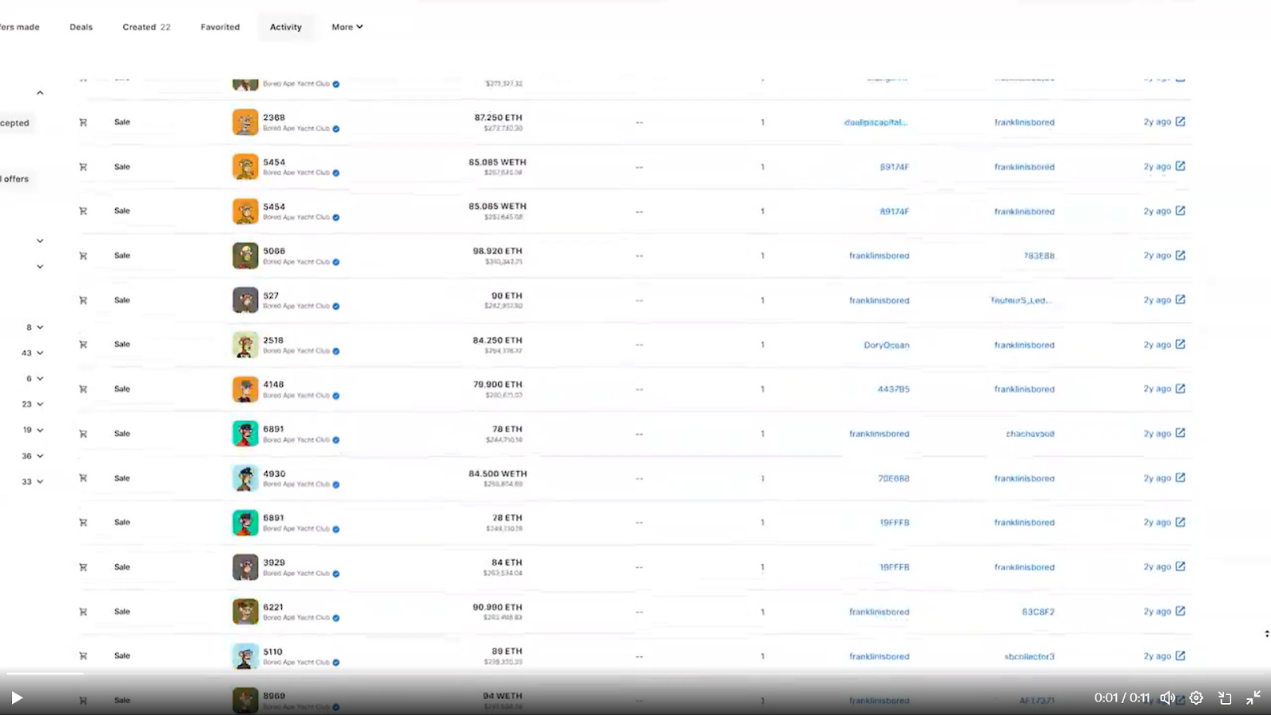

加密货币行业的做市商不仅仅与交易所合作,还会与项目方直接签订协议,经常帮助它们在交易所上市,然后通过创造流动性来驱动买卖,以吸引寻找下一个热门代币的交易者和资金。

为此,项目方会借给做市商大量的代币,以便他们启动交易。有些做市商还会与项目方谈判,要求后者给予他们一笔期权,如果项目进展顺利,做市商有权以大幅折扣购买一大笔代币。Selig 表示,加密货币行业中的这一反向结构(做市商与项目方合作,而不是与交易所合作)在一定程度上是有道理的,因为项目方需要让代币实现更高的交易活性。

这一特殊模式使了一种在传统金融中永远不会被允许的情况真正地发生了 —— 虽然做市商仍然可以从交易差价中赚钱,但巨额收入通常来自那些有利可图的期权。

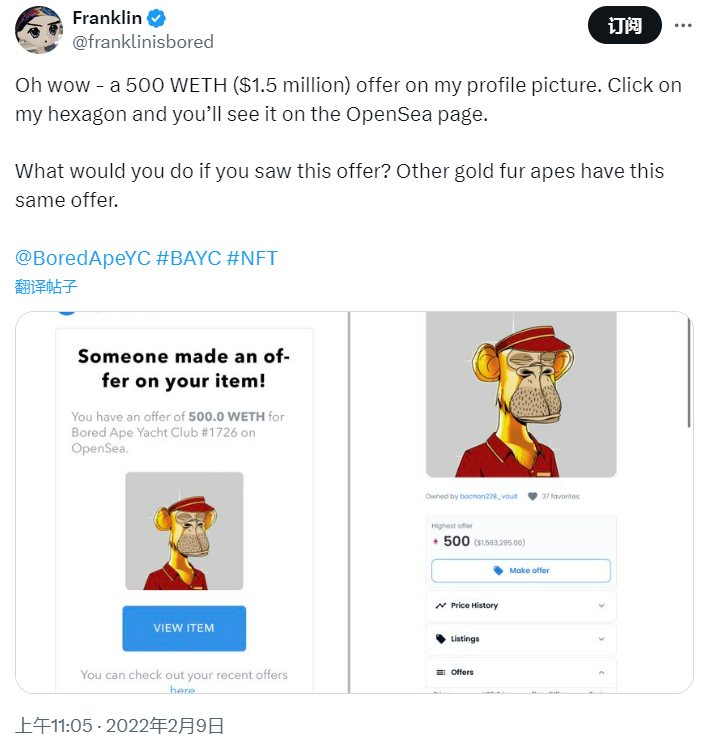

对于像 Jump 这样的公司而言,成为某个项目方的做市商意味他们可以在不承担真正财富风险的同时拥有近乎无限的利润空间。一位加密货币交易所的创始人匿名向我们表示:“如果你在 Jump 工作,你就可以决定哪一个代币将会成功。”

虽然来自传统金融的其他公司也开始涉足加密领域,比如 Jump 在芝加哥的老对手 DRW 就在 2014 年设立了一个名为 Cumberland 的区块链部门,但 Jump 仍然通过做市和场外交易等业务快速确立了自己的领军地位。

随着 Jump 在加密货币领域的业务扩张,其对收益的渴望也在增长。Jump 拥有自己的风险投资部门 Jump Capital,这意味着该公司可以在为某个代币做市的同时,投资于某个项目。尽管这些部门表面上相互独立,但在 2021 年风投团队整合至 Jump Crypto 之后,二者相关的商务对话往往都会连结至同样的商务团队。上述交易所的匿名创始人表示,他曾在讨论潜在交易时接触过 Jump 的商务员工,但从外部看来,无法区分 Jump 风投业务和交易业务之间的界限。在传统金融中,这是完全不可接受的。

Jump 并不是唯一一家会要求期权的做市商,但其他做市商可能只会要求获得代币总供应量的一到两个百分点,而 Jump 则常常会要求五个百分点或更高。一位在 2021 年尝试与 Jump 协商做市的匿名创始人表示:“这给了他们大量的弹药来搞破坏。”

尽管如此,Jump 依然具有相当严肃的影响力。在贝莱德申请比特币现货 ETF 之前,Jump 曾被视为传统金融入场加密货币的标志,且 Jump 本身也有足够地实力来支持其业务开展。即便 Jump 要求项目方给予期权的行为多少有些“不要脸”,但某位交易员所说,许多项目方还是愿意付出这笔代价。

某位项目创始人向我们表示:“如果你不愿接受 Jump 的交易,你甚至可能会觉得自己很愚蠢。他们是 Jump,他们的态度就是你得听他们的,不然就滚蛋。”

被推向幕前的人

尽管 Jump 在交易中往往展现出的是很强势的风格,但 Kanav Kariya 却为该公司呈现了一种更为平易近人的形象,其身上所散发的天才气息在加密货币领域极为重要,而这在传统金融行业基本很难看到。加密货币是一个高度社交化的行业,不论是在 Twitter 的热议中还是会议室的幕后,Jump 都需要一个合适的门面来协助谈判和交易,而 Kariya 正是这个人选。

来自 Jump 某家竞争对手的一位交易员匿名表示:“他们试图与年轻人打成一片,他们并不笨。”

在加密货币这个充满了古怪个性及好战倾向的行业中,Kariya 显得平和且权威。在一些 YouTube 的采访中,Kariya 虽然总是显得很疲惫,但依旧看得出他很投入,他会带着轻微的孟买口音和若有所思的微笑讲话。他曾谦虚地表示,由于 Jump 的所有交易都由算法驱动执行,他对市场的未来走向没有任何预判预见 —— “别问我任何东西未来 10 秒内的价格会是多少。”

Kariya 看起来很疲惫并不奇怪,在 Jump 的这些年里,他忙于构建交易系统,同时还将 Jump Crypto 团队扩展到了超过 150 人。与此同时,Jump Capital 也将大量资源投入到了加密货币中,支持了像 Solana 这样的明星项目。

2021 年 9 月,就在比特币达到 69000 美元高点的前两个月,Jump Crypto 作为独立的加密货币部门正式成立,Kariya 担任该部门总裁。Bill DiSomma 和 Paul Gurinas 在芝加哥金融业界名声显赫,而 Kariya 则正逐渐成为加密货币领域的新星,成为各路媒体追踪报道的对象。在接受彭博社采访时,Kariya 曾谈到了该公司的一个内部项目:“我觉得你想象不到它会有多大……”

Jump 重视公众形象的另一个标志事件是,Jump Crypto 聘请了 Nathan Roth 作为首席营销官,此前他曾在 Hinge 担任过这一职务,并助推了知名的 “Meet someone worth deleting the app for” 的活动。知情人士透露,Jump Crypto 将 a16z 视为榜样,试图将 Kariya 打造成类似“区块链哲学家” Chris Dixon 那样的人物。Do Kwon 的高调行为可能也是一种策略,法庭文件显示,Kariya 的一位高级副手曾与 Terraform Labs 公关部门负责人私下交换邮件,讨论如何增加 Kariya 的曝光率。

然而在幕后,据那位向 SEC 告密的 Hunsaker 透露,Bill DiSomma 仍然在 Jump Crypto 中掌握着大部分的权力 ——“他(Bill DiSomma)在领导那支团队,Kariya 在很大程度上是 Jump Crypto 的公开门面。”

稳定币,并不稳定

Jump Crypto 在加密货币领域的许多操作都备受瞩目,但 Terraform Labs 却是其中“王冠上的明珠”。

Jump Crypto 从未以传统股权形式直接投资于 Terraform,但却是其主要做市商。与此同时,Kariya 对 Kwon 产生了浓厚兴趣,并与他建立了一种带有敬仰色彩的关系。Terraform 的创始人只比他大几岁,但他已在喧嚣的加密货币社区内名噪一方,成为了与 SBF 等大佬齐名的人物。

法庭文件透露,Kariya 和 Kwon 会在隐私型社交平台 Signal 上发送消息,内容涵盖商业计划和闲聊。

2021 年 2 月 Kariya 发信息说:““我想到今年年底我也必须得养只名叫 Terra 的狗。”

Kwon 回复:“叫它 Luna。这样就和我的狗匹配了。”

Kwon 还提到了 Kariya 可以通过 Jump 持有的 LUNA 私自牟利:“希望你能从中获益……这总比只让 Bill DiSomma 发财好笑吧哈哈。”

Jump 和 Terraform 之间业务合作的全部细节直到几年后才浮出水面,那是在 2023 年初,当 SEC 在 Terra 最终崩溃几个月后对 Terraform 和 Kwon 提起诉讼之时。SEC 提出了一项严厉的指控,称 Jump 并未作为一个中立的做市商行事,其营收预期可通过期权与 Terraform 的成功挂钩,且 Jump 甚至还可以参与到 Terraform 的内部运营,这正是传统金融市场的监管结构所极力避免的利益冲突情况。Jump 的发言人拒绝对此发表评论。

告密人 Hunsaker 参与了 2021 年 5 月的那场 Zoom 会议,当时是 UST 首次脱锚,Kariya 和 DiSomma 达成了一项协议来保卫 UST,这为 Jump 带来超过十亿美元的收入,并让 Kwon 得以继续假装一切正常。一年后,随着 UST 的最终崩溃,Hunsaker 认为公众有权知道真相 —— 他自己也在此事中损失了大约 200000 美元。

Hunsaker 先是尝试通过匿名 Reddit 帖子向一个名为 FatMan 的 KOL 泄漏真相,但并未能够引起关注,于此他又选择了向 SEC 进行举报。正如后来的法庭证词中所透露的那样,Hunsaker 向律师们透露了一切。

即便如此,Jump 在 Terra 暴雷事件中究竟扮演了什么样的角色,在此后接近一年的时间仍不为人所知。与此同时,Jump 虽然也曾受挫,但仍在继续运营。Jump 内部孵化的跨链桥协议 Wormhole 在 2022 年 2 月遭受了 3.25 亿美元的黑客攻击,Jump 迅速介入并填补了空缺(赃款最终于 2023 年被追回);此外,Jump 在 Terra 的最终崩溃中可能损失了超过十亿美元,尽管该数字从未被证实;在 FTX 暴雷后,有报道称 Jump 在该交易所被困了近 3 亿美元的资金。

Kariya 仍忠实地扮演 Jump Crypto 门面的角色,并在播客上表达对了 FTX 被曝光的猖獗欺诈行为的困惑。2023 年 2 月的一场播客中,Kariya 曾表示:“我们很生气。”

但最终,Kariya 还是不得不退出公众视野。2023 年 5 月,SEC 提交了新文件,揭示了 Jump 是暗中支持 Terra 的交易公司。几个月后,Kariya 和他的老板 DiSomma 双双被检察官传唤。他们俩都行使了第五修正案权利。

退幕时刻已至?

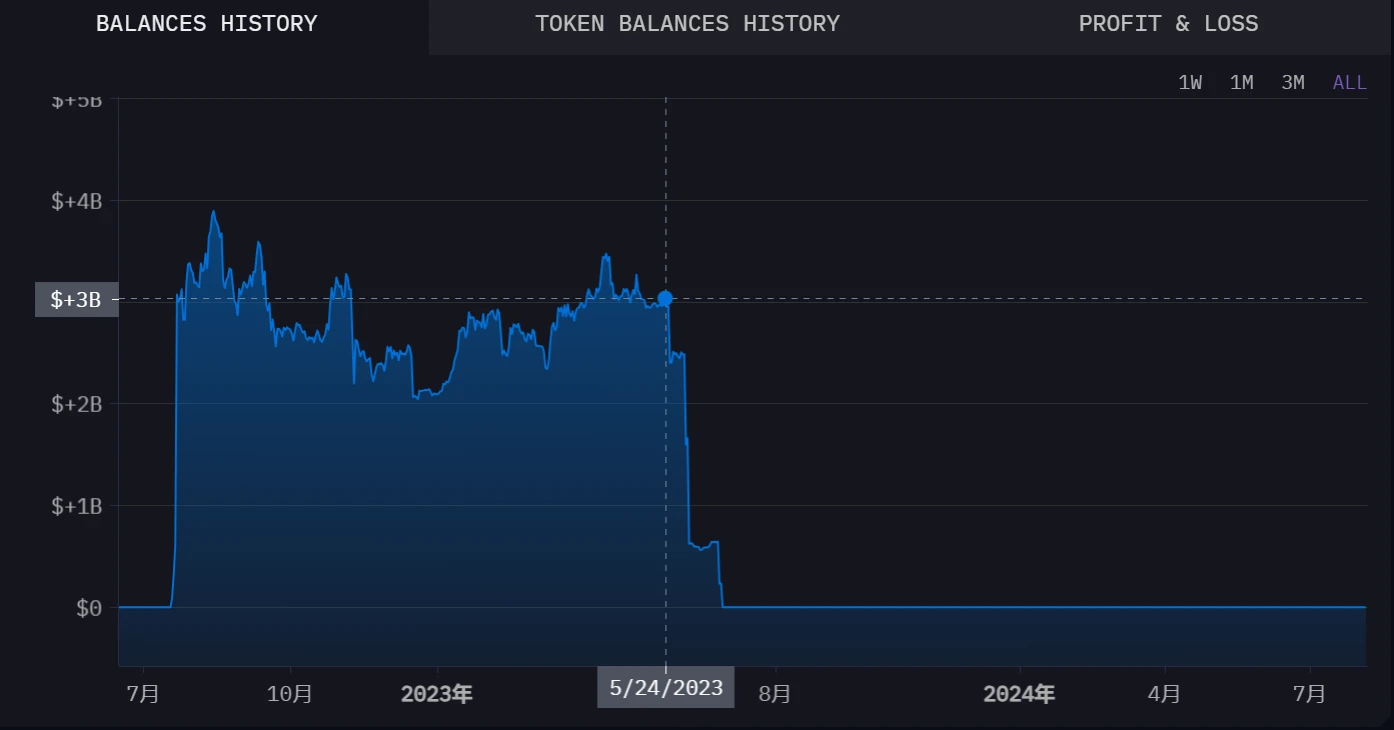

Jump 已不再是曾经的那个加密货币巨头。

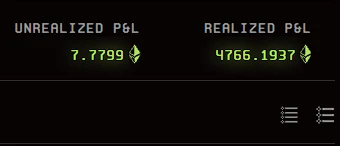

近几个月加密货币市场强劲回暖(本文写于 7 月 11 日),但 Jump 大多数时间都在旁观。Jump 的工程师们仍在悄悄地致力于公司内部项目,包括 Solana 新客户端 Firedancer。Jump 还在继续进行风险投资,近期曾参投 Figure Markets、Coinflow 和 Lava Network,但活跃度较以往已大大减少。

在声誉遭受重创的同时,加密货币行业的人们也注意到,Jump 已逐渐退出了曾让其赚取了数十亿美元资金的代币做市业务,不再进行曾经那种利润丰厚的交易。

当比特币现货 ETF 在一月份正式推出时,连 Jane Street 这样的竞争对手都进场了,但 Jump 还是选择了不参与做市。与此同时,该公司已剥离了包括 Wormhole 在内的两个旗舰项目。一位熟悉情况的人士透露,Wormhole 在 2024 年 4 月推出时,交易量曾超过 10 亿美元,但却没有聘请 Jump 这个前母公司担任做市商。

尽管还未被控告任何罪行,但 Jump 上方仍笼罩着沉重的监管阴云。当司法部在 2023 年 3 月针对 Do Kwon 提起诉讼时,曾提到了 Jump 在 2021 年脱锚事件中所扮演的角色。与此同时,CFTC 也正在调查 Jump 的加密货币业务。

这片阴云甚至可能蔓延至 Jump 的一些同行。彭博社去年曾报道称,检察官曾审查了 Jump 和 Jane Street 的员工 2022 年 5 月在群聊中关于可能对 UST 进行救助的对话,该救助最终未能发生。当时双方都拒绝置评。

当 Kariya 就 2021 年事件出席 SEC 听证会时,他的面容与在 Jump 早期时相比已难以辨认。他看起来要比实际年龄更老,震惊且疲惫不堪。

在 Jump 的丑闻被爆出之后,许多人会将 Kariya 与 Do Kwon 以及 SBF 放在一起比较,但 Kariya 实际上并不像他的那些丑闻缠身的同行。创始人、竞争对手和投资者在谈到 Kariya 时都会提到他的聪明和谦逊 —— “我不认为有人觉得他是个狡猾的人,我觉得他是替罪羊。”

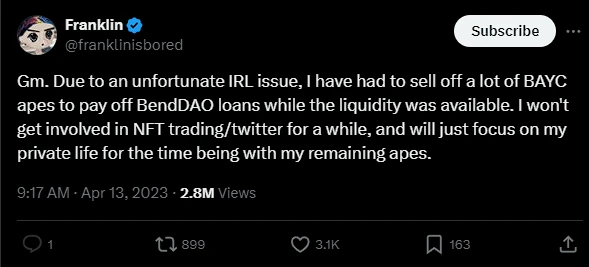

在 CFTC 调查 Jump 的消息传出几天后(6 月 24 日),这位现年 28 岁、从实习生晋升为总裁的人宣布将离开这家把他变成了名人的公司。Kariya 在 X 上写道:“今天标志着我个人旅程的一个终点,这是我在 Jump 的最后一天。”

与 Kariya 亲近的人透露,双方其实早就在计划他的离职,尽管 Kariya 在宣布离职时声称将继续“参与” Jump 的投资组合,但他在加密领域的未来看起来并不清晰。

Jump 在加密领域的兴衰也成了一种警示,该公司试图凭借其在传统金融中的深厚经验,在一个监管不足的领域中成为王者,试图成为一切 —— 一个芝加哥式的高频交易公司、一个开发工作室和一个风险投资公司,但最终“他们仍然太像一个交易公司了”,这句评价来自于 Jump 的一家竞争对手,他们还表示:“他们的牙齿太锋利了。”

尽管遭受了许多损失,但整体而言 Jump 在加密货币业务上很可能还是赚了钱。不过这仍然是一场巨大的失败,对于高频交易公司来说,其成功依赖于不断追求下一笔交易,而 Jump 目前已错失了很多机会。

最后来聊聊那位告密者 James Hunsaker 吧。他在 2022 年 2 月离开了 Jump,与一位前同事创立了自己的加密货币项目 Monad,他们在 4 月份完成了 2.25 亿美元融资,估值达到 30 亿美元,Jump 未参投。