作者:Stella L (stella@footprint.network)

原文首发于 CoinGecko 。

什么是 GalaChain?

GalaChain 是一款专为娱乐领域打造但具备广泛适用性的 Layer 1 区块链,由 Gala 构建,旨在支撑其日益扩张的娱乐生态系统。GalaChain 基于 Hyperledger Fabric (HLF) 构建,并由一系列 Founder’s Nodes (创始人节点)网络驱动。

本文要点

-

GalaChain 是由 Gala 开发的 Layer 1 区块链,旨在成为其 Web3 娱乐生态系统的支柱,涵盖游戏、音乐及电影领域。

-

GalaChain 建立在 Hyperledger Fabric(HLF)的稳固基础之上,并由创始人节点网络提供支持。

-

$GALA 代币作为 Gala 生态系统中的基础功能性代币,每日向活跃的创始人节点运营商发放。

-

在 GalaChain 成功应用于 Gala 的核心娱乐品牌之后,2024 年初推出了公开可用的 SDK 和创作者工具包,将 GalaChain 的开发范围扩展至娱乐行业之外的创作者和创新者。

GalaChain 简介

GalaChain 最初由领先的 Web3 游戏平台和发行商 Gala Games 构建而成,旨在满足 21 世纪游戏市场的迅速扩张需求。凭借其卓越的速度、安全性和可扩展性,GalaChain 成为了 Gala 核心品牌系列的中坚力量,Gala Music 和 Gala Film 均基于此网络构建。该区块链确保了 Gala 生态系统的各个组件能够无缝运作,有效规避了其他区块链常见的高延迟和成本问题。

GalaChain 的核心动力来源于创始人节点网络。中心代币 $GALA 扮演着至关重要的角色,它一方面作为 Gas Fee (交易燃料费),并用以奖励那些为生态系统提供支持的动力节点(Nodes)运营商。作为 Layer 1 区块链,GalaChain 还能够促进其他代币的创建、通道的建立以及更专业化的节点网络,如专为 Common Ground World 和 Last Expedition 等游戏设计的游戏专用节点,以及托管在 Gala Film 平台上的去中心化电影内容的 Theater 节点。

GalaChain 的设计初衷非常明确:在强有力地支撑 Web2 游戏需求的同时,融入 Web3 功能(例如所有权和奖励),并将这些能力扩展至其他行业。同时,GalaChain 的设计理念简明而远大:若能流畅应对游戏的严苛需求,便能适应几乎任何应用或行业需求。这一策略使得 GalaChain 成为一个显著可扩展的区块链解决方案,在满足多个行业技术需求方面占据了先机。

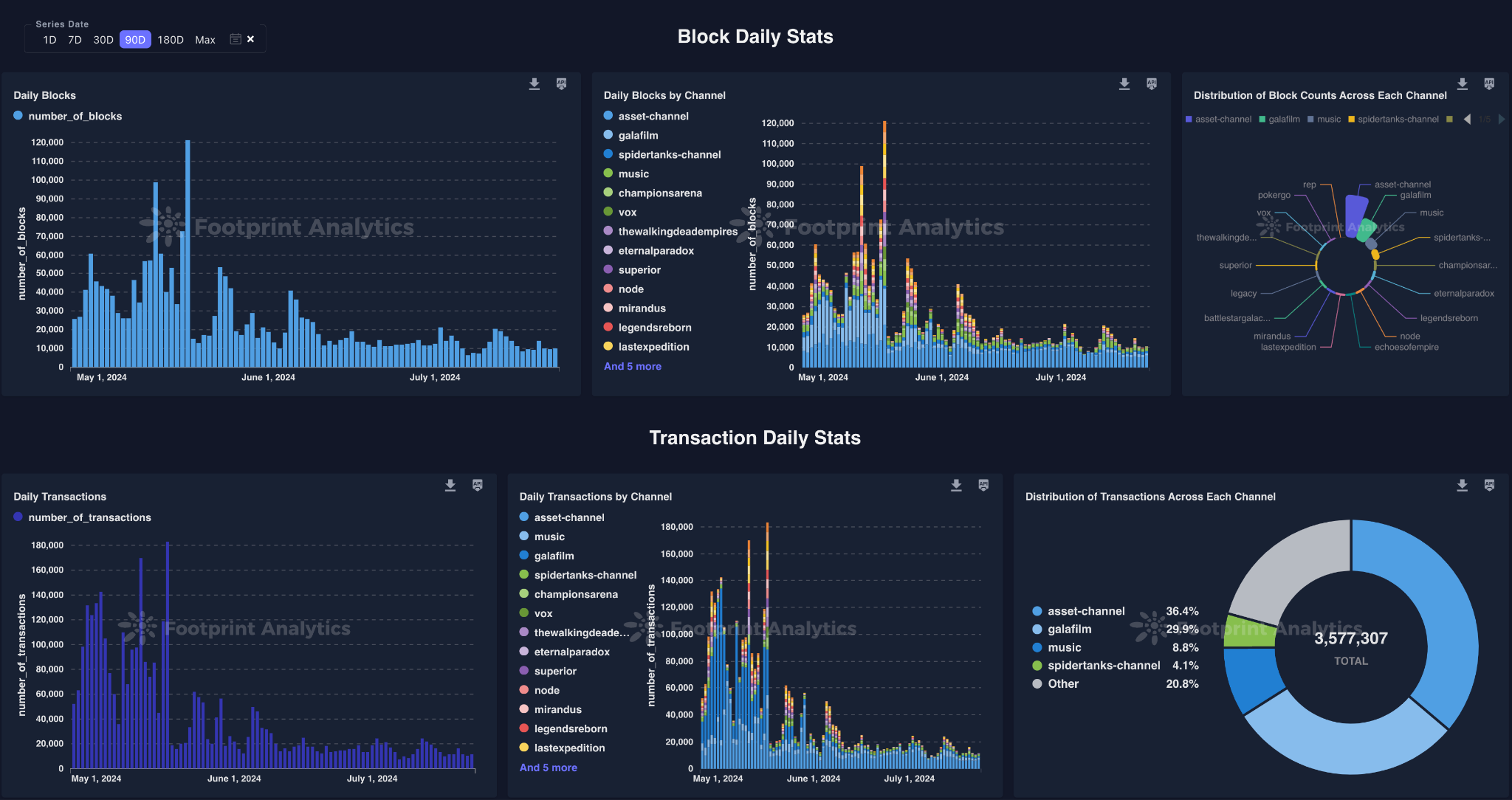

来源:

GalaChain 背后的团队

Gala 由社交游戏类型的创新者、Zynga 联合创始人 Eric Schiermeyer 于 2018 年创立。创始团队汇集了诸如 Farmville 2、Words with Friends 和 Zynga Poker 等社交游戏巨作的创作者。Zynga 作为互动娱乐的全球领军者,以其社交视频游戏服务著称。Farmville 2 作为其杰出的农业模拟社交网络游戏,其影响力在 Gala 的 Common Ground World 中得以延续,为这一广受欢迎的游戏类型增添了所有权、奖励和独特的农场模拟机制。

Gala 的合作伙伴网络横跨游戏和娱乐行业的多个知名企业和个人,包括环球影业旗下的 DreamWorks Animation 动画工作室、娱乐公司 AMC Networks,以及跨国大众媒体和娱乐集团 NBCUniversal。Gala 还与传奇游戏开发者如 Peter Molyneux 和 Will Wright 展开合作,并与音乐界的重量级人物如 Snoop Dogg、Ice Cube、Brray、Kings of Leon 等携手共进。

自创立以来,Gala 已逐步成为 Web3 娱乐领域的领军企业。GalaChain 的开发充分展现了其对创新的不懈追求,提供了一个坚固且多功能的区块链平台,以支撑其日益壮大的生态系统。

GalaChain 如何运转?

GalaChain 结合先进的区块链技术与坚实的网络基础设施,为 Gala 生态系统打造了一个多功能且高性能的平台。

Hyperledger Fabric (HLF)

GalaChain 建立在 Hyperledger Fabric (HLF) 的强大基础之上,HLF 提供了一个模块化架构,包含可互换的组件如共识和成员服务。这种即插即用的环境使得 GalaChain 能够根据 Gala 生态系统的特定需求进行定制。HLF 是由 Linux 基金会于 2015 年启动的项目,它通过协作和社区驱动的方式,推动跨行业区块链技术的发展。

HLF 的一个关键特性是其私有和许可性质,非常适合企业使用。像 Honeywell、沃尔玛和博世这样的公司利用 HLF 构建安全、可扩展且可定制的私有区块链。对于 GalaChain 来说,这意味着它拥有一个稳定且适应性强的链条,支持 Gala 娱乐生态系统的各个组成部分。

GalaChain 与依赖非许可、概率性共识算法且容易出现账本分叉的其他区块链(如以太坊和比特币)不同。GalaChain 使用确定性共识算法,并有一种称为 Orderer 的特定类型节点,作为排序服务的一部分。这种异步和多步骤的过程确保任何由对等节点验证的区块都是最终的和准确的,消除了账本分叉的风险。通过将链码执行与排序过程分离,GalaChain 避免了瓶颈,提高了性能和可扩展性。该区块链旨在与 Gala 平台和 Gala 节点网络无缝集成。

Founder’s Nodes (创始人节点)

创始人节点生态系统是 GalaChain 架构的另一个基石。限制为仅 50,000 个节点,这些运营商在为玩家提供真正的资产和内容所有权方面发挥着关键作用。通过运行创始人节点,运营商帮助维护一个去中心化的基础设施,支持针对特定项目需求定制的复杂、去中心化任务。这些创始人节点的每日分配是 $GALA 代币产生的唯一方式。

除创始人节点外,Gala 生态系统中的许多项目都在运行具有专门工作负载的个别节点。Gala 节点网络支持定制任务,并为项目货币化提供了独特的方法,绕过了传统 ICO 的复杂性,并降低了中心化成本。它们的有效性已经得到证明,作为现有应用和顶级游戏的支柱。

这些节点由曾构建全球一些最大游戏网络的专家开发,提供无与伦比的经验和可扩展性。这允许项目根据需要扩展其节点网络,可能消除数据中心和云托管费用的需求。

创始人节点的操作范围预计将在不久的将来显著扩大。它们预计将承担桥接交易和链安全等关键责任。它们的多功能性和适应各种角色的能力确保了生态系统的稳健性和敏捷性,使其能够很好地应对当前和未来的挑战。

GalaChain 的特点

以下特点使 GalaChain 成为一个可持续且易于访问的平台,无论是开发者还是用户,都能在 Gala 生态系统中支持广泛的应用。

对环境友好

GalaChain 在设计上注重环境保护,其能耗显著低于其他区块链平台,同时提供卓越的计算能力。这种设计理念确保了 GalaChain 的可持续性和效率,与全球减少技术能源消耗的倡议相契合。

对开发者友好

GalaChain 非常注重开发者体验,提供了丰富的资源,使得平台更加易于接近和使用。利用 TypeScript,开发者可以高效地创建合约和代币,这对于不熟悉 Solidity 等专门语言的开发者来说,降低了入门的难度。GalaChain 为开发者提供了易于访问的开源 ,内置了自定义链码模板,简化了开发流程。此外,Gala 创作者门户的极致简化设计,使得创新者和开发者能够轻松地将他们的构想变为现实,为在链上创造更多可能性提供了便利。

GalaChain 生态系统

GalaChain 生态系统融合了多种平台和应用,利用区块链技术提升游戏、音乐、电影等领域的用户体验。

Gala Games

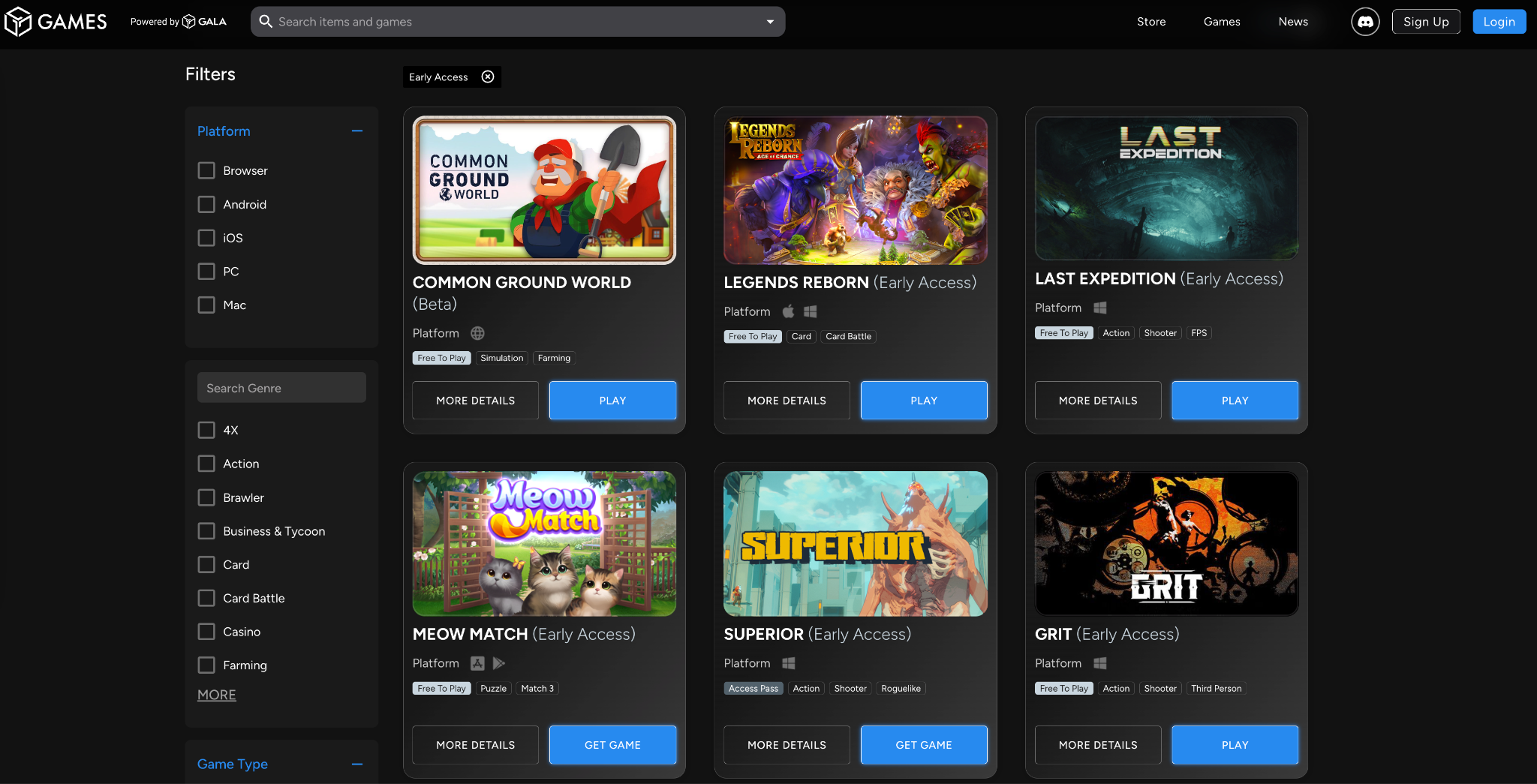

作为 GalaChain 生态系统的基石,Gala Games 拥有 17 款游戏组合,其中包括 6 款早期访问游戏和 3 款即将推出的游戏。这些游戏支持浏览器、移动(Android 和 iOS)、Windows 和 Mac 等多种平台。

目前,已有 12 款游戏在 GalaChain 上线,包括 Champions Arena、Legacy 和 The Walking Dead: Empires,它们利用 GalaChain 强大的基础设施,为玩家提供无缝且增强的游戏体验。Gala 精心挑选的游戏阵容最近迎来了 Voyager: Ascension ——首款登陆 Gala 平台的第三方游戏。GalaChain 的集成确保了更佳的性能、更低的交易成本和更高的安全性,成为 Gala Games 持续成功和扩张的关键因素。

Gala Music

Gala Music Gala Music 是一个由 GalaChain 和 IPFS 支持的去中心化音乐流媒体平台。艺术家可以将歌曲转化为 NFT,并在 Gala Music 上直接销售,无需与传统制作人分享收益。歌曲的数字签名作为 NFT 上传至 GalaChain。 是该平台的原生代币,Gala Music 拥有超过 20,000 个 Jukebox 节点,成为最大的 DePIN 网络之一。Jukebox 节点运营商因支持生态系统而获得 MUSIC 代币奖励,艺术家、曲目所有者和听众同样受益。

Gala Music 允许艺术家保留其知识产权的所有权,提供透明度和改进的货币化途径。粉丝可以通过平台直接与音乐家互动,并获得独家内容访问和商品购买权。在 Snoop Dogg 和 Jordin Sparks 等标志性艺术家的支持下,Gala Music 已注册超过 200 位音乐创作者。

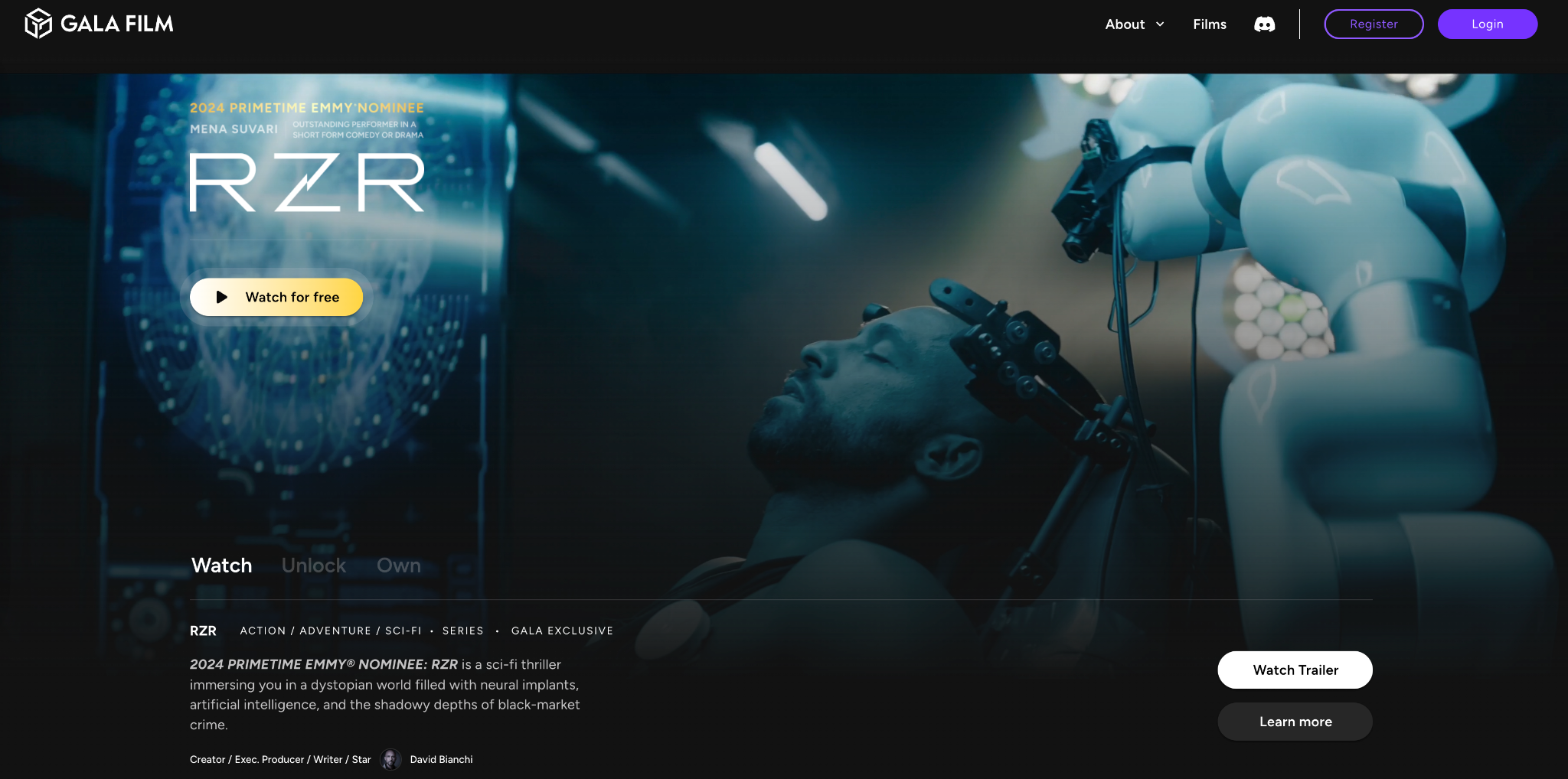

Gala Film

Gala Film 是一个去中心化平台,允许电影制作人将他们的作品代币化为 NFT。这确保了透明度、安全性以及增强的货币化,让创作者对其知识产权拥有更大的控制权。通过与观众的直接互动,电影制作人可以提供独家内容访问和商品购买权。

Theater 节点是 Gala 去中心化电影生态系统的支柱。通过拥有许可证并运营 Theater 节点,用户可以贡献计算能力来托管电影内容,并获得每日奖励。此外,用户可以拥有 Moments ——电影或系列的独特场景,每当内容被观看时,这些 Moments 都能产生奖励。这些 Moments 的稀有度不同,为社区内的创作者和观众提供了独特且有益的体验。

此外,即将推出的 $FILM 代币将成为 Gala Film 生态系统内的功能性代币。

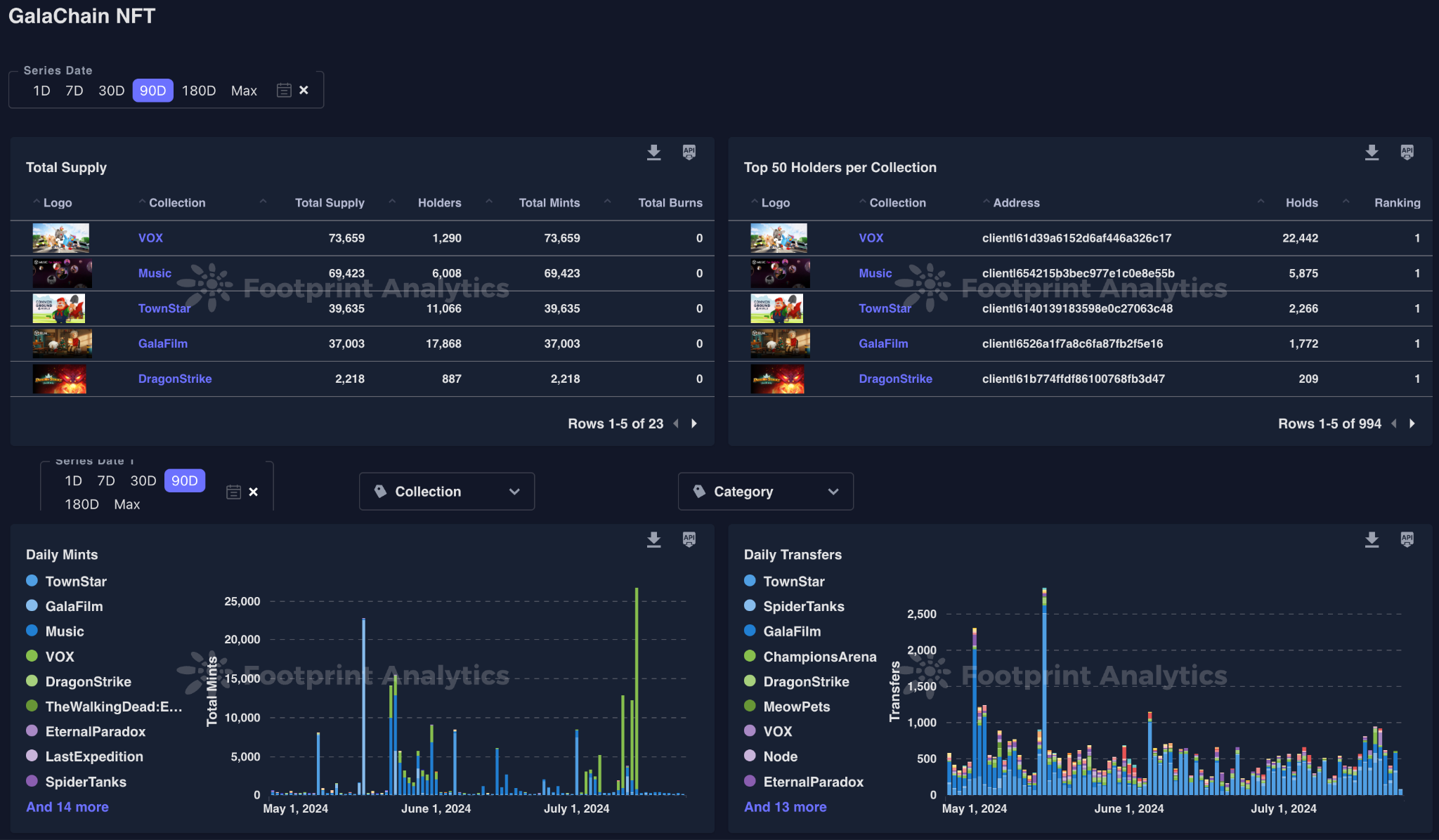

NFTs

GalaChain 生态系统包含多种流行的 NFT 系列,涵盖 Gala Games 的游戏内 NFT、Gala Music 的音乐 NFT 和 Gala Film 的电影 NFT。这些 NFT 提供了独特的数字资产,增强了用户参与度,并为创作者带来了新的货币化机会。NFT 爱好者可以在 GalaChain Inventory 或通过第三方市场(如 NFTHarbor.io)进行 NFT 的铸造和转移。

来源:

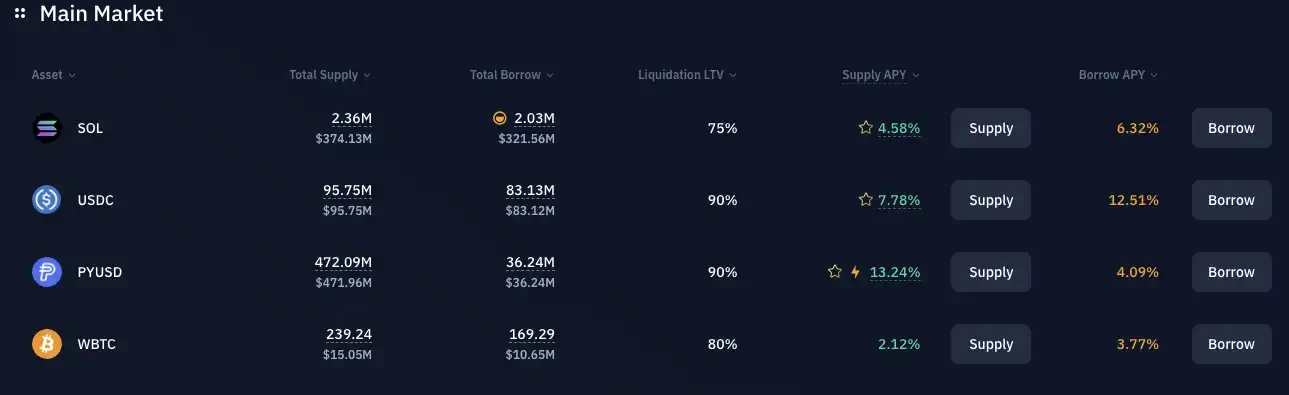

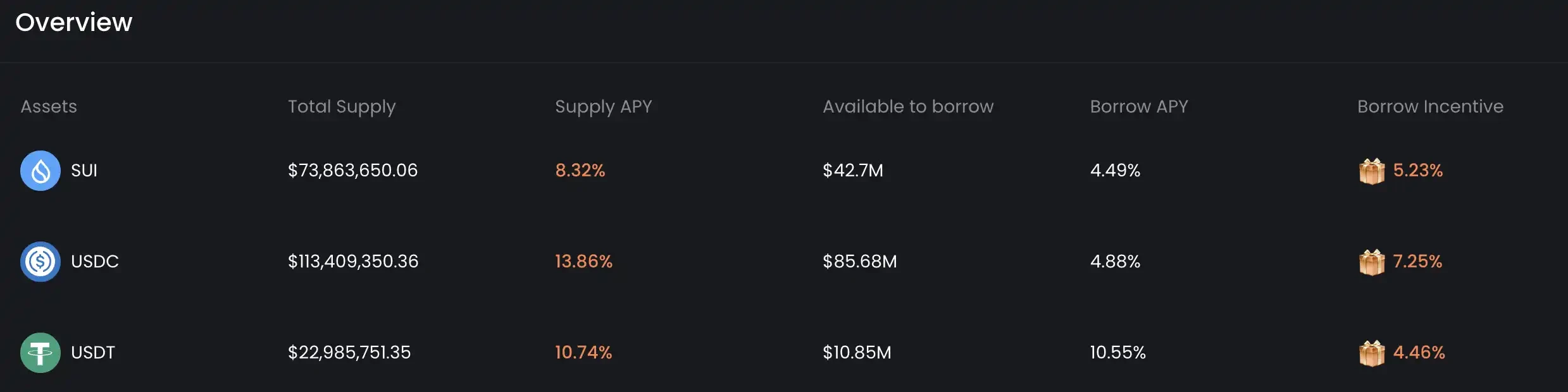

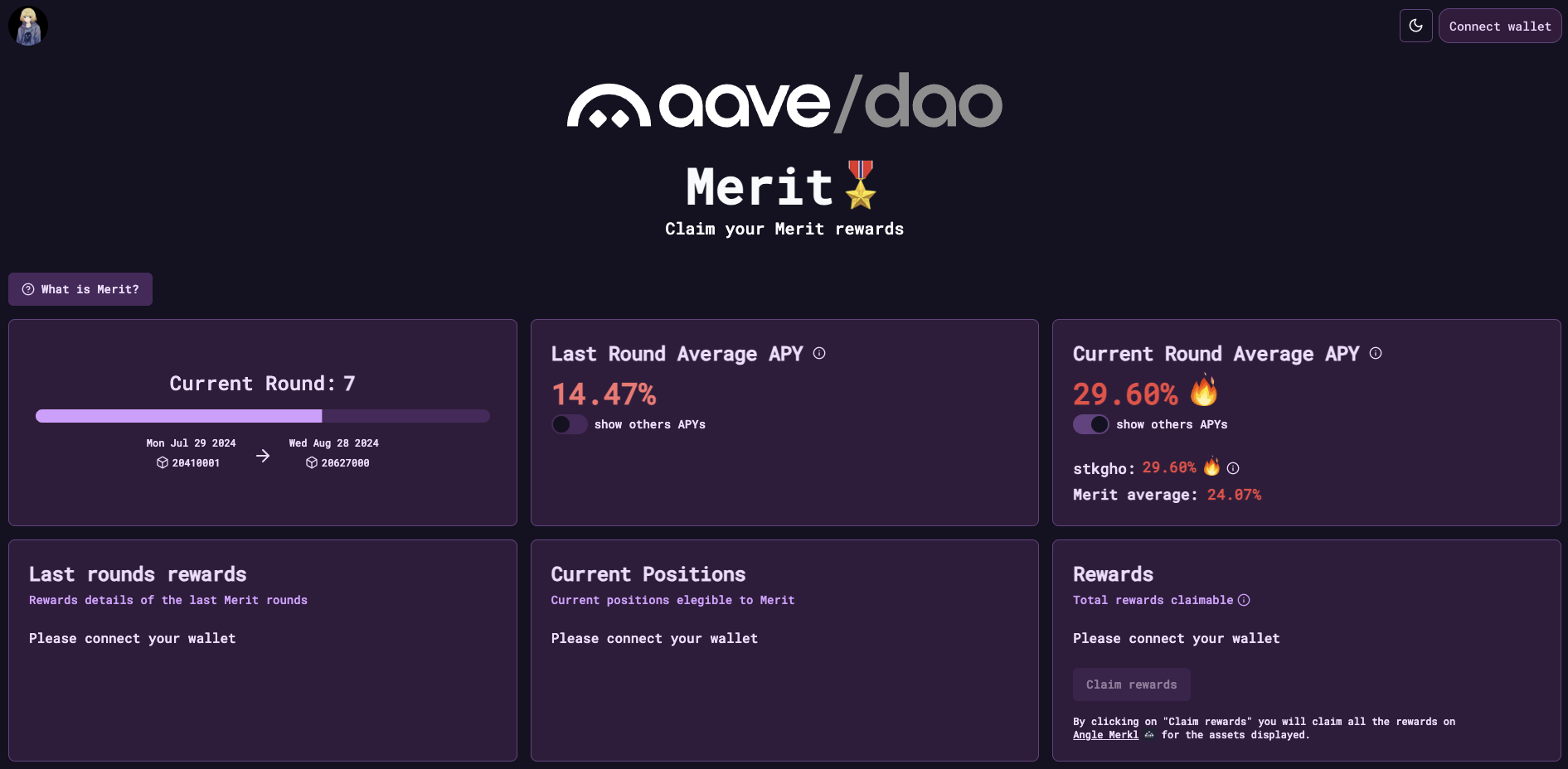

DeFi

GalaSwap 在 GalaChain 上支持直接代币交换,允许用户无缝交易 $GALA 和其他可桥接代币。GalaSwap 项目代币创建工具允许在 GalaChain 上创建自定义代币,并允许创作者根据意愿向链上地址分发铸造配额。

GALA 代币

作为 Gala 生态系统中的基础功能性代币,旨在促进网络参与者之间无缝、安全的支付和激励机制。

$GALA

$GALA 旨在为参与网络的参与者提供无缝、安全的支付和激励模式。

$GALA 是创始人节点的主要奖励机制,根据基于正常运行时间的基准每天累积 $GALA,以支持网络工作负载。创始人节点还获得生态系统中其他代币的分配,以及铸造到 GalaChain 的 NFT 的小比例。

$GALA 采用 Gnosis 多重签名保险库,确保没有单个团队成员拥有单方面访问权,强化了集体监督原则,提高了操作安全性。

$GALA 的总供应量上限为 500 亿代币。每日发行率根据流通供应量动态调整。当 $GALA 在 Gala 生态系统内被用作费用或用于支持生态系统的活动而被燃烧时,供应量会减少。$GALA 在启动时没有任何预先铸造或初始分配,所有代币都是通过在 Gala 生态系统内运营创始人节点而获得的,100% 的 $GALA 分配给创始人节点。

GalaChain 配额(Allowance)

GalaChain 配额是一个系统,通过运行节点或其他各种奖励机制授予奖励,允许用户在方便时将这些奖励转换为钱包内的链上代币。一旦授予 GalaChain 配额,用户可以选择转换或实现配额,将代币转移到他们的 GalaChain 钱包。

这个系统确保奖励或代币为用户保留,直到他们准备好铸造它们,提供了一种灵活且无成本的方法来管理奖励和游戏内资产。它是 Gala 在 GalaChain 推出之前使用的先前 Treasure Chest 系统的演进,当时代币是在以太坊上铸造的。它允许用户控制铸造的任何成本或税收影响。

GalaChain 的未来计划

根据 ,GalaChain 在 2024 年第三季度的路线图(Roadmap)涵盖了几个关键发展,旨在增强其生态系统。即将推出的节点工作负载开发 SDK 将支持创建特定游戏和活动的节点,而链码模板奖励计划将鼓励社区开发者的创新。

GalaChain 计划围绕利用其平台创建更多开源选项,与开发者已经使用的 GalaChain SDK 一起,以在 GalaChain 上建立自己的通道并部署自己的链码。此外,将开发用于 Android 和 iOS 的 SDK,以扩展 Gala 生态系统内的移动开发,同时还将开发用于 Unreal Engine(虚幻引擎,是一款由Epic Games开发的游戏引擎)的 SDK,以支持高级游戏开发。

展望 2024 年第四季度及以后,GalaChain 旨在建立与其他著名区块链生态系统的桥梁(跨链桥),增强互操作性和 Gala 生态系统的实用性。计划还包括让开发者有机会在创始人节点上部署 Isochain,选择所需的节点数量以达到所需的弹性级别。这将激励和奖励节点运营商,确保他们继续对网络做出贡献。

结论

GalaChain 作为 Gala 生态系统的基础设施,将先进的区块链技术与强大的节点网络相结合。在 Web3 游戏开发中具有重要影响力,GalaChain 在游戏行业的创新中扮演着关键角色。凭借其创新特性、开发者友好工具和去中心化结构,GalaChain 不仅满足了 Gala 生态系统多样化的需求,还为未来的发展奠定了坚实的基础。

________________

本文内容仅作行业研究和交流使用,不构成任何投资建议。市场有风险,投资需谨慎。

关于 Footprint Analytics

Footprint Analytics 是一个全面的区块链数据分析平台,为Web3生态系统中的企业和项目简化复杂分析。它提供定制化解决方案,消除了对广泛专业知识和基础设施维护的需求。该平台提供旨在帮助逐步建立和管理社区的长期增长工具,强调可持续增长和用户忠诚度。通过结合强大的分析工具和社区管理工具,Footprint Analytics 使项目能够有效利用区块链数据进行决策和增长策略,涵盖 GameFi、NFT 和 DeFi 等各个领域。

| | |