从YangDAO到特朗普:加密社区的惊人政治逆袭

来源:Empower Labs

2019年8月,一个叫YangDAO的组织宣布成立,它的目标是帮助华裔总统候选人杨安泽参与竞选。

(DAO是一种新型组织形式,通过加密网络进行组织协调,运营和治理规则都由代码决定。不过DAO的定义从未统一,如今许多组织并不完全依赖代码运行,但只要具有去中心化的协作和治理机制,也被视为DAO。)

DAO曾经是加密领域最吸引人的创新之一,但2016年历史上第一个大规模的DAO就遭遇了灾难性的安全漏洞。社区被打击的不轻,DAO概念也随之沉寂了几年,直到2019年的情人节,在以太坊丹佛大会上,一个叫Ameen Soleimani的小哥用一段144行的核心代码宣布了DAO的回归。

这段简单又实用的代码被命名为Moloch协议,可以让人们在以太坊上创建一个DAO形式的捐赠基金。相传古迦南地区的人们要把自己的长子献祭给神明,以换取整个族群的安全,接受献祭的邪神就叫Moloch。2014年,学者Scott Alexander发表了一篇著名的文章《Moloch的沉思》,阐述了人类是如何陷入公地悲剧,自此,Moloch就隐隐有了公共系统失灵的含义。

Moloch犹如一声惊雷,又一次触动了人们心中对DAO的向往,到当年8月,已经有80多个基于Moloch协议构建的DAO诞生,YangDAO就是其中之一。

杨安泽的两大竞选纲领——支持加密货币和推广全民基本收入——吸引了加密爱好者。YangDAO希望成为支持杨安泽的超级PAC(可接受无限捐款的独立政治委员会)。YangDAO自称是解决21世纪问题的21世纪方案,特别关注AI带来的失业等问题。然而,由于宣传不力和DAO概念尚未普及,YangDAO仅筹集到几万美元。

随着杨安泽在党内初选后退选,YangDAO也走向终结。YangDAO的历史虽然短暂,却是加密社区历史上第一次公开的、集体的试图参与到美国政治当中。

PACDAO

2021年8月20日,PACDAO成立,旨在通过政治游说影响国会议员对加密货币的态度,甚至期望能推动一位亲加密议员进入国会。

PACDAO展现了DAO领域的快速进化。相比两年前的YangDAO,它在社区组织、人才招募、募资和项目执行等方面都有显著进步。首次募资采用NFT发售方式,还邀请到了政治题材著名艺术家Rebecca Hendin设计。

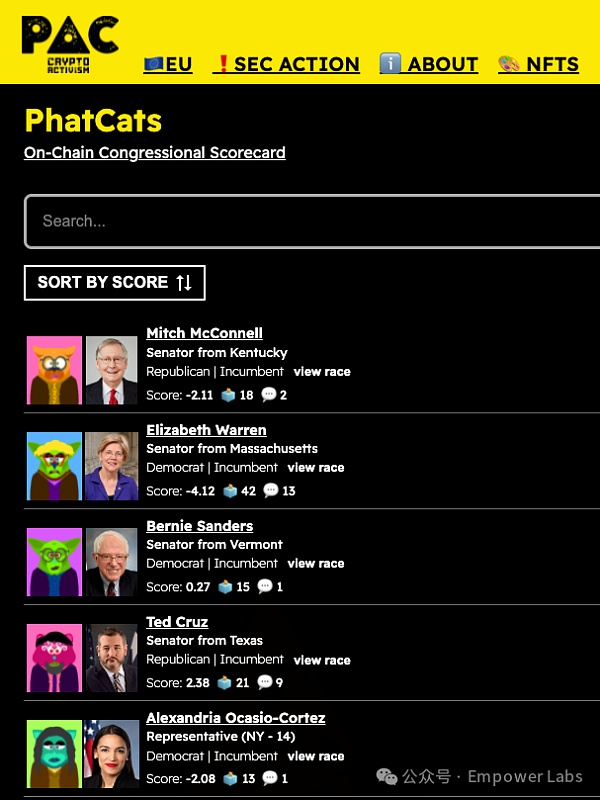

PACDAO最引人注目的创新是建立了链上国会记分卡。社区成员可以对议员的加密友好度进行评分,结果将指导加密社区的政治支持方向。他们还根据评分为每位政治人物创建了可铸造为NFT的动画头像。

然而,政治在加密领域仍属小众话题。我在PACDAO里面观察过很久的时间,尽管PACDAO的创意十足,但社区活跃度不及其他DAO。中期选举后,PACDAO逐渐停止运营。尽管如此,这次尝试仍是加密社区参与政治的又一个很重要的实验。

宪法DAO

2021年10月,苏富比宣布拍卖13份美国宪法原始副本中唯一流通的一份。距离拍卖不到10天的时候,一群加密爱好者在Twitter上萌生了一个大胆想法:组建DAO集资购买这份宪法。

这个想法如星火燎原,迅速点燃了整个加密社区。短短一周内,他们完成了看似不可能的任务:获得苏富比参拍资格,协商使用加密货币作保证金,建立合规DAO结构,并处理各项拍卖细节。这一创举也吸引了大量普通民众关注,引发多家知名媒体报道。

最终,宪法DAO在不到10天内募集逾4000万美元,创造了一个奇迹。虽然未能成功拍得宪法副本,但这次行动在千万美国民众心中播下了一颗种子。这些种子终将发芽、开花、结果,汇聚成一股力量,潜移默化的改变美国的政治生态。

Lobby3

回到杨安泽这里。尽管YangDAO与杨安泽本人无直接关联,但这次经历让他认识到了社区力量和DAO组织形式的潜力。

2022年以太坊丹佛大会上,杨安泽宣布创立Lobby3项目。这个名称中的”Lobby”意为”游说”,体现了项目的政治性质。Lobby3旨在融合传统政治游说与DAO的去中心化治理,探索公民参与政策制定的新模式,有望为普通民众提供直接影响政治的渠道。

不过Lobby3有点雷声大雨点小。尽管启动时非常热闹,但后续的运营乏力。杨安泽显然也只把自己的一小部分精力给到了Lobby3,工作主要由几位来自社区的热心人士负责。在组织了几次华盛顿游说活动后,Lobby3于2023年8月20日发布最后一项提案——日落计划,标志着这场政治实验的结束。

这次尝试虽然未能持久,但再次展示了加密社区对政治参与的持续探索,为未来类似项目提供了宝贵经验。

Standing with Crypto

DAO并不是加密社区内唯一参与政治的群体。近年来,美国主要加密机构纷纷投入巨资进行政治游说,这些分散的力量最终凝聚成了更大的影响力。

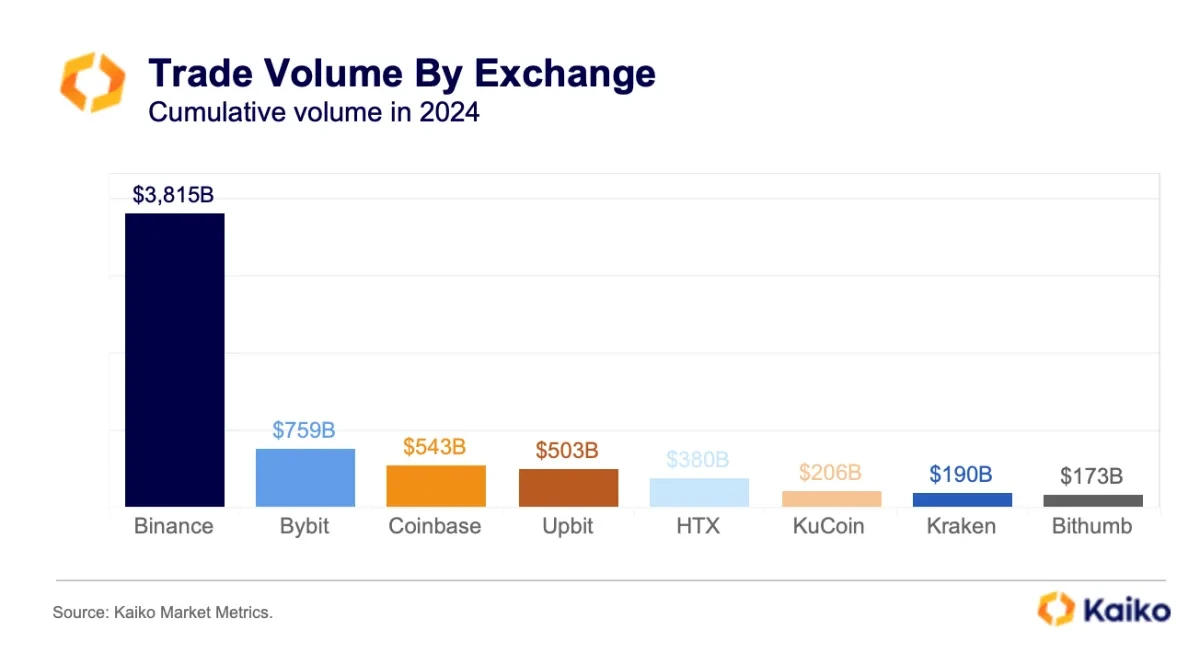

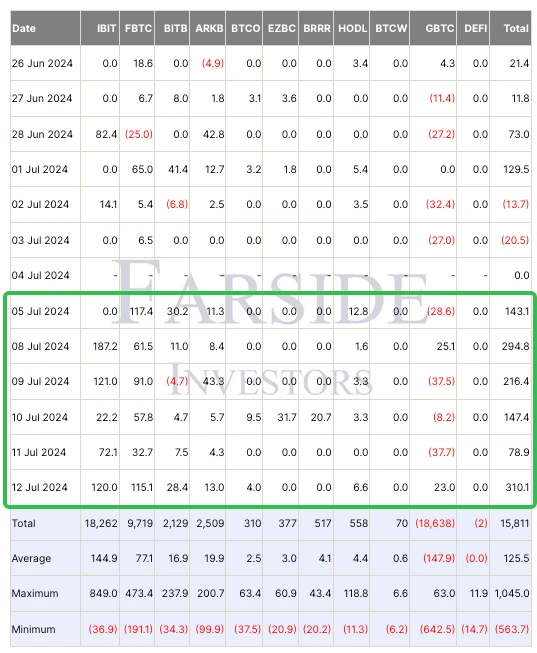

2023年,一个名为Fairshake的组织诞生,这是一个在联邦选举委员会正式注册的超级PAC,背后站着美国加密行业的巨头们。仅Coinbase、Ripple Labs和A16z就分别捐赠了4550万、4500万和4400万美元。Fairshake的使命明确:支持那些致力于将美国打造成未来互联网创新中心的政治候选人进入国会。他们相信要在美国充分释放开放区块链经济的潜力,关键在于为创新者营造一个清晰、友好的监管和法律环境。

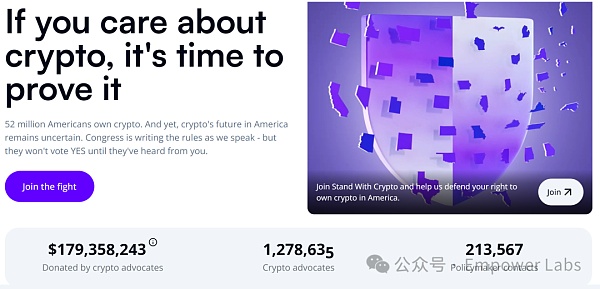

与此同时,另一个名为Standing with Crypto的组织也在2023年诞生。如果说Fairshake是加密巨头的高端舞台,那么Standing with Crypto则是一次联合更广泛社区力量的尝试。它的主要发起方仍是Coinbase,但目标是行业内更广泛的从业者和普通民众团结在一起,也吸引到了像Devils DAO这样具有鲜明政治立场的DAO组织加入。

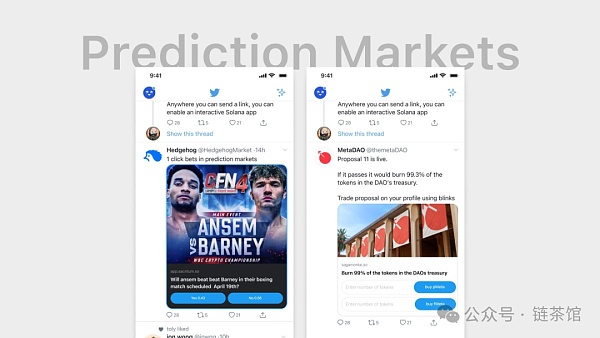

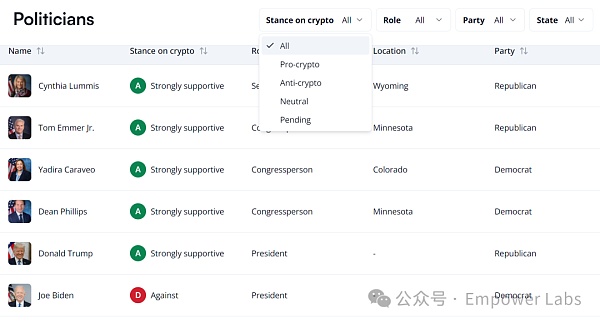

Standing with Crypto的战略颇具创意,他们几乎照搬了PACDAO的做法,建立了一个详尽的政治人物加密立场评分卡。数据库中包含了一千位以上的政治人物,人们可以一目了然地了解每一位议员对加密货币的态度。

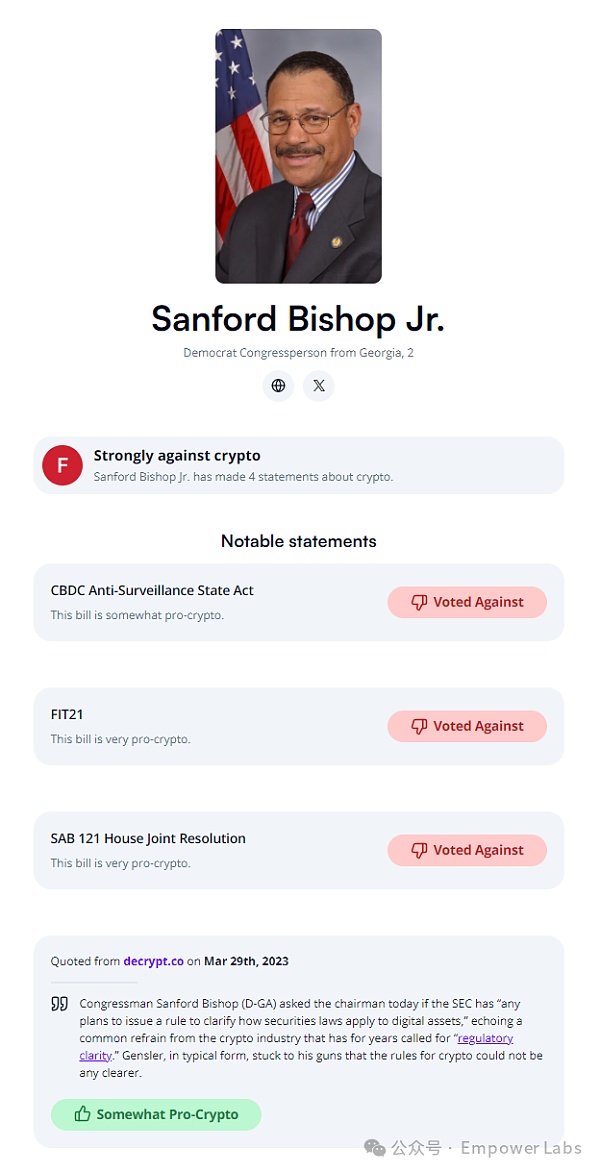

每一位议员的数据卡还包含了过去曾经在加密相关提案上投的什么票。

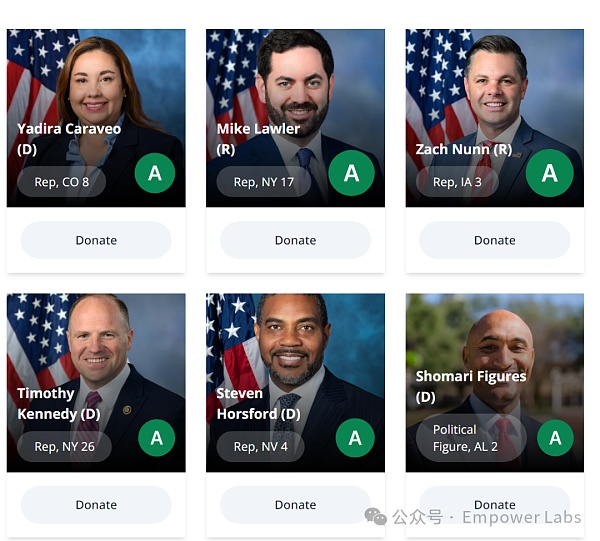

更进一步,他们精心挑选了24位对加密友币友好的候选人,积极引导社区成员为这些候选人背书或捐款。这种直接而有力的支持方式,无疑会对这些候选人的选情产生重要影响。

被精选的候选人们

有了行业巨头的鼎力支持,Standing with Crypto所凝聚的力量远超以往任何一次加密社区的政治参与。

展望2024年的国会选举,我们有大概率会见到多位得到加密社区支持的候选人成功赢得席位,这场政治参与的新浪潮,或将成为加密货币进入主流社会的重要推手。

特朗普和J.D. Vance

四年前,YangDAO在总统竞选中的努力止步党内初选,而这一届大选,加密社区已然走入了决赛圈。

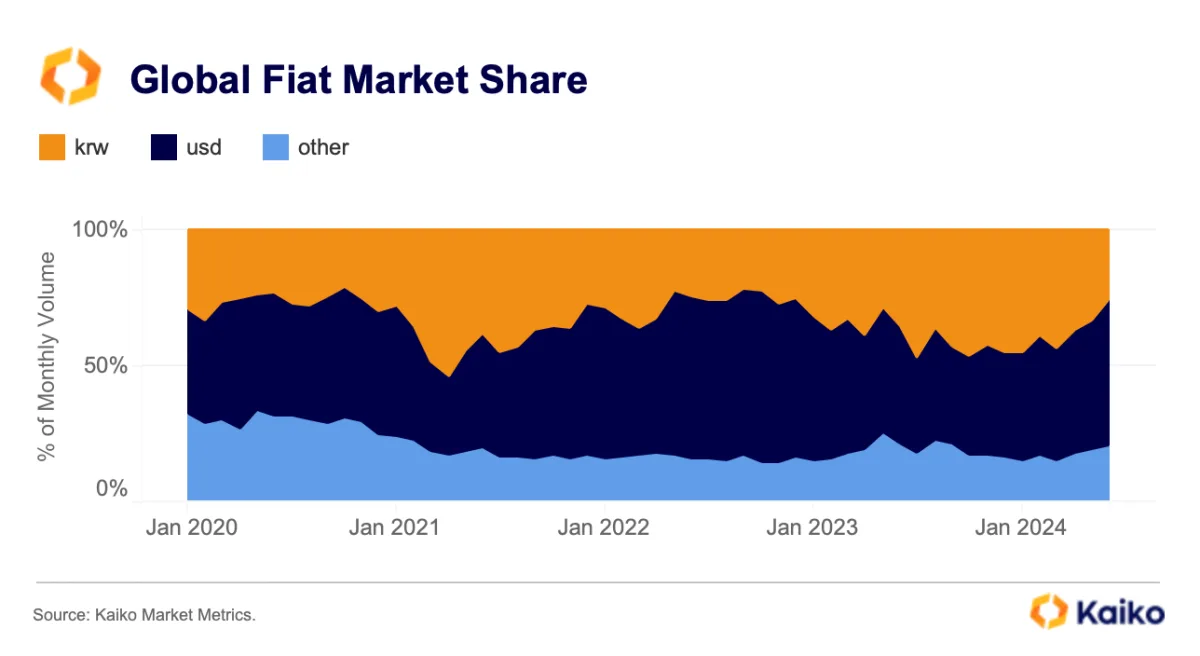

根据今年上半年的一项调查,19%的美国注册选民已持有加密货币,另有16%计划购买。这庞大的群体引起了候选人的高度重视。特朗普早早表达亲加密立场,而此前反对加密的拜登也不得不软化态度,开始打圆场。

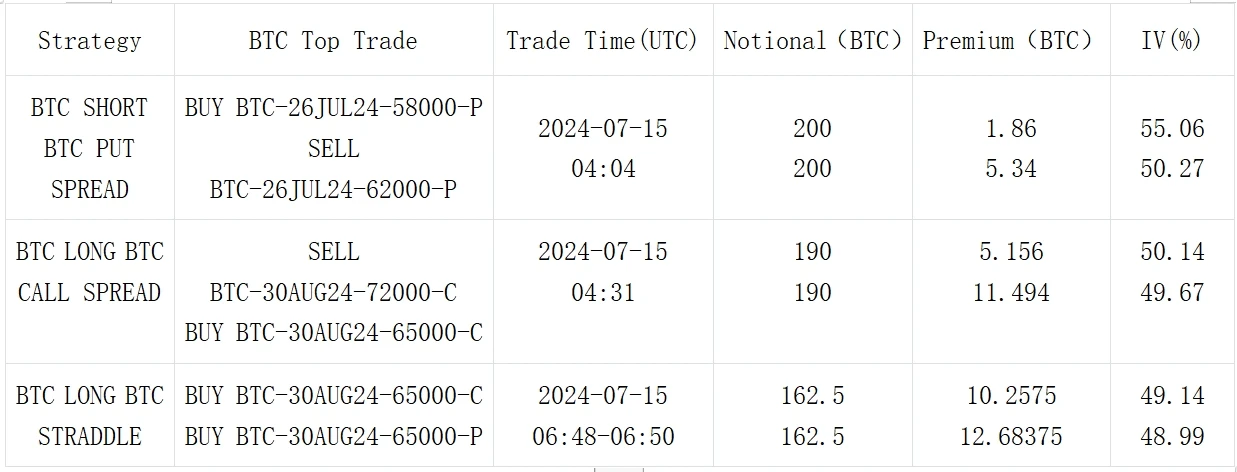

今年6月,在参议员J.D. Vance的牵线下,硅谷投资人David Sacks为特朗普组织了一场筹款晚宴。多位加密界人士出席,向特朗普表达了放宽监管、鼓励创新的诉求。这场晚宴最终为特朗普筹得1200万美元。

据Axios报道,埃隆·马斯克、前福克斯新闻主持人塔克·卡尔森和David Sacks近日秘密游说特朗普,力荐J.D. Vance为副总统候选人,游说一直持续到本周一早上。最终,特朗普确实选择了J.D. Vance作为竞选搭档。这个选择也许就跟J.D. Vance牵线的加密筹款晚宴有着直接的关系。

相比特朗普,J.D. Vance是一位更为激进的加密支持者。自2022年当选参议员以来,他一直是国会中最积极支持加密的声音之一。2022年财务申报显示,他通过Coinbase持有10万至25万美元的比特币并持有至今。2023年,Vance还提出了保护加密公司和交易所免受传统银行封锁的法案。

Vance曾表示:”我们的科技行业曾以创新的新兴企业为特征,如今却被无聊的垄断者主导。加密社区与这种转变形成鲜明对比。”

在这种背景下,今年11月世界可能将见证一个鲜明支持加密货币的美国总统/副总统组合诞生。这一潜在结果不仅标志着加密社区政治影响力的显著提升,更可能为美国乃至全球的加密货币政策带来深远影响。

回首这些往事如恍若前世,然而细想,最早的萌芽不过始于上届总统大选,大多更是近两三年间的事。短短几年光阴,美国政坛已然沧海桑田。这样的转变速度,恐怕连DAO领域的参政先驱们都没有想到。

回顾过去,他们的努力为加密打开国会山的大门做出了一定的贡献,但更大的功劳应归于加密货币本身的理念与日益增长的影响力。这些思想经过十余年的沉淀,悄然改变了公众认知,而公众的大面积接纳,也终于撬动了华盛顿政客们的神经。

昔日被视为边缘话题的加密货币,如今已成为总统候选人和国会议员们不得不认真对待的议题。昔日的乌托邦构想,如今正在我们眼前成为现实。这场变革正在重塑公众对金融、技术和治理的认知。这不仅关乎经济,更是关乎未来社会的组织方式和价值分配。加密社区的政治参与已经是一股不可忽视的变革力量,悄然塑造着世界的未来。